Валютная система и валютные отношения в РФ

Содержание:

Введение

Мы живем в период такого развития мирового сообщества, при котором происходят всевозможные процессы глобализации и различное взаимодействие стран друг с другом во всех сферах общественной жизни. Не остается в стороне и экономическая сфера. Разные страны, и Россия в том числе, а также международные организации, вступают друг с другом в разнородные взаимоотношения в плане экономического сотрудничества и экономической помощи.

В связи с этим, в настоящее время появилась проблема, заключающаяся в наличии разных экономических систем государств мира, а также их национальных денежных единиц и ценных бумаг, называемых во всех странах «валюта», которые участвуют в движениях финансовых потоков на территориях иностранных государств, во многих случаях даже без обмена на валюту этих государств.

Кроме того, одной из составных частей экономических отношений являются так называемые валютные отношения, которые начинают играть всю более важную роль в международном сотрудничестве. Валютные отношения практически всегда имеют место в сфере международного экономического взаимодействия, так как они связаны с использованием валюты во внешней торговле, при осуществлении валютных заимствований, привлечении иностранных инвестиций, совершении сделок, связанных с покупкой (продажей) валюты, с совершением определенного перечня банковских операций с валютой, перемещением валюты и валютных ценностей через таможенные границы государств и т.д. Этот вид экономических отношений, имея собственный круг субъектов, строго определенный перечень объектов, функционирует достаточно самостоятельно. Вместе с тем эти отношения оказывают существенное влияние на характер и эффективность международных экономических отношений через валютный курс, платежный баланс стран, режим кредитования и международных расчетов.

В свою очередь, международные валютные отношения оказывают большое влияние на национальную денежно – кредитную систему каждого государства, в том числе и российского. Поэтому одной из важнейших задач органов государственной власти Российской Федерации и зарубежных стран является детальная разработка эффективной валютной политики, а также осуществление наиболее эффективного валютного регулирования, которое является частью механизма финансовой стабилизации, развития внешней торговли и укрепления стабильности национальной валюты.

Актуальность выбранной темы заключается в том, что поскольку Российская Федерация является довольно активным участником валютных отношений, регламентация валютного регулирования, а также изучение особенностей валютных систем иностранных государств и степени их влияния на экономику и финансы России – это главные звенья в цепи формирования эффективной валютной политики российского государства.

Таким образом, целью данной работы является проведение всестороннего изучения валютной системы и валютных отношений в Российской Федерации.

Объект: валютная система в РФ

Предмет: валютные отношения в РФ

Для достижения поставленной цели в работе решены задачи:

Изучить становление и развитие мировых валютных систем и место в них Российской Федерации

Проанализировать понятие валютной системы, категории и элементы

Рассмотреть платежный и расчетный балансы в системе валютного регулирования

Охарактеризовать основные органы валютного регулирования в Российской Федерации (Центральный банк Российской Федерации, Правительство Российской Федерации), их место в системе валютного регулирования и методы, применяемые ими при осуществлении валютного регулирования

При исследовании данной темы в работе использовались следующие методы: сбор информации, её направленное преобразование, теоретический анализ литературы по теме, конкретизация, сравнение и синтез полученной информации, её обобщение.

Источником информации послужили учебные пособия, нормативно-правовые акты, интернет ресурсы, учебные и учебно-методические материалы, материалы из периодических печатных изданий.

1. Становление и развитие мировых валютных систем и место в них Российской Федерации

Прежде чем задаться вопросом, каково же место России в совокупности имеющихся в мире валютных систем, необходимо для начала определить, что же такое валютные системы и каковы их особенности.

Согласно мнению Звоновой Е. А.: «международная валютная система представляет собой закрепленную в международных соглашениях форму организации валютных отношений, функционирующих самостоятельно или обслуживающих международное движение товаров, факторов производства, капиталов и пр.».

Суэтин А. А. считает, что: «валютная система – это совокупность денежно – кредитных отношений, сложившихся на основе интернационализации хозяйственной жизни и развития мирового рынка, закрепленная в договорных и государственно – правовых нормах». [21]

Крашенинников В. М. и Свиридов О. Ю. приводят в своих научных трудах абсолютно идентичное определение валютной системы. Под ней они понимают форму организации и регулирования валютных отношений, закрепленную национальным законодательством или международными соглашениями.[1]

Таким образом, можно сказать, что мнения различных ученых относительно такой экономико-правовой категории, как валютная система, в целом, совпадают. Под валютной системой понимается форма организации и регулирования валютных отношений, закрепленная национальным законодательством или межгосударственными соглашениями. Таким образом, валютная система – это способ упорядочивания общественных отношений, складывающихся при функционировании валюты в мировом хозяйстве.

Что касается деления валютных систем на виды, то разные ученые едины во мнении на этот счет – они выделяют национальные, региональные и мировые валютные системы, причем последние также подразделяются в зависимости от исторического периода развития мировой экономики в целом.

История развития мировых валютных систем насчитывает всего около 150 лет, но за этот достаточно непродолжительный период времени мир узнал о четырех основных валютных системах, существование которых целиком и полностью зависело от существовавших во время их действия структуры мирового хозяйства, потребностей национальной и мировой экономики, а также от расстановки политических и экономических сил в мире. Большинство исследователей сходятся во мнении о том, что определенные этапы развития валютных систем связываются с проведением международных конференций и встреч, на которых обсуждаются проблемы существующего положения мировой экономики и валютных отношений и разрабатываются рекомендации по совершенствованию международных экономических отношений, в том числе и в валютной сфере. Но это конечно же не означает, что до начала периода проведения таких межгосударственных конференций в мире не было валютных систем – они были, но существовали в основном на региональном уровне и опосредовали межгосударственное экономическое сотрудничество нескольких граничащих друг с другом государств.[2]

Классическая классификация валютных систем основывается на критерии резервного актива, то есть актива, с помощью которого происходит урегулирование платежного дисбаланса.

По данному критерию эволюцию международной валютной системы можно разделить на следующие этапы:

1. Биметаллический стандарт – денежно – валютная система, в рамках которой происходит одновременное обращение золотых и серебряных монет, между которыми установлен фиксированный обменный курс. Данная валютная система характерна для периода средневековья и эпохи первоначального накопления, когда уровень межгосударственного экономического сотрудничества, а также развития экономики и общественного производства в целом был на достаточно низком уровне, но основной период расцвета биметаллизма приходится на вторую половину 18 и первую половину 19 века. Для биметаллизма, или системы валютного дуализма, характерны следующие особенности: [20]

1) Свободная и неограниченная чеканка монет;

2) Неограниченное обращение монет и благородных металлов;

3) Фиксированный обменный курс между двумя металлами

Только когда эти три условия соблюдены, биметаллизм существует в чистом виде, но, как и всегда, из общих условий есть исключения:

1) Когда один металл разрешен к чеканке монет и его обращение неограниченно, биметаллизм становится монометаллизмом;

2) Если оба металла могут обращаться без ограничений, но только один из них разрешен к чеканке монет – это «хромой» биметаллизм;

3) Когда разрешена чеканка монет из обоих металлов, но к свободному обращению разрешен только один из них.

В чистом виде биметаллизм существовал в то время в США, Франции, Бельгии, Италии, Швейцарии и некоторых других европейских странах. Эти страны составляли так называемый биметаллический блок, в рамках которого, также как и в странах золотого и серебряного монометаллического блоков обеспечивалась стабильность валютных курсов. В 1865 году между Францией, Бельгией и Италией была подписана Валютная конвенция и был создан Латинский валютный союз, который регулировал особенности обращения золотых и серебряных монет на территории Европы.

Но, существование нескольких валютных блоков, отношения между которыми были нестабильными в связи с постоянными изменениями цен на золото и серебро, а также более активное международное сотрудничество в экономической сфере, развитие промышленного производства и различные государственные потрясения (войны, смены политических режимов) потребовали от международного сообщества пересмотра существующего положения в валютном регулировании на общемировом уровне, в связи с чем появились предпосылки для нового витка в развитии валютных систем.[3]

2. Золотомонетный (монометаллический) стандарт – система, при которой основной единицей расчетов является золото. В экономике, построенной на основе золотого стандарта, гарантируется, что каждая выпущенная денежная единица может по первому требованию обмениваться на соответствующее количество золота. При расчётах между государствами, использующими золотой стандарт, устанавливают фиксированный обменный курс валют на основе соотношения этих валют к единице массы золота. В 1867 году в Париже была созвана конференция, инициатором проведения которой была Франция, которая выступала за расширение Латинского валютного союза либо за выработку унифицированных валютных правил. В результате деятельности данной конференции практически единогласно было принято решение о принятии золотого стандарта в качестве общего металлического стандарта и за координацию существующих денежных систем. В качестве общей единицы был выбран золотой франк, а сама валютная система стала называться Парижской. Основными итогами данной конференции и особенностями Парижской валютной системы можно назвать следующие:

- Впервые был принят документ, регулирующий валютные отношения на общегосударственном уровне – Парижское межгосударственное соглашение 1867 года; [19]

- Основа данной системы – золотомонетный стандарт;

- Каждая валюта имела золотое содержание, в соответствии с которым устанавливались золотые паритеты валют; происходила свободная конвертация валют в золото, которое использовалось как общепризнанные мировые деньги;

- Сложился режим свободно плавающих валютных курсов с учетом спроса и предложения на рынке.

Таким образом, суть Парижской системы состояла в том, что государства обязаны были конвертировать свою национальную валюту в золото, и пока такая конвертация осуществлялась, обменные курсы не сильно отличались от валютного паритета (законодательно устанавливаемого соотношения между двумя валютами, являющегося основой валютного курса). Но, увеличение интернационализации хозяйственных связей, а также колоссальные военные расходы на Первую мировую войну привели к введению валютных ограничений, увеличению эмиссии бумажных денег и практическому прекращению конвертации национальной валюты в золото. В результате возросшей инфляции и беспорядка в валютных отношениях по инициативе стран – победительниц в Первой мировой войне в 1922 году в Генуе была созвана Международная экономическая конференция, итогами которой было появление новой валютной системы

3. Золотовалютный стандарт – мировая валютная система, при которой связь валют отдельных стран с золотом осуществлялась опосредованно – через обмен на валюту, сохраняющую обращение в золото. Основные положения данной валютной системы были сформулированы в ходе международной конференции в Генуе в 1922 году и закреплены в Генуэзском межгосударственном соглашении.

Основными принципами Генуэзской валютной системы были:

1) Признание золота и девиз (денежных средств, выраженных в иностранной валюте, используемых в международных расчетах), мировыми деньгами, и использование национальных денег в качестве международных платежно-резервных средств;

2) Сохранение валютных паритетов;[4]

3) Появление двух способов конвертации валют: прямой и опосредованный (обмен валюты одного государства на валюту другого государства через валюту третьего государства).

Период расцвета данной валютной системы характеризовался относительной валютной стабилизацией, которая, однако, была достигнута путем девальвации (изъятия из обращения обесценившихся денежных знаков и замены их устойчивыми кредитными билетами); предоставления странами-победительницами в Первой мировой войне государствам с тяжелым валютно-экономическим положением займов с обременительными условиями.

Также одним из последствий принятия Генуэзского межгосударственного соглашения стало перемещение валютно-финансового центра из Европы в США, в результате чего США развернули борьбу за преимущественное положение на международном рынке американского доллара, что было обусловлено ростом экономического потенциала США, перераспределением золотых резервов (многие государства стали хранить свои золотовалютные резервы в США).

Существование Генуэзской валютной системы было подорвано мировым кризисом 30-х годов, в результате которого произошло обесценивание валют, снижение валютных курсов, прекращение размена банкнот на золото на внутренних рынках, а также раздробление мировой валютной системы на валютные блоки, то есть на группировки стран, в которых всю валютную, финансовую, экономическую политику диктует государство с наиболее стабильной и сильной экономикой.

В результате мирового экономического кризиса накануне Второй мировой войны в мире не осталось ни одной стабильной валюты, в связи с чем появилась необходимость реформирования существующей валютной системы.

4. Золотодевизный стандарт – мировая валютная система, при которой доллар США, а также в значительно меньшем объеме английский фунт стерлингов осуществляли резервные функции наряду с золотом и могли для этих целей размениваться на него в США и Великобритании. [14]

В ходе Второй мировой войны обозначилось усугубление кризиса Генуэзской валютной системы, в результате чего специалистами США и Великобритании началась разработка новых проектов улучшения валютного положения в мире. Самыми успешными и близкими по своей сути проектами были планы Уайта и Кейнса, которые предусматривали свободу торговли и движения капиталов; золотодевизный стандарт; уравновешение платежных балансов разных стран, стабильность валютных курсов и мировой валютной системы с целом; а также создание международной организации для наблюдения за функционированием международной валютной системы, для международного сотрудничества и покрытия дефицита платежного баланса.[5]

В 1944 году в Бреттон-Вудсе была созвана валютно-финансовая конференция ООН, по результатам которой была оформлена новая валютная система – Бреттонвудская. Основные ее принципы были закреплены в Статьях соглашения (Уставе Международного валютного фонда) и заключались в следующем:

1) Введение золотодевизного стандарта, основанного на золоте и двух резервных валютах – долларе США и фунте стерлингов;

2) Установление режима фиксированных валютных паритетов и валютных курсов – курс валют мог отклоняться от паритета в достаточно узких пределах;

3) Создание первого в мире межгосударственного органа валютного регулирования – Международного валютного фонда, из Устава которого можно выделить такие его полномочия и цели деятельности как предоставление государствам кредитов в иностранной валюте для покрытия дефицита платежных балансов в целях поддержки нестабильных валют, осуществление контроля за соблюдением странами – членами МВФ принципов мировой валютной системы, а также обеспечение валютного сотрудничества стран52.

Чуть позже в рамках Бреттонвудской системы США добились гегемонии доллара на международном валютном рынке, в результате чего был установлен долларовый стандарт, привязанный к золотому стандарту – американский доллар стал выполнять роль всеобщего эквивалента, при этом с обменом на золото в твердом соотношении 35 долларов за 31,1 грамм золота. В результате этого, а также экономического господства США и послевоенной разрухи в странах Европы, доллар стал главной и самой сильной резервной валютой. Необходимость восстановления национальных экономик привела к занижению курсов национальных валют, что способствовало развитию мировой торговли. [13]

Но, с конца 1960 – х годов в связи с окончательным восстановлением национальных экономик Бреттонвудской система начала подвергаться кризисам, которые были обусловлены мировым экономическим циклическим кризисом в период с 1969 по 1983 гг., нестабильностью платежных балансов одних стран по сравнению с другими, что приводило к резким колебаниям курсов валют и некоторыми другими причинами.

К последствиям Бреттонвудской валютной системы можно отнести нарушения в экономиках стран Европы и Японии, вызванные наводнением их долларами; появление валютных блоков в азиатско – тихоокеанском регионе, в Европе и в США; отмену золотых паритетов, введение плавающих валютных курсов, утрату долларом и фунтом стерлингов статуса резервных валют.

5. Девизный (валютный) стандарт, основные положения которого были определены в 1976 году в столице Ямайки – Кингстоне. В соответствии с ямайским соглашением: 1) Был введен стандарт СДР (специальные права заимствования - международная валютная единица, используемая в безналичном виде) вместо золотодевизного стандарта,

2) Произошла окончательная отмена официальной цены золота, отменена золотых паритетов, прекращен размен долларов на золото, которое перестало быть мерой стоимости,

3) Международный валютный фонд усилил межгосударственное валютное регулирование.

4) Страны получили право выбора любой системы валютного курса (фиксированный или плавающий).

Данные положения ямайского соглашения были не самыми удачными, так как стандарт СДР вскоре продемонстрировал свою несостоятельность, которая была обусловлена несколькими причинами:

1) СДР выпускались в оборот заранее установленными суммами на определенный период и распределялись между странами пропорциональной их взносу в капитал Международного валютного фонда, в связи с чем на долю развитых стран приходилось около 2/3 выпущенных СДР.

2) В период с 1974 по 2005 годы произошла отмена золотого содержания СДР и определение курса СДР на основе валютной корзины – средневзвешенного курса валют нескольких государств, играющих в мировой торговле значительную роль привело к изменению статуса СДР – он стал коэффициентом пересчета национальных валют вместо эталона стоимости и главного международного резервного и платежного средства.

Кроме того, доллар фактически продолжил оставаться мировой резервной валютой, что было обусловлено большей экономической, научно – технической, военной мощью США на мировой арене, а также их крупными заграничными инвестициями. Но, в связи с ослаблением доллара, в конце 90-х, начале 2000-х годов появились тенденции к замене стандарта СДР многовалютным стандартом, в рамках которого были сформированы несколько новых крупных финансовых центров: Европейский экономический и валютный союз с единой валютой – евро, азиатский валютно-экономический центр со столицей в Токио и американский финансовый центр с господством доллара. Особенностью многовалютного стандарта является отсутствие превосходства какой-либо валюты во всей мировой валютной системе, а также стремление к валютному полицентризму.

На мой взгляд, принципы Ямайской валютной системы в целом являются наиболее стабильными, так как ее тенденции к установлению валютного полицентризма позволяют разным государствам выбрать для себя наиболее приемлемую и оптимальную систему, в рамках которой их международные экономические отношения будут прогрессивны и эффективны. Конечно, Ямайская система также требует совершенствования, но уже сейчас отход от гегемонии доллара и появление и усиление в качестве его альтернативы евро, японской йены, фунта стерлингов является большим шагом к стабилизации мировой экономики.[6]

Что касается положения России и ее валютной системы в рамках процесса становления и развития мировых валютных систем, то до Первой мировой войны российская валютная система полностью соответствовала принципам Парижской валютной системы. Российский рубль подлежал свободному обмену на золото и поэтому курс рубля к иностранным валютам определялся на основе золотого паритета. С началом Первой мировой войны Россия, также как и другие страны, прекратила обмен рублей на золото, и в результате огромных военных расходов к концу войны в российской экономике обращались уже полностью обесцененные, не обеспеченные золотом бумажные деньги.

После революции 1917 года существовавшие в рамках Парижской валютной системы кризисы по большей части не коснулись валютной системы России, так как в этот период на российской территории шла Гражданская война, в рамках которой в обращение поступали самые разные денежные знаки: царские рубли, колчаковские деньги, совзнаки и др.

Однако, необходимость восстановления Российской экономики привела к тому, что Россия, как участник международных отношений, приняла участие в выработке принципов Генуэзской валютной системы, в результате чего на короткий период НЭПа СССР вернулся к принципам золотого паритета и в обращение поступил золотой червонец. [12]

Но, после проведения НЭПа золотой червонец был изъят из обращения и вплоть до 1973 года советская денежная единица на золото фактически не обменивалась, но формально СССР заявлял о золотом содержании рубля и устанавливал его курс к иностранным валютам только на основе золотого паритета.

В период существования Бреттонвудской и после образования Ямайской валютных систем политика СССР в отношении курса рубля была неизменной – курс рубля строго фиксировался государством, что было обусловлено планово – административной экономикой, а также валютной монополией, и при этом по различным валютным операциям устанавливались разные курсы рубля, то есть использовался режим множественных валютных курсов или как их называли «дифференцированных валютных коэффициентов».

После распада СССР и слома советской административно – плановой экономической модели отдельные положения Ямайской валютной системы были адаптированы к новой российской экономике, в частности в качестве основной денежной единицы был введен российский рубль, курс которого по отношению к доллару США стал устанавливаться Центральным банком на основе котировок межбанковского внутреннего валютного рынка, а по отношению к другим валютам – на основе официально установленного курса доллара США к рублю и котировок данных валют к доллару на международных валютных рынках, на межбанковском внутреннем валютном рынке, а также официальных курсов доллара США к указанным валютам, устанавливаемых центральными (национальными) банками соответствующих государств.

Глава 2. Органы валютного регулирования в Российской Федерации

2.1. Валютная система, понятие, категории, элементы

Мировая валютная система - это система организации валютных отношений на мировом рынке на основе международных соглашений и мировой практики, а также на основе национальных законодательств ведущих мировых экономических держав и сообществ.

Национальная денежная (валютная) система - это форма организации денежных (валютных) отношений внутри страны и на мировом рынке на основе национального законодательства и международных соглашений данной страны.

Деньги, обслуживающие международные отношения, называются мировыми деньгами или международной (мировой) валютой (доллар, евро и др.).

Национальная валюта - это денежная единица страны.

В мировую валютную систему входят элементы:

валюты, играющие роль международных валют (доллар США, фунт стерлингов, евро, иена и др.);

международные финансовые и кредитные институты (Международный валютный фонд (МВФ), Европейский валютный институт и др.);

международные соглашения по регламентации валютных ограничений и условий валютной конвертируемости;

международное регулирование стабильности валютного рынка;

режим функционирования мировых валютных рынков и золота.

Международной коллективной валютой является евро (европейская валютная единица).

Золото также продолжает выполнять функцию международного резервного средства и включается в золотовалютные резервы государств.

Под международной ликвидностью понимается способность страны своевременно погашать свои международные финансовые обязательства.

Международную ликвидность определяют:

золотовалютные запасы страны (в России в июне 2016 г. - свыше 400 млрд. долл. (табл. 1), входит в число 5 стран мира с крупнейшими золотовалютными резервами); по данным ЦБ объем золотовалютных резервов РФ по состоянию на 1 июня 2007 года составлял 403,6 млрд. долл.

Таблица 1.

Международные резервные активы РФ в 2016 г. (млн. долл.)

|

Дата |

Международные |

в том числе: |

||||

|

Резервные активы в иностранной валюте |

СДР |

резервная |

золото |

Другие резервные |

||

|

01.06.16 |

403 207 |

284 114 |

7 |

357 |

8 458 |

110 270 |

стабильность национальной валюты (курс рубля относительно доллара стабилен с 2000 года);

величина общего и внешнего суверенного государственного долга представлена в табл. 2 (для сравнения суверенный долг на 01.01.03 -122.1 млрд. долл., в 1999 г. -155 млрд. долл.); Суверенный долг (гос. долг только Правительства РФ и регионов) относительно ВВП невелик в долях ВВП, но существенно велик общий долг РФ, в который включаются долги российских предприятий, корпораций и банков (юр. лиц).

Табл. 2.

Внешний долг России в 2005-06 годах (перед нерезидентами, млрд. долл.)

|

1.01.2015 г. |

1.01.2016 г. |

||

|

Всего (общий долг вместе с долгом компаний, банков и предприятий) |

257,2 |

309,7 |

|

|

Органы государственного управления (суверенный гос. долг) |

71,1 |

45,1 |

|

|

Федеральные органы управления |

69,9 |

43,6 |

|

|

Новый российский долг после распада СССР |

35,7 |

33,8 |

|

величина экспорта (2005 г. - 245,3 млрд. долл., 2006г. - 303,9 млрд. долл.);

величина импорта в 2006 году -164,7;

величина чистого экспорта (экспорт минус импорт): 2005г. - 120,2; 2006г. - 139,2; для сравнения 2002 г. - 46,4 млрд. долл.;

соотношение экспорта и внешнего долга;

величина ВВП;

соотношение ВВП и государственного долга;

величина ВВП на душу населения (по ППС - в пределах 9000-12000 долл. по разным оценкам);

темпы роста ВВП (в 2000-2007 годах - 6,5-8%).

Национальную валютную систему составляют следующие элементы:

национальная валюта;

национальное регулирование международной валютной ликвидности;

режим регулирования курса национальной валюты;

способ функционирования национальных рынков валюты и золота;

институциональное обеспечение валютного регулирования (центральный банк, законодательные органы, контрольные органы, Минфин и др.).

Все финансовые и валютные индикаторы и показатели России кардинально улучшились за период с 2000 года. И поэтому ведущие мировые рейтинговые компании присвоили ей инвестиционные рейтинги.

2.2. Платежный и расчетный балансы в системе валютного регулирования

Платежный баланс отражает совокупные валютные поступления в страну и платежи за границу, и их итоговое сальдо. То есть платежный баланс страны является систематизированной записью всех экономических сделок резидентов одной страны с резидентами других стран в течение определенного промежутка времени (месяц, квартал, год). Информация, содержащаяся в платежном балансе, требуется, прежде всего, правительству и ЦБ для формирования валютной, торговой, фискальной политики, принятия политических решений.

Расчетный баланс - это соотношение взаимных валютных требований и обязательств данной страны и мирового сообщества. Т.е. он включает будущие платежи и поступления.

Платежный баланс включает две части: баланс по текущим операциям и баланс движения капиталов и кредитов.

Баланс по текущим операциям - это торговый баланс, отражающий стоимости экспорта и импорта товаров страны и их сальдо за соответствующий период.

Состояние платежного баланса по текущим операциям оказывает непосредственное воздействие на валютный курс страны. При отрицательном платежном балансе курс валюты падает, при положительном платежном балансе - повышается или стабилизируется. Причем, на динамику валютного курса влияет общее сальдо баланса по текущим операциям баланса по отношению ко всем странам.

Баланс движения капиталов и кредитов отражает платежи и поступления по экспорту-импорту государственного и частного долгосрочного и краткосрочного капиталов. Сюда входят прямые и портфельные инвестиции, вклады в банках, коммерческие кредиты, специальные финансовые операции и прочие.

Важным элементом платежного баланса является балансирующие статьи, к которым относятся государственные золотовалютные резервы, внешние государственные займы, кредиты международных валютно-финансовых организаций.

Платежный баланс состоит из двух частей (табл. 3):

счета текущих операций;

счета движения капитала.

Таблица 3

Условная схема платежного баланса (млрд. долл.)

|

Кредит |

Дебет |

||

|

Счет текущих операций |

|||

|

1. Экспорт товаров |

100 |

||

|

Экспорт услуг |

10 |

||

|

Доходы от зарубежных инвестиций |

5 |

||

|

Трансферты |

5 |

||

|

2. Импорт товаров |

-80 |

||

|

Импорт услуг |

-10 |

||

|

Доходы на иностранные инвестиции |

-10 |

||

|

Трансферты |

-10 |

||

|

Баланс текущих операций |

10 |

||

|

Счет движения капитала |

|||

|

3. Финансовые приобретения иностранцами отечественных активов |

50 |

||

|

4. Финансовые приобретения гражданами страны зарубежных активов |

-40 |

||

|

5. Ошибки и пропуски |

-10 |

||

|

Баланс движения капитала |

0 |

||

|

Изменения валютных резервов |

-5 |

||

Табл. 4.

Платежный баланс Российской Федерации за 1 полугодие 2015 года (нейтральное представление) (млн. долл. США)

|

I квартал |

II квартал |

III квартал |

IV квартал |

2016 г. |

|

|

Счет текущих операций |

38 000 |

26 187 |

29 549 |

8 595 |

102 331 |

|

Торговый баланс |

49 913 |

51 227 |

53 869 |

24 733 |

179 742 |

|

Экспорт |

110 129 |

126 669 |

136 771 |

98 035 |

471 603 |

|

сырая нефть |

38 623 |

47 079 |

47 730 |

27 715 |

161 147 |

|

нефтепродукты |

17 629 |

20 737 |

26 206 |

15 314 |

79 886 |

|

природный газ |

17 948 |

17 233 |

16 169 |

17 756 |

69 107 |

|

прочие |

35 929 |

41 620 |

46 665 |

37 250 |

161 464 |

|

Импорт |

-60 216 |

-75 442 |

-82 902 |

-73 302 |

-291 861 |

|

Баланс услуг |

-4 596 |

-6 330 |

-8 603 |

-5 515 |

-25 043 |

|

Экспорт |

10 292 |

13 397 |

14 784 |

12 833 |

51 306 |

|

транспортные услуги |

3 163 |

3 860 |

4 259 |

3 743 |

15 024 |

|

поездки |

2 203 |

3 311 |

4 076 |

2 353 |

11 944 |

|

прочие услуги |

4 927 |

6 225 |

6 449 |

6 737 |

24 338 |

|

Импорт |

-14 888 |

-19 726 |

-23 386 |

-18 348 |

-76 349 |

|

транспортные услуги |

-2 523 |

-3 345 |

-3 709 |

-3 376 |

-12 953 |

|

поездки |

-4 780 |

-6 318 |

-8 529 |

-5 264 |

-24 890 |

|

прочие услуги |

-7 585 |

-10 064 |

-11 149 |

-9 708 |

-38 506 |

|

Баланс оплаты труда |

-2 777 |

-3 887 |

-4 490 |

-3 025 |

-14 179 |

|

Баланс инвестиционных доходов |

-3 772 |

-14 751 |

-10 208 |

-6 363 |

-35 094 |

|

Доходы к получению |

14 757 |

15 677 |

13 941 |

9 241 |

53 616 |

|

Доходы к выплате |

-18 529 |

-30 428 |

-24 148 |

-15 604 |

-88 710 |

|

Федеральные органы управления |

307 |

-317 |

-351 |

-335 |

-695 |

|

Доходы к получению |

821 |

192 |

109 |

119 |

1 241 |

|

Доходы к выплате |

-514 |

-508 |

-459 |

-454 |

-1 936 |

|

Субъекты Российской Федерации (доходы к выплате) |

-10 |

-11 |

-12 |

-67 |

-100 |

|

Органы денежно-кредитного регулирования |

4 786 |

4 732 |

5 003 |

3 625 |

18 146 |

|

Доходы к получению |

4 816 |

4 740 |

5 019 |

3 643 |

18 217 |

|

Доходы к выплате |

-30 |

-8 |

-16 |

-18 |

-71 |

|

Банки |

-1 916 |

-1 737 |

-1 616 |

-1 602 |

-6 871 |

|

Доходы к получению |

1 559 |

1 683 |

2 174 |

2 091 |

7 508 |

|

Доходы к выплате |

-3 475 |

-3 420 |

-3 790 |

-3 693 |

-14 379 |

|

Прочие секторы |

-6 939 |

-17 418 |

-13 233 |

-7 983 |

-45 574 |

|

Доходы к получению |

7 561 |

9 062 |

6 639 |

3 388 |

26 650 |

|

Доходы к выплате |

-14 500 |

-26 481 |

-19 871 |

-11 372 |

-72 223 |

|

Баланс текущих трансфертов |

-769 |

-73 |

-1 020 |

-1 235 |

-3 096 |

|

Счет операций с капиталом и финансовыми инструментами |

-25 736 |

34 102 |

-10 226 |

-136 898 |

-138 758 |

|

Счет операций с капиталом |

-55 |

227 |

159 |

164 |

496 |

|

Финансовый счет (кроме резервных активов) |

-25 682 |

33 875 |

-10 385 |

-137 062 |

-139 254 |

|

Обязательства ( '+' - рост, '-' - снижение) |

22 348 |

69 739 |

40 890 |

-37 735 |

95 243 |

|

Федеральные органы управления |

-1 366 |

-1 664 |

-2 420 |

-2 639 |

-8 088 |

|

Портфельные инвестиции |

-843 |

-1 168 |

-2 139 |

-2 356 |

-6 505 |

|

выпуск |

4 |

0 |

0 |

0 |

4 |

|

погашение |

-1 083 |

-2 255 |

-1 038 |

-85 |

-4 462 |

|

корпусов |

-346 |

-2 059 |

-318 |

0 |

-2 722 |

|

купонов |

-737 |

-197 |

-721 |

-85 |

-1 740 |

|

реинвестирование доходов |

411 |

401 |

397 |

343 |

1 552 |

|

вторичный рынок |

-175 |

687 |

-1 497 |

-2 613 |

-3 599 |

|

Ссуды и займы |

-532 |

-495 |

-284 |

-342 |

-1 653 |

|

Просроченная задолженность |

5 |

8 |

0 |

68 |

80 |

|

Прочие обязательства |

4 |

-9 |

3 |

-9 |

-11 |

|

Субъекты Российской Федерации |

41 |

-112 |

81 |

-64 |

-54 |

|

Органы денежно-кредитного регулирования |

-5 056 |

7 |

6 406 |

-6 136 |

-4 779 |

|

Банки |

4 410 |

22 249 |

10 136 |

-28 627 |

8 168 |

|

Прямые инвестиции |

2 061 |

2 290 |

2 896 |

2 828 |

10 075 |

|

Ссуды и депозиты |

4 127 |

21 517 |

10 380 |

-24 595 |

11 428 |

|

Прочие обязательства |

-1 778 |

-1 558 |

-3 140 |

-6 860 |

-13 336 |

|

Прочие секторы |

24 319 |

49 259 |

26 687 |

-269 |

99 996 |

|

Прямые инвестиции |

18 476 |

20 389 |

13 903 |

7 477 |

60 245 |

|

Портфельные инвестиции |

-2 824 |

6 586 |

-6 930 |

-12 116 |

-15 285 |

|

Ссуды и займы |

8 794 |

22 532 |

19 610 |

2 658 |

53 595 |

|

Прочие обязательства |

-127 |

-249 |

104 |

1 712 |

1 441 |

|

Активы, кроме резервных ('+' - снижение, '-' - рост) |

-48 029 |

-35 864 |

-51 275 |

-99 328 |

-234 497 |

|

Органы государственного управления |

-1 152 |

-793 |

167 |

-700 |

-2 477 |

|

Ссуды и займы |

91 |

163 |

0 |

-1 036 |

-782 |

|

Просроченная задолженность |

-799 |

-182 |

-71 |

-84 |

-1 136 |

|

Прочие активы |

-443 |

-773 |

238 |

420 |

-558 |

|

Органы денежно-кредитного регулирования |

-12 |

-63 |

43 |

-46 |

-79 |

|

Банки |

-14 338 |

-179 |

-23 642 |

-27 653 |

-65 813 |

|

Прямые инвестиции |

-368 |

-610 |

-678 |

-180 |

-1 836 |

|

Ссуды и депозиты |

-15 123 |

1 692 |

-23 979 |

-22 793 |

-60 203 |

|

Прочие активы |

1 152 |

-1 261 |

1 015 |

-4 680 |

-3 774 |

|

Прочие секторы |

-32 528 |

-34 830 |

-27 843 |

-70 928 |

-166 128 |

|

Прямые и портфельные инвестиции |

-16 275 |

-16 051 |

-10 709 |

-9 732 |

-52 767 |

|

Наличная иностранная валюта |

-2 237 |

3 189 |

969 |

-26 961 |

-25 040 |

|

Торговые кредиты и авансы |

1 267 |

-1 594 |

788 |

-8 602 |

-8 141 |

|

Задолженность по поставкам на основании межправительственных соглашений |

-326 |

-233 |

259 |

318 |

18 |

|

Своевременно не полученная экспортная выручка, не поступившие товары и услуги в счет переводов денежных средств по импортным контрактам, переводы по фиктивным операциям с ценными бумагами |

-9 323 |

-11 783 |

-10 044 |

-7 611 |

-38 760 |

|

Прочие активы |

-5 633 |

-8 359 |

-9 107 |

-18 341 |

-41 439 |

|

Чистые ошибки и пропуски |

-5 819 |

3 951 |

-4 279 |

-2 766 |

-8 912 |

|

Изменение валютных резервов ('+' -снижение, '-' -рост) |

-6 445 |

-64 240 |

-15 044 |

131 069 |

45 340 |

Счет текущих операций включает:

торговый баланс - отражает экспорт, импорт и их разницу;

баланс услуг (нефакторные или «невидимые» операции) - включает платежи, связанные со страхованием, транспортом, туризмом, доходы от продажи интеллектуальной собственности;

баланс факторных доходов - к факторным услугам относят оплату труда и инвестиционные доходы (проценты и дивиденды);

чистые трансферты - сальдо по дебету и кредиту этой статьи, сюда входят дары, денежные переводы, пенсии, государственная помощь.

Счет операций с капиталом и финансовыми инструментами включает капитальные трансферты (безвозмездная передача собственности и другие инвестиционные дары) и финансовый счет, отражающий движение долгосрочного и краткосрочного капитала (прямые и портфельные инвестиции, операции с ценными бумагами, ссуды, займы, торговые кредиты).

Сальдо платежного баланса - это сальдо по текущим операциям.

Для покрытия дефицита торгового баланса (платежи превышают валютные поступления) прибегают к иностранным кредитам и стимулированию притока капитала. Используются также ценные государственные бумаги, включая международные, продажа государственной собственности, помощь и др. В самом крайнем случае, для покрытия дефицита платежного баланса используются золотовалютные резервы.

2.3. Центральный банк Российской Федерации (Банк России) как субъект валютного регулирования

В соответствии с п. «ж» ст. 71 Конституции Российской Федерации «валютное регулирование находится в ведении Российской Федерации». Следовательно, вопросы валютного регулирования не могут быть переданы в ведение субъектов Российской Федерации.

«Валютное регулирование осуществляется в России для проведения разумной денежно-кредитной политики в условиях рыночной экономики, выступающей инструментом достижения макроэкономических целей государства. Являясь составной частью регулирующего механизма, валютное регулирование и валютный контроль объективно способствуют поддержанию сбалансированного движения финансовых потоков в экономике страны и, как следствие, достижению стабильного функционирования банковской системы, через которую движение финансовых ресурсов реально осуществляется.» - так считает Ерпылева Н.Ю.

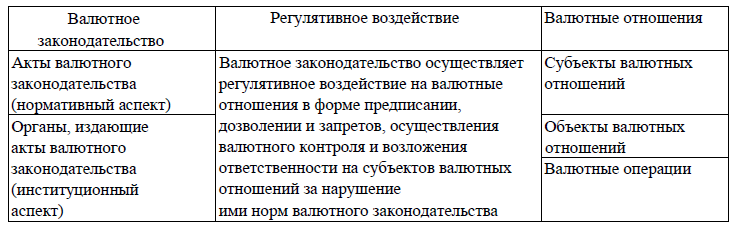

Механизм валютного регулирования можно представить в виде таблицы (табл.1).

Таблица 1

Механизм валютного регулирования

Как видно из таблицы, механизм валютного регулирования включает в себя три структурных элемента: валютное законодательство, которое принимается государственными органами; валютные отношения, складывающиеся между разными субъектами для совершения ими валютных операций с различными объектами; регулятивное воздействие валютного законодательства на валютные отношения, которое осуществляется во многих формах.

Центральный банк Российской Федерации – специфичный орган управления в государстве, наделенным властными полномочиями, реализующий свою деятельность независимо от органов государственной власти.

Статьей 75 Конституции Российской Федерации установлен «особый конституционно-правовой статус Банка России, определено его исключительное право на осуществление денежной эмиссии и в качестве основной функции - защита и обеспечение устойчивости рубля». Федеральный закон от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и некоторые другие федеральные законы говорят о статусе, цели и полномочиях Банка России.

Банк России – это юридическое лицо, осуществляющее публичные функции, делегированные ему государством, такие как: нормотворчество, государственное регулирование банковской деятельности и осуществление банковского надзора.

В соответствии со статьей 3 Федерального закона от 10 июля 2002 года № 86- ФЗ «О Центральном банке Российской Федерации (Банке России)»: «целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение стабильности и развитие национальной платежной системы; развитие финансового рынка Российской Федерации; обеспечение стабильности финансового рынка Российской Федерации».

Для достижения упомянутых ранее целей, Банк России обладает большим количеством функций и полномочий, среди них особое место занимает «организация и осуществление валютного регулирования и валютного контроля в соответствии с законодательством Российской Федерации». В частности, Банк России выполняет следующие функции: [12]

«организует и осуществляет валютное регулирование»;

«определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами»;

«устанавливает и публикует официальные курсы иностранных валют по отношению к рублю»;

«принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации»;

«проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего, денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные и др».49

Теперь их можно проклассифицировать на определенные группы: правотворческие, оперативно-управляющие и информационно-аналитические.

Федеральный Закон «О валютном регулировании и валютном контроле» является наиважнейшим нормативным актом, составляющим правовую основу валютного регулирования, осуществляемого Центральным банком России.

Центральный банк Российской Федерации выступает как органом валютного регулирования, так и органом валютного контроля.

В лице органа валютного регулирования он проводит валютную политику, устремленную на защиту национальной валюты, в связи с чем Банк России использует некоторые экономические меры валютного регулирования: в числе мер денежно-кредитной политики Банк России осуществляет валютные интервенции, кроме этого устанавливает официальный валютный курс.

Банк России также наделен и правотворческими полномочиями, которые осуществляются посредством издания им, в пределах делегированных ему полномочий, актов органов валютного регулирования, обладающих обязательной юридической силой.

«Право Банка России издавать в форме указаний, положений и инструкций нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц», - предусмотрено статьей 7 Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

Нормативные акты Банка России – акты Банка России, предназначенные для установления, изменения либо отмены норм права в качестве постоянных или временных предписаний, используемые неоднократно на территории Российской Федерации.

Существуют три формы нормативных актов Банка России: указание Банка России, положение Банка России и инструкция Банка России.

В содержание указаний Банка России входит установление особых правил по вопросам, отнесенных к компетенции Банка.

В содержание же положений Банка России входит установление системно связанных между собой правил по вопросам, отнесенным к компетенции Банка России. [15]

Инструкции Банка России регламентируют порядок применения положений федеральных законов, иных нормативных правовых актов по вопросам компетенции Банка России (в том числе указаний и положений Банка России).

Центральный банк Российской Федерации очерчивает сферу и порядок обращения в нашем государстве иностранной валюты и ценных бумаг в иностранной валюте в пределах своих правотворческих полномочий. Так, например, Банк России уполномочен определять правила осуществления операций резидентами и нерезидентами в Российской Федерации с иностранной валютой и ценными бумагами в иностранной валюте. Кроме того он устанавливает правила проведения нерезидентами в России операций с российской валютой и ценными бумагами в ней.[7]

К данной группе полномочий отнесем и «установление единой формы учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их представления». Кроме того, Центральный Банк Российской Федерации устанавливает «порядок обязательного перевода, ввоза и пересылки в Россию иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам, а также случаи и условия открытия резидентами счетов в иностранной валюте и банках за пределами России».

Банк России в качестве субъекта валютного регулирования определяет правила выдачи лицензий банкам и иным кредитным учреждениям на осуществление валютных операций и устанавливает размеры валютных рисков, в качестве необходимых нормативов.

Раньше Центральный Банк Российской Федерации в качестве одного из своих главных инструментов считал: установление в определенных случаях требования о резервировании определенной суммы при проведении валютной операции на срок определенный срок. Несмотря на то, что положение о резервировании перестало существовать с 1 января 2007 г., применение такого механизма регулирования являлось неким средством борьбы с незаконным вывозом капитала из страны.

В Законе «О валютном и регулировании и валютном контроле» сказано: «Банк России устанавливает для кредитных организаций требования к оформлению документов, а также сам порядок купли-продажи наличной иностранной валюты и чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте, резидентами, не являющимися физическими лицами, и нерезидентами.»

Также Центральный Банк Российской Федерации «устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты».

В соответствии с Законом «О валютном регулировании и валютном контроле»: «Банк России может устанавливать единые правила оформления резидентами в уполномоченных банках паспорта сделки при осуществлении валютных операций между резидентами и нерезидентами».[8]

Правила оформления паспортов сделок устанавливаются Инструкцией Центрального Банка Российской Федерации «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением».

Центральный Банк Российской Федерации регулирует все виды валютных операций между резидентами и нерезидентами. В соответствии с п. 1 ст. 14 Закона «О валютном регулировании и валютном контроле»: «резиденты вправе без ограничений открывать в уполномоченных банках банковские счета (банковские вклады) в иностранной валюте».

В соответствии с п. 1 ст. 13 Закона «О валютном регулировании и валютном контроле: «нерезиденты на территории Российской Федерации вправе открывать банковские счета (банковские вклады) в иностранной валюте и валюте Российской Федерации только в уполномоченных банках».

Центральный банк имеет обширный спектр информационно-аналитических функций: систематизирует и размещает статистическую информацию по валютным операциям, согласно нынешним международным стандартам, помимо этого, Банк России публикует официальные курсы иностранных валют по отношению к рублю; ведет анализ и прогнозирование состояния и валютно-финансовых отношений, размещает актуальную информацию и статистические данные на своем официальном сайте.

Банк России осуществляет без ограничения все виды валютных операций: проводит валютные интервенции, т.е. куплю-продажу иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарный спрос и предложение денег, устанавливает официальные курсы иностранных валют по отношению к рублю.

Банк России проводит курсовую политику в зависимости от режима координируемого «плавающего» валютного курса. Банком России был искоренен механизм курсовой политики, отказавшись от интервала разрешенных значений стоимости бивалютной корзины и регулярные интервенции на границах указанного интервала и за его пределами. Обновленный вариант Банка России проведения операций на внутреннем рынке не предусматривает абсолютного отказа от валютных интервенций, их проведение вероятно в случае возникновения угроз для финансовой стабильности. [12]

Центральный Банк Российской Федерации проводит банковские операции и сделки с российскими и иностранными кредитными организациями и Правительством РФ. Например, покупка и продажа иностранной валюты, а также платежных документов и обязательств, номинированных в иностранной валюте, выставленные российскими и иностранными кредитными организациями, а также выставление чеков и векселей в любой валюте.

Выдача и отзыв лицензий банкам и иным кредитным учреждениям на осуществление валютных операций считается важной функцией Центрального Банка Российской Федерации. Помимо этого, Банк России выдает, приостанавливает и отзывает разрешения валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты.

Деятельность Банка России в качестве органа валютного контроля можно рассматривать как факультативную по отношению к его функциям органа валютного регулирования: поскольку она служит в большей степени с целью получения информации для реализации валютной политики (контроль как обратная связь), поэтому обнаружение правонарушений в этом аспекте и важно, но не является главной задачей Банка России. Предмет валютного контроля Банка России выделяет Хаменушко И.В.: «опосредованно, через систему уполномоченных банков - агентов валютного контроля, - практически все валютные операции, так как значительная часть валютных операций в соответствии с законом проводится через уполномоченные банки; валютные операции уполномоченных банков и выполнение этими банками функций агентов валютного контроля.» [15]

В ходе валютного контроля участвуют как центральный аппарат, так и территориальные учреждения Банка России - главные управления в краях, областях и автономных округах Российской Федерации, Москве и Санкт-Петербурге; национальные банки республик в составе Российской Федерации. По Закону «О валютном регулировании и валютном контроле»: «статусом органа валютного контроля наделен собственно Банк России, но территориальные учреждения выполняют все его функции на подведомственной им территории.» С уполномоченными банками непосредственно взаимодействуют именно территориальные учреждения по месту их нахождения, которым уполномоченные банки представляют регулярную отчетность о валютных операциях и сведения о правонарушениях клиентов.

Территориальные учреждения Банка России могут выполнять функции уполномоченных банков – агентов валютного контроля, связанные с ведением паспортов сделок, в ситуациях, когда расчеты по таким сделкам ведутся через счета резидента в банках за рубежом.

Банк России входит в звено банковского валютного контроля, будучи в нем главным субъектом. Это проявляется, в частности, в том, что Банк России:

издает нормативные правовые акты, обязательные для участников валютных операций, определяющие порядок представления ими документов и информации уполномоченным банкам;[9]

нормативными правовыми актами конкретизирует права и обязанности уполномоченных банков как агентов валютного контроля;

издает нормативные правовые акты, определяющие порядок представления уполномоченными банками отчетности о валютных операциях и информации о выявленных ими нарушениях валютного законодательства;

проводит проверки уполномоченных банков по вопросам соблюдения ими валютного законодательства;

обобщает и анализирует информацию о валютных операциях, использует ее для формирования финансовой статистики (платежного баланса России и др.), а также для выработки и проведения денежно-кредитной и валютной политики.

Хаменушко И.В. приводит методы валютного контроля, применяемые Банком России:

1) «Наблюдение. Этот метод реализуется Банком России с помощью агентов валютного контроля. Уполномоченные банки собирают информацию о валютных операциях своих клиентов и передают ее в территориальное учреждение Банка России по месту своего нахождения. Основной инструмент наблюдения для Банка России - это регулярно получаемая отчетность кредитных организаций, содержащая, среди прочего, и формы отчетности о валютных операциях. Именно она служит источником массовой статистической информации, необходимой для корректировки валютной политики государства.

2) Проверка. Банк России (его территориальные учреждения) проводит проверки соблюдения валютного законодательства кредитными организациями в общем порядке в процессе банковского надзора. Надо обратить внимание, что подконтрольные субъекты для Банка России - любые российские кредитные организации, в том числе не имеющие лицензии на проведение валютных операций для своих клиентов (банковских операций со средствами в иностранной валюте), т.е. не являющиеся уполномоченными банками. Предметом проверки в уполномоченном банке будет соблюдение им валютного законодательства при выполнении собственных валютных операций, клиентских валютных операций, а также при выполнении функций агента валютного контроля. При проверке прочих кредитных организаций предметом проверки будет соблюдение ими валютного законодательства при проведении собственных валютных операций».[10]

Порядок проведения проверок регулируется ст. 73 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», а также Инструкцией Банка России от 25 августа 2003 г. № 105-И «О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка Российской Федерации».

Банк России уполномочен немедленно реагировать на обнаруженные правонарушения, но лишь для кредитных организаций, поскольку в системе субъектов валютного контроля существует разделение функций и компетенций. Стоит отметить, что нарушение может проявиться как после прохождения проверки, так и стать обнаруженным из других источников: если нарушение представляет собой несдачу в срок надлежащей отчетности, для его выявления не требуется проведения проверки, оно становится очевидным Банку России благодаря наблюдению за сдачей отчетности.

Существует несколько мер реагирования:

Предписания. «Банк России (его территориальные учреждения) вправе направлять кредитным учреждениям предписания об устранении выявленных нарушений валютного законодательства». Это ненормативные правовые акты, которые вынуждают кредитную организацию устранять нарушения в указанный срок под угрозой применения мер ответственности за неисполнение;

Привлечение к юридической ответственности. На сегодняшний день здесь возникает много вопросов. Меры юридической (точнее, административной) ответственности кредитных организаций предусмотрены:

ст. 15.26 КоАП РФ - в случаях нарушения законодательства о банковской деятельности, включая нарушение «обязательных требований» Банка России; это могут быть как нормативные правила представления отчетности, так и требования, выраженные в предписаниях. При квалификации нарушения по этой статье «должностные лица Банка России вправе составить протокол об административном правонарушении» (п. 81 ч. 2 ст. 28.3 КоАП РФ), а постановление по делу выносит арбитражный суд (ст. 23.1 КоАП РФ);

ст. 15.25 КоАП РФ - в случаях нарушения валютного законодательства. При квалификации нарушения, допущенного кредитной организацией, «должностные лица Банка России вправе составить протокол» (п. 80 ч. 2 ст. 28.3 КоАП РФ), однако они не имеют права вынести постановление по делу.

ст. 74 Закона «О Центральном банке Российской Федерации (Банке России)» - «в случаях нарушения кредитной организацией федеральных законов, издаваемых в соответствии с ними нормативных актов и предписаний Банка России, непредставления информации, представления неполной или недостоверной информации». Процедура применения мер ответственности, предусмотренных этой статьей, не предполагает составления протокола, решение выносят должностные лица Банка России.

Здесь можно говорить о конкуренции норм между собой, и стоит отметить, что процессуальный порядок применения мер ответственности, который предусмотрен Кодексом Российской Федерации об административных правонарушениях, принципиально отличается от порядка применения мер, установленных ст. 74 Закона «О Центральном банке Российской Федерации (Банке России)».

2.4. Правительство Российской Федерации как субъект валютного регулирования

Правовой статус Правительства Российской Федерации как органа валютного регулирования основывается на общеправовом статусе Правительства Российской Федерации и закрепляется в Конституции Российской Федерации61 и Федеральном конституционном законе от 17 декабря 1997 г. «О Правительстве Российской Федерации».

Правительство Российской Федерации осуществляет исполнительную власть в Российской Федерации, а основы его правового статуса закреплены в Конституции Российской Федерации. Так, согласно ст. 114 Конституции Российской Федерации: «Правительство Российской Федерации осуществляет следующие направления деятельности: разрабатывает и представляет Государственной Думе федеральный бюджет и обеспечивает его исполнение, обеспечивает проведение в Российской Федерации единой финансовой, кредитной и денежной политики, осуществляет управление федеральной собственностью, а также выполняет иные полномочия в соответствии с Конституцией Российской Федерации, федеральными законами и указами Президента Российской Федерации. Порядок деятельности Правительства Российской Федерации определяется федеральным конституционным законом».

В гл. 6 Конституции Российской Федерации «Правительство Российской Федерации» прямо не говорится о роли Правительства Российской Федерации в сфере валютного регулирования. Как я уже заметила, в ст. 114 Конституции Российской Федерации содержится более общая формулировка, согласно которой Правительство Российской Федерации обеспечивает проведение в Российской Федерации единой финансовой, кредитной и денежной политики.

Если обратиться к федеральному конституционному закону «О Правительстве Российской Федерации», то в нем по поводу полномочий Правительства Российской Федерации в валютной сфере сказано гораздо четче. В соответствии со ст. 15 названного Закона: «Правительство Российской Федерации осуществляет в соответствии с Конституцией Российской Федерации, федеральными конституционными законами, федеральными законами, нормативными указами Президента Российской Федерации валютное регулирование и валютный контроль», но, к сожалению, более детально полномочия Правительства Российской Федерации в валютной сфере этот Закон не конкретизирует.[11]

Закон «О валютном регулировании и валютном контроле» достаточно полно и подробно раскрывает правовой статус Правительства Российской Федерации как органа валютного регулирования.

Проанализировав положения Закона «О валютном регулировании и валютном контроле», можно отметить две составляющие правового статуса Правительства Российской Федерации как органа валютного регулирования: это полномочия по изданию нормативных актов по вопросам валютного регулирования и это право осуществлять все виды валютных операций, регулируемых названным Законом, без ограничений.

Правительство Российской Федерации, в пределах своей компетенции «издает нормативные правовые акты по вопросам валютного регулирования только в случаях, предусмотренных Законом «О валютном регулировании и валютном контроле», обязательные для резидентов и нерезидентов».

Согласно ч. 2 ст. 23 Федерального конституционного закона «О Правительстве Российской Федерации»: «Правительство Российской Федерации издает акты, имеющие нормативный характер, в форме постановлений Правительства Российской Федерации, а акты по оперативным и другим текущим вопросам, не имеющие нормативного характера, в форме распоряжений Правительства Российской Федерации».

Следовательно, Правительство Российской Федерации, реализуя свои полномочия по изданию нормативных актов по вопросам валютного регулирования, вправе издавать их только в форме постановлений.

Ст. 5 Закона «О валютном регулировании и валютном контроле» содержит несколько принципиальных положений, которые касаются пределов валютного регулирования Правительством Российской Федерации. Во-первых: «Если порядок осуществления валютных операций не установлен Правительством Российской Федерации в соответствии с названным Законом, то валютные операции осуществляются без ограничений». Во-вторых: «Не допускается установление Правительством Российской Федерации требования о получении резидентами и нерезидентами индивидуальных разрешений». [3]

Наравне с органом валютного регулирования, п. 1 ст. 22 Закона «О валютном регулировании и валютном контроле» называет Правительство Российской Федерации в числе субъектов валютного контроля. Правительство Российской Федерации само не проводит контрольных мероприятий, поэтому, согласно указанному Закону, не является ни органом, ни агентом валютного контроля. На Правительство законом возлагаются координационные и нормотворческие функции в области валютного контроля. Правительство Российской Федерации находится «как бы за скобками», за рамками системы валютного контроля, выполняя следующие функции: [2]

«наделяет полномочиями органа валютного контроля орган исполнительной власти, ответственный за валютный контроль» (существовал до 2 февраля 2016 года Росфиннадзор);

«посредством издания нормативных правовых актов обеспечивает взаимодействие между этим органом валютного контроля и не входящим в систему органов исполнительной власти Центральным банком Российской Федерации»;

«посредством издания нормативных правовых актов обеспечивает взаимодействие с Банком России агентов валютного контроля - иных, чем уполномоченные банки» (это подконтрольные Федеральной службе по финансовым рынкам России профессиональные участники рынка ценных бумаг, не являющиеся кредитными организациями, а также агенты валютного контроля - таможенные и налоговые органы). [3]

Правительство Российской Федерации координирует деятельность в области валютного контроля федеральных органов исполнительной власти, являющихся органами валютного контроля, а также их взаимодействие с Банком России, обеспечивает взаимодействие не являющихся уполномоченными банками профессиональных участников рынка ценных бумаг, таможенных и налоговых органов как агентов валютного контроля с Банком России.

«Резиденты, за исключением физических лиц - резидентов, дипломатических представительств, консульских учреждений и иных официальных представительств Российской Федерации, находящихся за пределами ее территории, а также постоянных представительств Российской Федерации при межгосударственных и межправительственных организациях, представляют налоговым органам по месту своего учета отчеты о движении средств по счетам (вкладам) в банках за пределами территории России с подтверждающими банковскими документами в порядке, устанавливаемом Правительством Российской Федерации по согласованию с Банком России».

Обеспечение регулирования деятельности системы органов и агентов валютного контроля, подчиненных и подотчетных Правительству Российской Федерации, считается одним из фундаментальных положений. Поскольку все органы и агенты валютного контроля обладают своей собственной компетенцией, следует организовывать процесс их взаимодействия так, чтобы суметь достичь важной цели, а именно обеспечение постоянства валютного контроля, преемственности полученных данных и его целостности. Во время контрольных мероприятий каждый из соответствующих органов имеет право выявить нарушения, которые не относятся к его компетенции, при этом, должно быть налажено взаимодействие для сообщения компетентному органу (в чьи полномочия входит данный вопрос), поскольку только он обладает специалистами, которые могут воспользоваться всеми необходимыми актуальными знаниями для осуществления соответствующей проверки и выявления и/или предупреждения нарушений положений действующего законодательства в Российской Федерации в сфере валютных правоотношений.

Заключение

По результатам проведенного исследования была достигнута поставленная цель и решены задачи.

На основе изученных и пропущенных через себя сведений о валютном регулировании в России и зарубежных странах, были выделены особенности валютного регулирования, полномочия органов государственной власти, а также права и обязанности иных участников общественных экономических отношений в сфере валютного регулирования и валютного контроля, а также установлена сущность валютного регулирования и валютного контроля.

Органами валютного регулирования в Российской Федерации выступают Правительство Российской Федерации и Центральный Банк Российской Федерации, относящийся в то же время и к органам валютного контроля.

Правительство Российской Федерации отведена важная роль не только в регулировании валютных правоотношений, оно обязано выполнять и контрольную функцию: ему делегировано право разграничения функций между органами валютного контроля и осуществления их взаимодействия между собой, помимо этого право делегирования своих полномочий органу валютного контроля. Стоит сказать, что Федеральный Конституционный Закон «О Правительстве Российской Федерации» не проводит разграничения регулирующей и контрольной функций.

Рассмотрев и изучив полномочия Центрального Банка Российской Федерации, нужно заметить, что Банк России – один из важнейших органов валютного регулирования и валютного контроля, поскольку он создает денежно-кредитную политику государства и содействует взаимоотношениям уполномоченных банков с другими агентами валютного контроля.

В ходе выполненного анализа, сравнения и сопоставления действующего законодательства Российской Федерации в сфере валютного регулирования с другими государствами и решения вопросов его совершенствования, мы можем говорить, что для решения назревших проблем в валютном регулировании и валютном контроле требуется разработка усовершенствованной системы взаимодействия всех участников (органов валютного регулирования, органов и агентов валютного контроля, непосредственно предприятий-экспортеров и импортеров), кроме этого модернизация обмена информацией между участниками системы, постоянное улучшение нормативной базы, а также методов контроля.

Список использованных источников

- О правительстве Российской Федерации [Электронный ресурс] : федер. конст. закон Рос. Федерации от 17 дек. 1997 № 2-ФКЗ (ред. от 03.07.2016 г.) // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2005. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О валютном регулировании и валютном контроле [Электронный ресурс] : федер. закон Рос. Федерации от 10 дек. 2003 г № 173-ФЗ : (в ред. от 03. 07. 2016 г.) // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2005. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О валютном регулировании [Электронный ресурс]: закон СССР от 01 мар. 1991 г. № 1982-1 // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2015. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О валютном регулировании и валютном контроле [Электронный ресурс] : федер. закон Рос. Федерации от 09 окт. 1992 № 3615-1 (ред. от 10 дек. 2003) // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2015. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О Центральном банке Российской Федерации (Банке России) [Электронный ресурс] : федер. закон Рос. Федерации от 10 июля 2002 № 86- ФЗ (ред. от 03.07.2016 г. с изм. и. доп. вступ. в силу с 15.07.2016 г.), // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2005. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О некоторых вопросах государственного контроля и надзора в финансово – бюджетной сфере [Электронный ресурс]: указ президента Рос. Федерации от 2 фев. 2016 № 41 // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2015. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2015. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- Положение об установлении и опубликовании Центральным банком Российской Федерации официальных курсов иностранных валют по отношению к рублю [Электронный ресурс]: утв. Банком России 18.04.2006 № 286 – П // КонсультантПлюс : справ. правовая система. – Версия Проф. –

- Электрон. дан. – М., 2005. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О порядке осуществления уполномоченными банками (филиалами) отдельных видов банковских операций с наличной иностранной валютой и операций с чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц [электронный ресурс] : инструкция банка России от 16 сен. 2010 № 136- И (Зарегистрировано в Минюсте РФ 01 окт. 2010 № 18595), (ред. от 13.04.2016) // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2005. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- О государственном банке РСФРС [электронный ресурс]: Декрет СНК РСФСР от 24.04.1923 // КонсультантПлюс : справ. правовая система. – Версия Проф. – Электрон. дан. – М., 2015. – Доступ из локальной сети Науч. б-ки Том. гос. ун-та.

- Статьи соглашения [Электронный ресурс]: Статьи соглашения Международного валютного фонда. – Электрон. дан. – URL : http://www.imf.org/external/pubs/ft/aa/index.pdf (дата обращения 16.06.2018)

- Federal reserve Act [Электронный ресурс] // Закон о Федеральном резерве 1913 г. (ред. от 16.08.2013). – Электрон. дан. – URL: https://www.federalreserve.gov/aboutthefed/fract.htm (дата обращения 16.06.2018)

- The monetary control act [Электронный ресурс] // Закон о денежном регулировании США 1980 г.. –Электрон. дан. – URL: http://www.federalreservehistory.org/Media/Material/Event/43-257 (дата обращения 16.06.2018)

- Кучеров И. И. Валютно-правовое регулирование в Российской Федерации эволюция и современное состояние [монография], М. :ИНФРА- М, 2015.

- Валютное право : учебник для магистров / Ю. А. Крохина [и др.] ; под ред. Ю. А. Крохиной. – 3-е изд., перераб. и доп. – М. Издательство Юрайт, 2014. – 579 с. – Серия : Магистр.

- Финансовое право : учебник / отв. ред. Н. И. Химичева. – 5-е изд., перераб. и доп. – М. : Норма : ИНФРА-М, 2014. – 752 с.

- Крохина Ю. А. Финансовое право [учебник для вузов]. – М. : Норма, 2014.

- Валютное право России : учебник / Б. Ю. Дорофеев, Н. Н. Земцов, В. А. Пушин. – 2-е изд., пересмотр. и доп. – М. : Норма, 2018. – 240 с.

- Валютное право : учебник для академического бакалавриата / Ю. А. Крохина [и др.] ; под ред. Ю. А. Крохиной. – 5-е изд. перераб. и доп. – М. : Издательство Юрайт, 2015. – 553 с. – Серия : Бакалавр. Академический курс.

- Международные валютно – кредитные отношения: учебник и практикум для бакалавров / Е. А. Звонова [и др.]; под общ. ред. Е. А. Звоновой. – М.: Издательство Юрайт, 2014. – 687 с. – Серия: Бакалавр. Углубленный курс.

- Валютное регулирование и валютный контроль: учебник / под ред. д-ра экон. наук, проф. В. М. Крашенинникова. – М.: Экономистъ, 2015. – 400 с. – (Homo faber).

-

Валютное регулирование и валютный контроль: учебник / под ред. д-ра экон. наук, проф. В. М. Крашенинникова. – М.: Экономистъ, 2015. – 400 с. – (Homo faber). ↑

-

Международные валютно – кредитные отношения: учебник и практикум для бакалавров / Е. А. Звонова [и др.]; под общ. ред. Е. А. Звоновой. – М.: Издательство Юрайт, 2014. – 687 с. – Серия: Бакалавр. Углубленный курс. ↑

-

Валютное право : учебник для академического бакалавриата / Ю. А. Крохина [и др.] ; под ред. Ю. А. Крохиной. – 5-е изд. перераб. и доп. – М. : Издательство Юрайт, 2015. – 553 с. – Серия : Бакалавр. Академический курс. ↑

-

Валютное право России : учебник / Б. Ю. Дорофеев, Н. Н. Земцов, В. А. Пушин. – 2-е изд., пересмотр. и доп. – М. : Норма, 2018. – 240 с. ↑

-

Крохина Ю. А. Финансовое право [учебник для вузов]. – М. : Норма, 2014. ↑

-

Финансовое право : учебник / отв. ред. Н. И. Химичева. – 5-е изд., перераб. и доп. – М. : Норма : ИНФРА-М, 2014. – 752 с. ↑

-

Валютное право : учебник для магистров / Ю. А. Крохина [и др.] ; под ред. Ю. А. Крохиной. – 3-е изд., перераб. и доп. – М. Издательство Юрайт, 2014. – 579 с. – Серия : Магистр. ↑

-

Кучеров И. И. Валютно-правовое регулирование в Российской Федерации эволюция и современное состояние [монография], М. :ИНФРА- М, 2015. ↑

-

The monetary control act [Электронный ресурс] // Закон о денежном регулировании США 1980 г.. –Электрон. дан. – URL: http://www.federalreservehistory.org/Media/Material/Event/43-257 (дата обращения 16.06.2018) ↑

-

The monetary control act [Электронный ресурс] // Закон о денежном регулировании США 1980 г.. –Электрон. дан. – URL: http://www.federalreservehistory.org/Media/Material/Event/43-257 (дата обращения 16.06.2018) ↑

-

Federal reserve Act [Электронный ресурс] // Закон о Федеральном резерве 1913 г. (ред. от 16.08.2013). – Электрон. дан. – URL: https://www.federalreserve.gov/aboutthefed/fract.htm (дата обращения 16.06.2018) ↑

- НОТАРИАТ В РФ: ПОНЯТИЕ И СУЩНОСТЬ

- Теории происхождения права (ОБЩАЯ ХАРАКТЕРИСТИКА ПЕРВОБЫТНОГО ОБЩЕСТВА: ВЛАСТЬ И СОЦИАЛЬНЫЕ НОРМЫ)

- Особенности управления организациями в современных условиях и пути его совершенствования (Сущность и задачи управления)

- изучение менеджмента человеческих ресурсов, кадрового менеджмента

- Система мотивации государственных гражданских служащих

- Виды научного перевода (Основные тенденции развития перевода)

- Аппарат государственной власти (Анализ деятельности администрации Кировского района)

- Государственное социальное страхование (Виды социального страхования)

- Жизнестойкость и особенности совладания с профессиональными трудностями ( Понятие о жизнестойкости личности. Структура и модели)

- Невербальные проявления эмоциональных состояний человека (Типы невербальной коммуникации )

- ДЕНЕЖНАЯ СИСТЕМА РОССИИ И ЕЕ ЭЛЕМЕНТЫ (ДЕНЕЖНАЯ СИСТЕМА)

- Фонд социального страхования РФ (Экономическая сущность, виды и особенности социального страхования )