Проблемы налогообложения малого предпринимательства

Содержание:

Введение

Как известно, малый бизнес является основой любой экономики. Именно малый бизнес создает средний класс. У нас в стране правительство также стремится всячески развивать и поддерживать малый бизнес, но как показывает статистика реальная ситуация совсем не способствует его развитию. Сложившаяся ситуация в нашей стране в отношении малого бизнеса восходит к 90-м годам. Тогда, в начале 90-х годов, из-за расширения теневого рынка экономики, государство значительно повысило «цены» на ведение малого бизнеса. Те времена прошли, а вот тенденция увеличивать налоги так и осталась. Порой, из-за подобной политики, даже самая перспективная идея не проходит даже точку реализации, не то, что развития. Сейчас существует несколько видов налогов, которые предприниматель вынужден платить не только за то, что получает прибыль, но и за своих сотрудников. Исходя из этого, если начинающий предприниматель будет платить регулярно и в полном размере все свои налоги, то ему не хватит денег на то, чтобы поддерживать дело конкурентоспособным.

Основные проблемы налогообложения малого бизнеса связаны с теми законами, которые принимаются. Создается такое ощущение, что большая часть законов, касающихся этого вопроса, принимаются готовыми только наполовину. То есть деньги предприниматель заплатить должен, но вот где их взять — проблемы самого же предпринимателя.

Целью курсовой является исследование актуальности вопроса применения НДС.

В соответствии с целью поставлены следующие задачи:

1) рассмотреть проблемы налогообложения малого предпринимательства;

2) изучить понятие и учет НДС;

1. Проблемы налогообложения малого предпринимательства

Малый бизнес – важнейший элемент рыночной экономики, способствующий гармоничному развитию государства. Данный сектор экономики формирует необходимую атмосферу конкуренции; обладает способностью быстро реагировать на изменения рыночной конъюнктуры, заполнять образующиеся в потребительской сфере ниши; создает новые рабочие места, а также служит источником формирования среднего класса. Малый бизнес в значительной части определяет темпы экономического роста, структуру и качество ВНП.

В России тема малого бизнеса стоит на повестке дня уже длительное время. Государство во многом пошло навстречу малому бизнесу, так в РФ правила организации данного бизнеса являются одними из самых лояльных. Были введены в действие несколько режимов налогообложения: упрощенная система налогообложения и система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ставка – 15%), причем налоговые обязательства в рамках этих режимов для большинства налогоплательщиков должны быть существенно ниже, по сравнению с налогообложением в рамках общего режима. Упрощенной системой налогообложения предусмотрены три порядка: налоги с объектами налогообложения «доходы» (ставка – 6%), «доходы, уменьшенные на величину расходов» (ставка – 15%), а также упрощенная система налогообложения на основе патента, применяемая индивидуальными предпринимателями. Они являются добровольно выбираемыми [2]. Однако, несмотря на принимаемые меры, ими не удовлетворены как предприниматели, так органы власти.

Несмотря на шаги навстречу со с стороны государства, в классификации проблем малого бизнеса проблема налогообложения стоит на первом месте. Сфера малого бизнеса обладает рядом особенностей, обусловленных его спецификой. Проведенные исследования показывают, что особенности эти усугубляют и без того сложное положение малых предприятий. К таким особенностям прежде всего относятся издержки, которые для малого бизнеса могут быть выше, это прежде всего издержки финансирования бизнеса. Для малого предпринимательства заемные средства обычно труднодоступны, к тому же ставки по кредитам обычно выше.

В связи с труднодоступностью кредитов малый бизнес вынужден при финансировании инвестиций полагаться во многом только на собственные средства. В то же время обычный режим налогообложения капитала создает преимущества для финансирования бизнеса из заемных средств, что ставит малое предпринимательство в неравные условия по отношению к крупному и среднему бизнесу. Для коррекции данного эффекта возможно применение мер как налогового, так и неналогового характера. В случае осуществления налоговых мер, по причине различного минимального эффективного масштаба производства в разных видах деятельности важно избегать избыточных налоговых льгот и уступок малому предпринимательству.

Также малый бизнес несет более высокие удельные издержки, связанные с уплатой налогов и, в частности, с ведением налогового учета. В данном случае речь идет об издержках, связанных с затратами денег, времени, а также о психологических издержках. Данные бухгалтерского учета используются для определения налоговых обязательств [5]. Для малого бизнеса альтернативные издержки ведения учета будут выше, по причине того, что крупный и средний бизнес ведет бухгалтерский учет не только для целей налогообложения, но и в управленческих и иных целях. Для малого предпринимательства потребность в данных бухгалтерского учета для целей, не относящихся к расчету налоговых обязательств, обычно ниже.

Существуют и относительные издержки бизнеса, на них в зависимости от его масштаба может сказываться деятельность государственных учреждений и организаций, причем эффект может проявляться как в росте издержек, так и в их снижении. Получение информации, в том числе общедоступной и бесплатной или почти бесплатной, сопряжено с издержками для того, кто ее ищет. Например, изменения в налоговом законодательстве могут потребовать изменения оформления сделок или порядка ведения бухгалтерского учета отдельных хозяйственных операций. Но получение информации о таких изменениях и о правильном оформлении документов в новых условиях потребует определенных усилий, а использованы результаты будут при производстве и реализации продукции в различных объемах.

Действующая в настоящее время система налогообложения не берет во внимание особенности издержек малого предпринимательства и носит сугубо фискальный характер. Она направлена на максимальное изъятие средств предприятий, что практически лишает предпринимателей прибыли - основной мотивации их деятельности. В последние годы наблюдается тенденция увеличения налогового бремени малого бизнеса. Так, в 2013 году увеличились страховые взносы для ИП, что привело к прекращению деятельности около 500 тысяч предпринимателей. А в 2014 году Совет Федерации одобрил законопроект, согласно которому к обязательствам предпринимателей, работающих по УСН добавляется налог на имущество[1]. Причем налог будет начисляться, исходя из кадастровой, максимально приближенной к рынку, оценки имущества. В итоге налоговое бремя может удвоиться.

Необходимость решения сиюминутных бюджетных проблем доминирует над задачами обеспечения экономического роста, укрепления финансового положения предприятий и, таким образом, препятствует расширению налоговой базы в среднесрочной и долгосрочной перспективе. Ныне действующая налоговая политика ограничивает возможности накопления средств, которые могли бы быть инвестированы в развитие производственной базы, и, в конечном счете, ведет либо к разорению предпринимателей, либо к их переориентации на отрасли с быстрым оборотом капитала, либо к уходу в теневую экономику.

Важнейшей задачей государства в настоящее время является создание эффективной системы налогообложения субъектов малого бизнеса, адекватной российским условиям и создающей стимулы для развития малого предпринимательства. [5]

Все вышеперечисленные проблемы можно решить, проведя грамотную реформу существующей системы налогообложения малого бизнеса. Для этого можно использовать успешный опыт других стран. Также важно повышать уровень знаний самих предпринимателей в сфере налогообложения. Только при таких условиях российский малый бизнес сможет развиваться и быть конкурентоспособным.

Совершенствование налогообложения субъектов малого предпринимательства должно быть основано на оптимальном сочетании интересов государства и малого бизнеса. Поэтому необходим переход от гипертрофированной реализации фискальной функции налогообложения к активно-стимулирующей. Данные условия будут способствовать развитию малого предпринимательства, усиливать его социальную значимость и стимулировать инвестиционную активность.

Для того, чтобы налоговое бремя было посильным для малых предприятий, чтобы количество их росло, и они стремились вести свой бизнес в легальной, а не теневой экономике, необходима однозначность, стабильность системы налогообложения и справедливый уровень изъятия части доходов. Также должны быть предприняты меры по борьбе с предоставлением незаконных льгот и с ведением неотражаемой в бухгалтерском учете хозяйственной деятельности путем ужесточения контроля за движением наличных денег в легальном секторе и перекрытие каналов их перетока в «теневой» сектор, за зарубежными банковскими счетами юридических и физических лиц (в том числе за оффшорными счетами), а также за предприятиями, оказывающими услуги по созданию оффшорных фирм и открытию зарубежных банковских счетов, за практикой осуществления расчетов за реализованную продукцию через счета специально создаваемых структурных подразделений.

Глава 2. Понятие и учет НДС

Налог на добавленную стоимость является обязательным к уплате для любого предприятия, занимающегося производством, реализацией товаров, предоставлением услуг. В данной статье мы поговорим о налоговых ставках, объектах налогообложения, системе расчета НДС и важности заполнения налоговой декларации.

Понять суть НДС для "чайника" будет проще, если разобраться в понятиях налогового кредита и обязательства, разница между которыми и является фактической суммой для уплаты в казну государства: Налоговый кредит – это сумма, на которую можно уменьшить налоговое обязательство в данном отчетном периоде, так как она уже уплачена ранее. Налоговое обязательство – общая сумма налога за отчетный период. Например, продавец хочет реализовать товар стоимостью 10000 у.е. с наценкой 15%, то есть за 11500 у.е. Ставка НДС для него – 20%, то есть налог составляет 2300 у.е. Документальное оформление расчетов за товары и услуги происходит с помощью налоговых накладных. Помимо них есть еще один важный документ – счет-фактура, который выписывается в двух экземплярах : один предназначается для продавца, другой – для покупателя. Если вы приобретаете товар, то регистрируете свою счет-фактуру в книге покупок, если продаете, то в книге продаж. Расчет НДС для "чайника" будет несложен, если сохранять всю налоговую документацию. При отсутствии, неправильном оформлении или утере счета-фактуры от продавца вы не имеете права на налоговый кредит, что означает переплату НДС, так как вам нечего вычесть из налогового обязательства.

Учет НДС для "чайников" начинается с регистрации счетов-фактур в книге продаж и книге покупок. Разница между налоговым обязательством и общей суммой налогового кредита за отчетный период – это НДС к уплате. Если тщательно вести бухгалтерскую документацию, то очень просто рассчитать НДС. Для "чайников" проводки могут составлять большую сложность, поэтому записи должен производить профессионал, так как на их основании происходит итоговый расчет налога в конце отчетного периода. Ставка налога на добавленную стоимость зависит от деятельности, которую осуществляет предприятие, а также от его годового денежного оборота. Поясним расчет НДС на примере производства и реализации женских платьев на территории РФ, НДС для которой составляет 18%. Производитель закупил ткань и фурнитуру на сумму 20000 руб., а также заплатил НДС 3600 руб. Он получил счет-фактуру, которую внес в книгу покупок. 3600 руб. – это налоговый кредит в данном случае. Из исходных материалов было произведено 10 платьев, которые планируется реализовать по цене 3500 руб. каждое, то есть общая наценка на товар составит 15000 руб. Налоговое обязательство считается следующим образом: (3500*10)*18/100=6300 руб. Формула обязательного к уплате НДС для "чайника" проста: из налогового обязательства вычитается налоговый кредит. В нашем примере необходимо сделать следующее: 6300-3600=2700 руб. Предприниматель должен уплатить НДС в размере 2700 руб., так как 3600 руб. он уже внес, когда приобретал ткань и фурнитуру.

Индивидуальные предприниматели, организации и лица, транспортирующие товары через границу государства, являются налогоплательщиками НДС. Что это такое для "чайников"? Это значит, что выяснить, будете ли вы платить налог на добавленную стоимость, можно следующим образом: необходимо определить свой статус в соответствии с Налоговым кодексом страны, где зарегистрировано ваше предприятие. Объектами налогообложения в РФ являются приведенные ниже операции: Реализация товаров, услуг на территории РФ. К ним также относится передача имущественных прав и залога. Выполнение строительно-монтажных работ. Передача товаров, услуг или работ для собственных нужд. При исчислении НДС для "чайника" стоит учесть, что расходы на подобные операции не принимаются к вычету. Импорт товаров на территорию РФ.

НДС для "чайников" (2014 год) - это 3 ставки: 0%, 10% и 18%, определяемые в зависимости от рода деятельности предприятия. Налогом на добавленную стоимость в размере 0% облагается реализация следующих товаров, услуг или работ: Обязательства, выполняемые организациями трубопроводного транспорта нефтепродуктов, природного газа. Услуги международной перевозки товаров. Предоставление железнодорожного подвижного состава. Реализация товаров, которые вывезли по таможенной процедуре экспорта. Полный список объектов налогообложения изложен в ст. 164 НК РФ. НДС в размере 10 % платят при реализации продовольственных товаров: мяса, птицы, морепродуктов, рыбы; яиц; соли, сахара; зерна, круп; макаронных изделий; молокопродуктов; хлебобулочных изделий; овощей; детского и диабетического питания. 10% взимается при реализации таких детских товаров: одежды и обуви; кроватей и матрацев; подгузников; колясок; канцелярских принадлежностей. Книжная продукция образовательного характера, связанная с наукой или культурой, а также периодические печатные издания облагаются НДС в размере 10%. Это не относится к полиграфической продукции эротического или рекламного характера. Медицинские товары: препараты и изделия медицинского назначения также входят в число товаров, облагаемых НДС в размере 10%.

Организация или ИП, чья выручка от реализации без учета НДС за три предшествующих последовательных календарных месяца не превысила в совокупности двух миллионов рублей. Примечание: Освобождение нельзя получить в отношении подакцизных товаров и импортных операций. Освобождение от НДС — это право, а не обязанность. Т.е., компания или ИП с выручкой, отвечающей выше перечисленным условиям, может продолжать платить НДС. Если же налогоплательщик решит воспользоваться освобождением, ему следует подать в свою налоговую инспекцию уведомление по утвержденной форме и ряд документов (выписку из книги продаж, копию журнала полученных и выставленных счетов-фактур и некоторые другие). Примечание: Предоставить эти бумаги необходимо не позднее 20-го числа месяца, начиная с которого соблюдаются условия освобождения. Добровольно отказаться от освобождения нельзя до окончания 12 последовательных календарных месяцев. Затем можно либо получить его заново, либо начать платить НДС. Если же до окончания 12-ти месяцев выручка за три последовательных календарных месяца оказалась выше двух миллионов, либо налогоплательщик продавал подакцизные товары, он лишается права на освобождение. Тогда нужно начать платить НДС за весь месяц, в котором произошло превышение выручки или состоялась продажа подакцизной продукции. В противном случае это сделает инспектор, который насчитает еще штраф и пени.

При операциях, не признаваемых объектом налогообложения: операции, не относящиеся к реализации (передача имущества организации ее правопреемнику, вклады в уставный капитал и пр.), продажа земельных участков и паев в них, и ряд других. Кроме того, в статье 149 НК РФ приведен довольно большой список операций, которые хотя и признаются объектом налогообложения НДС, но все же не облагаются этим налогом. Подразумевается, что законодатель может со временем исключить данные операции из категории льготных, и тогда они будут подпадать под налогообложение. В перечень включена, в частности, реализация некоторых медицинских товаров, раздача рекламной продукции не дороже 100 руб. за единицу и пр. Существует также список товаров, освобожденных от НДС при импорте. НДС не платится: при операциях, которые осуществляются в рамках деятельности, переведенной на ЕНВД; налогоплательщики, перешедшие на упрощенную систему (УСН); на уплату единого сельскохозяйственного налога ЕСХН. Налоговые ставки НДС Основная ставка налога на добавленную стоимость составляет 18 процентов. Для определенных товаров (детских, медицинских, продовольственных, книг и периодических изданий) установлена ставка, равная 10 процентам. Товары, поставляемые на экспорт, а также услуги, связанные с экспортом, облагаются по ставке 0 процентов. При поступлении предоплаты и в ряде других случаев бухгалтер применяет так называемую расчетную ставку. Она равна 18% : 118%, либо 10 % : 110% в зависимости от ставки товара, за который получена предоплата. Как рассчитать НДС Действия бухгалтера по расчету НДС можно условно распределить на два этапа. Первый — это определение налоговой базы и начисление налога. Второй этап — подсчет суммы налоговых вычетов. По окончании налогового периода (он равен кварталу) бухгалтер смотрит, какая величина налога была начислена за данный период, и чему равна сумма вычетов за этот же период. Разница между начисленным НДС и вычетами — это та величина, которую налогоплательщик должен перечислить в бюджет по итогам квартала. Если вычеты превысили начисление, налогоплательщик вправе возместить разницу, то есть получить деньги из бюджета, либо зачесть разницу в счет будущих платежей. Как определить налоговую базу и начислить НДС База по НДС в общем случае равна стоимости товаров (работ, услуг), отгруженных (оказанных) клиентам. К базе прибавляются авансы, поступившие от покупателей в счет предстоящих поставок. Для комиссионеров и агентов налоговая база — это не вся поставка, а лишь посредническое вознаграждение, полученное от комитента или принципала. Налоговая база по каждой операции определяется по более ранней из двух дат: момент отгрузки и момент оплаты (полной или частичной). Чтобы начислить НДС, нужно налоговую базу по каждому виду отгруженного товара (работ или услуг) умножить на соответствующую ставку. Полученную сумму прибавить к стоимости и предъявить клиенту. Например. Стоимость товара – 100 руб., Ставка НДС – 18%. НДС равен 18 руб. (100 руб. х 18%), Покупатель должен заплатить 118 руб. (100 + 18). В случае, когда деньги от клиента поступили раньше, чем состоялась отгрузка, НДС начисляется по расчетной ставке. Например, сумма предоплаты – 100 руб., ставка налога - 18%. Тогда сумма начисленного НДС составит 15 руб. 25 коп. (100 руб. х 18% : 118% или 100 руб х 0,18 : 1,18). При отгрузке товара (работ, услуг), а также при получении аванса поставщик обязан не позднее пяти календарных дней выставить покупателю счет-фактуру. Это документ установленной формы, где в числе прочего указывается стоимость товаров (услуг, работ) без НДС, сумма НДС и итоговая сумма, включающая НДС. Если стоимость товара, работ или услуг изменилась после отгрузки (например, при предоставлении ретро-скидки по итогам месяца, квартала или года), поставщик обязан выставить корректировочный счет-фактуру. Оформить этот документ нужно не позднее пяти календарных дней с даты, когда подписан договор, соглашение или другие бумаги на изменение стоимости. В корректировочном счете-фактуре показатели цены, стоимости с НДС и без НДС, а также суммы налога указываются дважды: до и после изменения. Кроме того, предусмотрены графы для разницы между "старыми" и "новыми" показателями. Все «исходящие» счета-фактуры нужно подшивать в журнал учета выставленных счетов-фактур и фиксировать в книге продаж (ее форма утверждена правительством РФ). При розничной торговле выставление счета-фактуры заменяется выдачей клиенту чека.

Согласно пункту 2 статьи 171 и пункту 1 статьи 172 Налогового кодекса Российской Федерации (далее - Кодекс) вычетам подлежат суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг) либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу Российской Федерации без таможенного оформления, в случае приобретения этих товаров (работ, услуг) для осуществления операций, облагаемых налогом на добавленную стоимость, после принятия на учет таких товаров (работ, услуг) на основании счетов-фактур, выставленных продавцами. В соответствии с пунктом 1.1 статьи 172 Кодекса налоговые вычеты, предусмотренные вышеуказанным пунктом 2 статьи 171 Кодекса, могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории Российской Федерации товаров (работ, услуг) или товаров, ввезенных им на территорию Российской Федерации. Учитывая изложенное, налогоплательщик вправе заявить к вычету суммы налога на добавленную стоимость не позднее налогового периода, в котором истекает трехлетний срок, исчисляемый с момента принятия товаров к учету. Сроки перечисления, когда перечислять НДС в бюджет Яндекс.Директ Курсовая. Учет налогов! помощь-для-студента.рф/курсовая-работа От 1600р. Курсовая. Учет налогов? Поможем! Адрес и телефон По окончании квартала равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим кварталом. К примеру, по итогам третьего квартала налогоплательщик должен перечислить НДС в сумме 90 000 руб. Тогда ему следует сделать три платежа по 30 000 руб. каждый (90 000 руб.: 3). Деньги перевести не позднее 20 октября, 20 ноября и 20 декабря соответственно. Импортеры платят НДС в процессе таможенного оформления ввезенного товара по правилам, закрепленным в Таможенном кодексе РФ. Как и когда отчитываться по налогу на добавленную стоимость По окончании квартала представлять в свою налоговую инспекцию декларацию по НДС. Делать это нужно не позднее 20-го числа, следующего за истекшим кварталом. Обратите внимание: отчитаться по налогу на добавленную стоимость должны все организации и предприниматели, которые являются налогоплательщиками (то есть, в частности, не переведены на упрощенную систему или уплату единого сельхозналога) и не освобождены от уплаты НДС. В случае отсутствия начислений и вычетов следует подать «нулевую» декларацию. Экспортеры обязаны подтвердить свое право на применение нулевой ставки НДС. Для этого они обязаны предъявить в налоговую инспекцию перечень документов, относящихся ко внешнеторговой сделке (контракт, грузовую таможенную декларацию, выписку банка о получении экспортной выручки и пр.). Сдать бумаги нужно не позднее 180 дней с момента помещения товара под таможенный режим экспорта. Если 180 дней истекли, а пакет документов не собран, налогоплательщик обязан начислить и заплатить НДС по ставке 18 (либо 10) процентов. Но это не означает, что право на нулевую ставку потеряно навсегда. Экспортер может подготовить бумаги позже, а заплаченный налог вернуть из бюджета. Также предусмотрены специальные правила для вычета НДС при экспортных операциях. В момент приобретения товара налогоплательщик вправе вычесть налог. Но затем, когда товар будет отгружен заграничному покупателю, ранее принятый вычет нужно восстановить (то есть аннулировать). Повторно принять вычет можно после того, как будет собран пакет необходимых документов, подтверждающих нулевую ставку.

Компании РФ, продвигающие свою продукцию за границу, имеют льготу от государства – это 0% ставка НДС, так как полную сумму налога за любой товар всегда платит конечный покупатель (в данном случае – иностранный потребитель, но в казну своего государства). Экспортный НДС для "чайников": компания, предоставляющая товары или услуги за границу, может возместить НДС, уплаченный ранее, при затратах на сырье, производство, работу, так как он часто превышает НДС, записанный в книге продаж. Для этого компания-экспортер должна подтвердить правомерность принятия нулевой ставки НДС, факт экспортной операции и обоснованность возмещаемой суммы налога. В налоговую инспекцию необходимо предоставить документы: декларацию по НДС; счета-фактуры и копии накладных; контракт с иностранным партнером; таможенную декларацию, подтверждающую отправку товара за границу; копии документов, подтверждающих получение товара в другой стране; заявление на возмещение НДС. После этого налоговый орган проводит камеральную проверку и принимает решение о возможности возврата заявленной суммы. Если в каком-то документе обнаружатся неточности либо ошибки, это чревато не только отказом в возмещении требуемой суммы, но и начислением штрафа. Для возврата денежных средств важно соблюдать сроки и правила подачи документов, а также своевременно реагировать на запросы налоговой инспекции, если необходима будет дополнительная информация о деятельности компании.

НДС является налогом, который платит каждый. Продавец всегда включает его в цену реализуемого продукта, чтобы вернуть свои средства, которые он уже перечислил в бюджет. Таким образом, НДС – это значительные и постоянные поступления в казну государства. Нулевая ставка НДС для компаний-экспортеров делает привлекательным развитие внешнеэкономических отношений, а это стимулирует приток валюты в бюджет и стабилизирует платежный баланс страны. Система формирования и уплаты НДС довольно проста, более подробно об этом можно почитать в Налоговом кодексе. В статье написано все про НДС, для "чайников" этой информации вполне достаточно, чтобы понять суть рассматриваемого налога, а также правила его расчета, отчислений в казну и формирования соответствующей документации.

Глава 3. Повышение налоговых доходов федерального бюджета

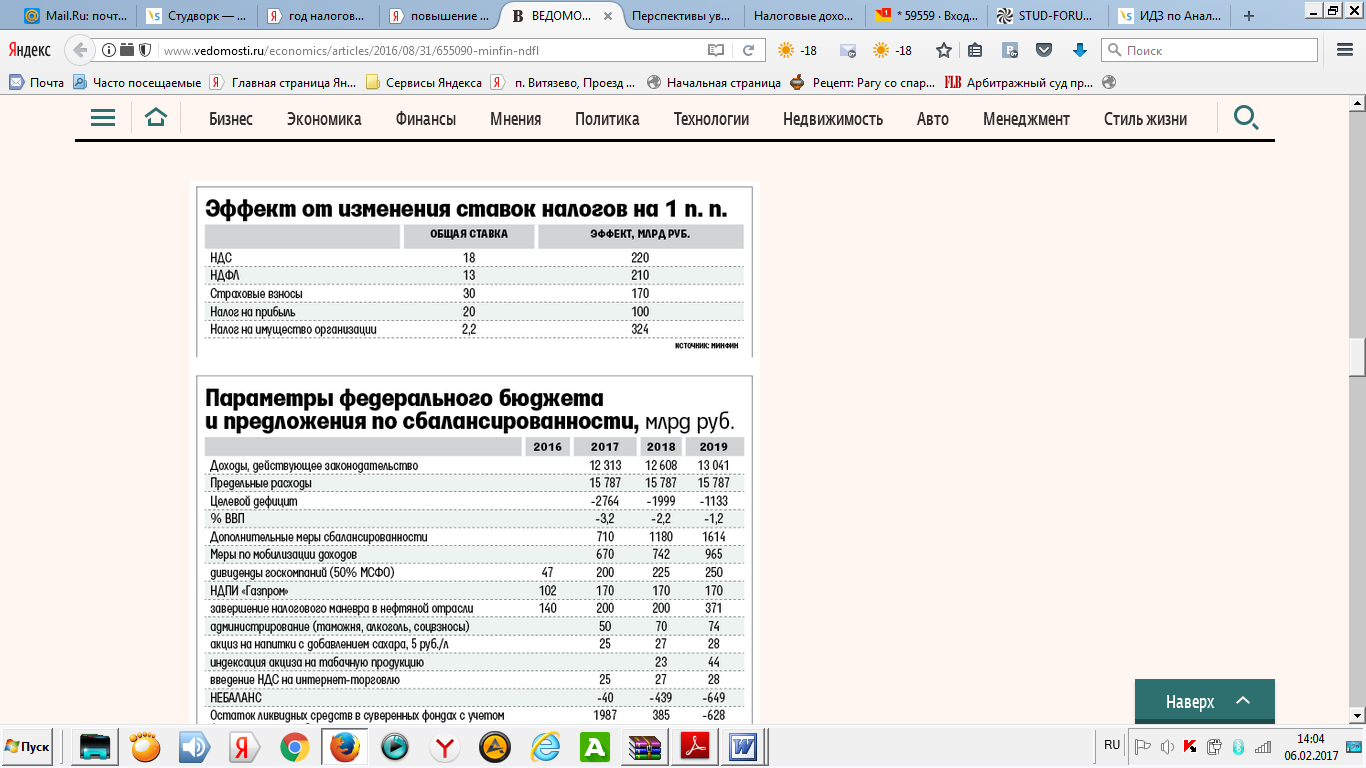

Повышение налогов, мобилизация доходов и исчерпание суверенных фондов за три года – такой бюджетный прогноз подготовил Минфин. Всего за 2017–2019 гг. Минфин хочет дополнительно собрать в бюджет почти 2,5 трлн руб., следует из материалов министерства, с которыми ознакомились «Ведомости» (см. таблицу на стр. 04).

Уже в следующем году можно получить дополнительно 670 млрд руб., подсчитал Минфин, а в 2019 г. – почти 1 трлн. Минфин предлагает собрать эти деньги с нефтяников, «Газпрома», табачников, ввести акциз на напитки с добавлением сахара и НДС на интернет-торговлю и взять больше дивидендов с госкомпаний.

Мобилизация нужна, чтобы снижать дефицит бюджета на 1 процентный пункт ежегодно – с 3,2% в 2017 г. до 1,2% ВВП в 2019 г. Сокращать расходы Минфин уже не может – принято решение зафиксировать их на все три года в размере 15,787 трлн руб. в год. А при планируемых доходах дыра за три года оказывается на 60% больше целевого дефицита – он возрастает еще на 3,5 трлн руб.

Мобилизационные предложения Минфина сокращают эту дыру до 1 трлн руб. И если в 2017 г. не хватает всего 40 млрд руб., то в 2019 г. – уже 649 млрд. Свободных денег (т. е. не вложенных в инвестиционные проекты, не размещенных в банках и ВЭБе) в суверенных фондах недостаточно. Вслед за резервным фондом в следующем году придется тратить фонд национального благосостояния, следует из расчетов Минфина, и в течение 2018 г. резервы практически исчерпываются.

Но у Минфина есть несколько идей, где можно поискать деньги. Это не предложения, как поднимать налоги, а идеи для обсуждения, подчеркивает федеральный чиновник. К примеру, повышение на 1 п. п. каждого из ключевых налогов – на прибыль, имущество организаций, НДС, НДФЛ и страховых взносов – принесет бюджету от 170 млрд до 324 млрд руб.

Оцениваются и более радикальные изменения. Так, прогрессивная шкала НДФЛ создаст риски ухода в тень и искажения ситуации на рынке труда, полагает Минфин. Альтернативное предложение – поднять единую ставку НДФЛ до 15–16% и ввести необлагаемый минимум.

Повышение налога на прибыль чревато увеличением нагрузки на капитал, снижением привлекательности инвестиций и туманной перспективой роста экономики. Негативно скажется на ней и повышение налога на имущество организаций.

Снова предлагается реформа страховых взносов: взимать их со всего зарплатного фонда полностью и по единой ставке. Сейчас работодатель платит в Пенсионный фонд 22% с зарплат до 796 000 руб. в год, а сверх этой суммы – дополнительные 10%. В фонд социального страхования перечисляется 2,9% с годовых заработков до 670 000 руб., в фонд медицинского страхования – 5,1% со всех зарплат без ограничений. Изменения обернутся ростом нагрузки, особенно на отрасли с высокими заработками, что приведет к выпадению налога на прибыль и НДФЛ, признает Минфин; возрастает нагрузка и на бюджет (платит взносы за работников бюджетного сектора). Существует риск ухода зарплат в тень, унификация базы для сбора взносов негативно повлияет на экономический рост.

В качестве компенсации на совещании предлагалось понизить общую ставку до 29% в 2018 г., а с 2019 г. – до 28%, рассказывают два чиновника. Унификация ставки до 29% без перестройки всей пенсионной системы – опасное решение, говорит один из них. Такие изменения приведут к росту нагрузки на секторы с наиболее квалифицированным трудом, критичен другой.

В качестве альтернативы Минфин предлагает маневр – снижение взносов в обмен на повышение НДС. Это так называемая фискальная девальвация, идея которой изложена в исследованиях Еврокомиссии, МВФ и ЕЦБ как способ стимулировать чистый экспорт в странах единого монетарного союза: снижение издержек на труд повышает конкурентоспособность экспортеров, которые не платят НДС, – нагрузка переносится на импортеров. Идея Минфина снизить страховые взносы до 20% с одновременным повышением НДС до 24% обсуждалась еще летом, напоминает федеральный чиновник.

Рост ставки НДС на 1 п. п. приносит дополнительные 220 млрд руб., подсчитал Минфин. Но фронтальное повышение НДС крайне инфляционно, а дополнительный 1 п. п. инфляции – это 120 млрд руб. дополнительных расходов бюджета (индексация социальных выплат). Альтернатива – отменить льготы и компенсировать их адресной социальной поддержкой малоимущих.

Поправки в законодательство, например, о страховых взносах предлагалось принять уже в 2016 г., чтобы они заработали в 2018 г., говорит один из собеседников «Ведомостей». Нужно быть готовыми к тому, что какие-то изменения вступят в силу с 1 июля 2018 г. или с января 2019 г.

Обсуждались на совещании и способы экономии – к примеру, не платить пенсии работающим пенсионерам, сообщили два чиновника. В прошлом году была идея отменить пенсии для тех, кто зарабатывает более 1 млн руб. в год. На сей раз речь шла о сумме либо до 500 000 руб. в год, либо до средней по стране зарплаты, а это 35 824 руб. в месяц в январе – июле 2016 г.

Маловероятно, что будут повышены НДС и НДФЛ, рассуждает чиновник финансово-экономического блока, знакомый с идеями Минфина: надо учитывать не только бюджетную, но и социально-политическую ситуацию. Более вероятны прогрессивная шкала НДФЛ с 2019 г. и завершение налогового маневра в нефтяной отрасли.

Подоходный налог придется повышать – регионам остро нужны деньги, и самое простое для администрирования – поднять единую ставку, а не вводить прогрессивную шкалу. При прогрессивной шкале людям придется самостоятельно декларировать доходы. Предложения по НДФЛ стародавние, говорит чиновник финансово-экономического блока. По НДС и налогу на прибыль – тоже не новы, замечает другой чиновник: все это обсуждалось еще весной и тогда решили, что «любые подкрутки налогов вредны и несвоевременны». Поднимать такие темы сейчас нецелесообразно, резюмирует он. В обычаях Минфина материалы приносить непосредственно перед совещанием, рассказывают два федеральных чиновника, и обязательно собирать их после.

Минфин отправили досчитывать и думать, говорят три участника совещания. Дополнительные доходы призвали искать прежде всего в администрировании (Минфин рассчитывает собрать в 2017 г. 50 млрд, в 2018 г. – 70 млрд, в 2019 г. – 74 млрд) и, когда этот резерв будет исчерпан, выдвигать иные идеи, но точно не сейчас и точно не те, что предложенные, объясняет федеральный чиновник.

Рассматривались разные предложения, но ни одно из них принято не было, отмечает представитель Минфина. Работа над проектом бюджета не завершена, Минфин направит его в правительство только в конце сентября, продолжает он, говорить о каких-либо цифрах преждевременно, их пока нет в готовом виде. Материалы обоснования предложений Минфина в Минэкономразвития не поступали, говорит представитель Минэкономразвития.

После кризиса 1998 г. за два года на 10 п. п. сократили расходы и ничего страшного не произошло.

Но сокращать расходы Минфин особенно не может, поскольку у бюджета большие социальные обязательства и оборонные расходы: можно оптимизировать, повышать эффективность, но это требует детальной работы.

Заключение

Аккумулируя налоги в бюджетном фонде, государство финансирует важнейшие направления жизни и деятельности как общества в целом, так и отдельных индивидуумов: здравоохранение, образование, культура и искусство, правоохранительная деятельность, государственное управление, инвестиционная деятельность в областях промышленности и сельского хозяйства и многое другое.

Таким образом, государство за счет налогов само является плательщиком разнообразных потребностей его граждан.

Налог – это обязательный индивидуальный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, взамен получения права на пользование предоставляемых государством и (или) муниципальными образованиями услуг. Это определение, закрепленное в НК РФ, по моему мнению, наиболее точно выражает экономическую и правовую сущность налога, что даст возможность формирования у налогоплательщиков правильного отношения к налогам, а именно того, что налоги работают на налогоплательщика, а не наоборот – налогоплательщики ради налогов.

Возможность аккумулирования налогов в руках государства проявляется через выполнение ими фискальной функции.

Весьма серьезной проблемой является количество действующих в стране налогов. Сегодня на территории РФ также предусмотрена трехуровневая система распределения налогов:

- федеральные налоги и сборы;

- налоги и сборы субъектов Федерации;

- местные налоги и сборы.

В России основную часть доходов бюджета составляет именно налоговые доходы, доля которых составляет более 93%.

Список используемой литературы:

1. Федеральный закон от 20 апреля 2015 г. № 93-ФЗ «О внесении изменений в Федеральный закон «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов»

2. Федеральный закон Российской Федерации от 1 декабря 2014 г. N 384-ФЗ «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов» [Текст]. // Российская газета. − 2014. − № 6550.

3. Официальный сайт Министерства финансов РФ [Электронный ресурс]. — Режим доступа: http://www.minfin.ru/ – (дата обращения: 18.03.2016).

4. Бабич А.М.; Павлова Л.Н.. Государственные и муниципальные финансы. - М.: Финансы, ЮНИТИ, 2012.

5. Бродский Г.М. Право и экономика налогообложения. - СПб.: Изд-во СПб университета, 2010.

6. Брызгалин А.В. Налоги и налоговое право. - М.: Норма, - 2013.

7. Буланне Михаил Развитие налоговой системы России в цифрах и фактах / Налоговый вестник. – 2014.-№4.

8. Велетминский И. Бизнесу - офшоры, гражданам – конверты. // Российская газета, 7 декабря 2015.

9. Волкова Т. В Кремле состоялось обсуждение стратегии и тактики налоговой политики // Налоги, 2015, №7.

10. Врублевская О.В. и др. – Бюджетная система РФ. – М.: Новое издание, 2013.

11. Глазьев С., Жукова Н. , Бюджет 2004г. все тот же вопрос выбора социально-экономической политики. // Российский экономический журнал. - 2013г., №8.

12. Годин А.М., Максимова Н.С. , И.В. Подпорина. Бюджетная система Российской Федерации. М.: Норма, 2014.

13. Горлов И.Я. Теория финансов. СПБ.: Нева, 2015.

13. Диалог власти и бизнеса. Интервью с губернатором Калужской области А.Д. Артамоновым. // Губернские ведомости, 2015, № 18.

14. Дуканич Л.В. Налоги и налогообложение – Ростов на Дону: Феникс, 2014.

15. Дьяконова Л.А. Организация управления финансовыми ресурсами в регионе. //Финансы, 2014, № 4.

16. Злобин Н.Н. Налог как правовая категория: Монография.- М.: РПА МЮ РФ, 2013.

17. Лыкова Л.Н. Налоги и налогообложение в России: Учебник. - М.: Бек, 2014.

18. Миляков Н.В. Налоги и налогообложение. М.: ЮНИТИ. 2013.

19. Налоги и налоговое право. Учебное пособие. / Под ред. А.В. Брызгалина. - М.: Аналитик-пресс, 2015.

20. Налоги: учебник / под ред. Черника Д. Г. – М.: Финансы и статистика, 2004.

21. Паскачев А.Б., Коломиец А.Л. О региональном аспекте совершенствования налогового законодательства. // Налоговый вестник, 2015, № 7.

- Основные аспекты взаимодействия нотариальных палат федерального и регионального уровня

- Государственная регистрация индивидуального предпринимателя и особенности его деятельности

- Коммерческие организации

- Характеристика модели принятия управленческого решения

- Общение как взаимодействие (Общение как взаимодействие)

- Проблемы, влияющие эффективность построения коммуникаций в организации

- Основные задачи и принципы налогового учета

- Понятия, принципы и основания юридической ответственности за правонарушения в сфере предпринимательской деятельности (Виды ответственности в сфере предпринимательской деятельности)

- Анализ видов договоров с точки зрения гражданского права

- Понятие и признаки несостоятельности (банкротства) (Виды и особенности несостоятельности (банкротства) в РФ)

- Актуальные проблемы современной нотариальной практики в области наследования имущества граждан

- Франчайзинг как особый вид вертикальных ограничений (Организация функционирования франчайзинговой схемы ведения бизнеса Subway)