Понятие и виды ценных бумаг (Особенности ценных бумаг и их основные виды)

Содержание:

ВВЕДЕНИЕ

Предпринимательское право является подотраслью гражданского права и регулируется нормами гражданского законодательства является сравнительно молодой отраслью российского законодательства. Конституция РФ Принятая на всенародном голосовании 12 декабря 1993 г. установила свободу экономической деятельности, свободное перемещение товаров, услуг и финансовых средств.

С правовой основой предпринимательства неразрывно связана жизнь всех граждан России. Правовые знания помогают реализовывать свои права, а в случае их нарушения более уверенно и действенно защищать их.

Предпринимательское право является юридической формой экономических отношений. Оно не только дает форму базисным явлениям, так как имеет дело с отношениями производства, распределения, обмена и потребления, получающими отражение в волевых отношениях, но и ищет новые формы для этих развивающихся явлениях.

К объектам гражданских прав закон относит вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информацию; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага (ст. 128 ГК).

В гражданском праве объекты реального и идеального мира объединяют в категории и виды главным образом для того, чтобы установить правовой режим, отражающий сущность, особенности этих объектов, их роль в жизнедеятельности человека и сформировать правила его поведения в отношении этих объектов.

Установленный ст. 128 Гражданского Кодекса РФ перечень объектов гражданских правоотношений включает в себя ценные бумаги.

Развитие в России рыночных отношений, функционирование хозяйствующих субъектов различных организационно-правовых форм, в свою очередь, повлияли на формирование новых форм финансовых связей между этими субъектами, а также на бурное развитие кредитных отношений в стране и расширение состава их участников. Основным атрибутом (составляющей) любого цивилизованного рынка является фондовый рынок, или рынок ценных бумаг.

Вместе с тем рынок ценных бумаг, включающий в себя их эмиссию, размещение, отчуждение, модифицирование, погашение, другие операции одновременна является и той сферой, где остается немало неразрешенных проблем и вопросов и, следовательно, возможны злоупотребления.

Не случайно в утвержденной Указом Президента РФ от 01.07.1996 Концепции развития рынка ценных бумаг в РФ установлено, что одной из основных задач государственной политики на рынке ценных бумаг является "борьба с суррогатами ценных бумаг и с мошенничеством, пресечение незаконной деятельности на рынке ценных бумаг".

Таким образом, в России на нормативно-правовом уровне закреплена прямая взаимосвязь позитивной роли детализации правового регулирования рынка ценных бумаг нормами финансового, банковского, гражданского права с проблемами предотвращения преступлений в сфере экономики.

Актуальность темы определяется активным вовлечением в гражданский оборот ценных бумаг, развитием рынка ценных бумаг в России, повышением интереса частных инвесторов к ценным бумагам российских компаний, преимущественное создание открытых акционерных обществ, акции которых обращаются на фондовом рынке.

Основная цель данной работы состоит в том, чтобы определить особенности ценных бумаг и их основные виды, а также охарактеризовать порядок обращения и эмиссии ценных бумаг.

Задачи курсовой работы: выявить правовую природу ценных бумаг; определить признаки ценных бумаг; провести классификацию ценных бумаг; раскрыть особенности обращения ценных бумаг; проанализировать основные источники правового регулирования вопросов эмиссии и обращения ценных бумаг; раскрыть особенности векселя как ценной бумаги; выявить и проанализировать особенности фьючерских и опционных контрактов.

Объектом исследования является рынок ценных бумаг России, а также сделки по передаче прав и исполнению обязательств по ценным бумагам.

Предмет исследования: механизм и порядок признания бумаги ценной, обращения ценных бумаг, эмиссии ценных бумаг.

Глава 1. ПОНЯТИЕ ЦЕННОЙ БУМАГИ КАК ОБЪЕКТА ГРАЖДАНСКИХ ПРАВООТНОШЕНИЙ

Согласно п. 1 ст. 142 Гражданского кодекса РФ, «ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении» Данное определение отражает основные признаки, присущие ценной бумаге.[1]1

Наиболее существенной чертой ценных бумаг, отличающей их от других документов, является тесная связь ценной бумаги и воплощенного в ней права. Право овеществляется в бумаге. Бумага является носителем права.

Кроме того ценная бумага имеет строгую форму и обязательные реквизиты, отсутствие хотя бы одного из обязательных реквизитов в соответствие с п.2 ст.144 ГК РФ делает бумагу ничтожной, т.е. не имеющей юридической силы.[2]2

В гражданском обороте эта связь выражается в том, что право и бумага обычно имеют одинаковую судьбу. За исключением специально оговоренных случаев, право не может быть осуществлено без предъявления бумаги. Например, в случае утраты ордерных и предъявительских ценных бумаг восстановление удостоверенных ими прав производится в порядке вызывного производства (ст. 148 ГК РФ).[3]3

Предъявление бумаги необходимо для того, чтобы, во – первых, легитимировать кредитора в качестве носителя права, содержащегося в бумаге. Во – вторых, для того, чтобы обязанное лицо было уверено, что оно выполняет обязательства в отношении надлежащего лица. Способы легитимации кредитора для каждого вида ценных бумаг различны, однако в любом случае добросовестный должник, исполнивший свою обязанность в отношении кредитора легитимированного надлежащим для данного вида ценной бумаги способом, считается исполнившим обязательство надлежащим образом и освобождается от ответственности, связанной с тем, что надлежаще легитимированный держатель не был в действительности субъектом права.

Необходимость предъявления ценной бумаги предполагает наличие самой бумаги как материального объекта.

Характерным признаком ценной бумаги является то, что осуществление воплощенного в ней субъективного гражданского права возможно лишь при предъявлении ценной бумаги. Утрата ценной бумаги влечет за собой, как правило, невозможность реализации закрепленного ею права. Вместе с тем лицо, утратившее ценную бумагу на предъявителя или ордерную ценную бумагу, вправе обратиться в суд с заявлением о признании утраченной ценной бумаги недействительной и о восстановлении прав по ней.[4]1

Сами ценные бумаги не имеют какой-то материальной ценности, но воплощают в себе гарантированные права на ценности действительные, фактические: деньги, товары, услуги. Они способны служить средствами платежа, кредита, образования сокровищ, распределения прибыли и т.п. Заменяя собой реальные товары и деньги, ценные бумаги создают условия для более эффективного финансирования рынка: хранения и обращения товарно-денежных ценностей, быстрого и экономного перехода их от одного собственника к другому.[5]2

Роль, которую выполняют ценные бумаги в современном гражданском обороте, стала возможной в результате того, что институт ценных бумаг создает иной порядок осуществления прав и иной способ распределения рисков, чем свойственный гражданским правоотношениям. Обычно исполнение ненадлежащему кредитору не освобождает должника от обязанности. Исполнение правильным образом легитимированному законному держателю ценной бумаги освобождает должника от ответственности, даже если такой держатель не был надлежащим кредитором. При переходе прав и обязанностей в гражданских правоотношениях все пороки в праве правопредшественника влияют на право его правопреемника. В отношениях, связанных с ценными бумагами, свойство публичной достоверности исключает такую возможность. Такое перераспределение рисков и позволило ценным бумагам занять особое положение среди объектов гражданских прав.[6]1

Наличие у ценной бумаги свойств специфического товара необходимо для признания ее объектом рынка ценных бумаг. Объектом любого рынка является товар, под которым понимается продукт деятельности, предназначенный для продажи или обмена. Любой товар обладает свойством удовлетворять какие-либо человеческие потребности. Но товар является товаром только тогда, когда он предназначен для эквивалентного обмена на рынке на другой товар. Таким образом, ценная бумага будет выступать объектом Рынка ценных бумаг только тогда, когда она сможет одновременно соответствовать двум экономическим признакам: удовлетворять определенные потребности субъектов рынка и предназначаться для эквивалентного обмена на имущественные активы.

Потребности, которые призваны удовлетворять ценные бумаги, различны в зависимости от цели субъектов Рынка ценных бумаг.[7]2

ГЛАВА 2. КЛАССИФИКАЦИЯ И ВИДЫ ЦЕННЫХ БУМАГ

2.1. Классификация ценных бумаг

Кодекс закрепляет классификацию ценных бумаг, имеющую юридическое, а не экономическое значение. Речь идет о категориях предъявительских, именных и ордерных ценных бумаг. При этом далеко не каждый вид ценной бумаги может одновременно существовать в виде как предъявительских, так и именных или ордерных бумаг, поскольку закон может ограничивать такую возможность (п.2 ст.145 ГК РФ).[8]1 Например, действующее российское законодательство разрешает выпуск акций только в форме именных ценных бумаг, а векселей - как именных, так и ордерных.

В ценной бумаге на предъявителя удостоверенные ею имущественные права принадлежат тому, кто фактически сможет предъявить ее обязанному лицу, а последний вправе и обязан произвести исполнение такому владельцу (то есть "против ценной бумаги"). Соответственно этому и для передачи другому лицу прав, удостоверенных такой бумагой, достаточно передачи самой бумаги путем ее простого вручения, без соблюдения каких бы то ни было формальностей (п.1 ст.146 ГК РФ).[9]2 Таков, например, выигрышный лотерейный билет или предъявительская облигация.

В именной ценной бумаге удостоверенные ею имущественные права принадлежат только прямо обозначенному там лицу, которому только и может быть произведено надлежащее исполнение по такой бумаге. Поэтому при необходимости передачи права, удостоверенного именной ценной бумагой, иному лицу ее владелец должен соответствующим образом оформить уступку своего права, в частности соблюсти необходимые требования к форме такой уступки (ст. 389 ГК РФ)[10]3, и уведомить о состоявшейся уступке должника - обязанное по ценной бумаге лицо (п.3 ст.382, ст.385, 386 ГК РФ). В такой ситуации прежний владелец именной ценной бумаги отвечает перед новым владельцем только за действительность требования, удостоверенного ценной бумагой, но не несет ответственности за фактическое неисполнение этого требования обязанным лицом (п. 2 ст.146, ст.390 ГК РФ).[11]1

Одним из важнейших признаков ценных бумаг, позволившим им стать поистине универсальным рыночным инструментом, является свойство публичной достоверности. Это свойство ценных бумаг заключается в том, что против держателя ценной бумаги не могут быть выдвинуты возражения, основанные на отношениях с его предшественниками. Каждый держатель ценной бумаги может быть уверен в том, что на его право не могут повлиять пороки в праве, которые вытекают из отношений, в которых он не участвовал. Это значительно повышает доверие к ценным бумагам и их оборотоспособность, поскольку возможность ссылок на отношения с предшествующими держателями, которые могут быть неизвестны держателю ценной бумаги (при предъявительских и ордерных ценных бумагах с бланковым индоссаментом), сделало бы обращение ценных бумаг сопряженным с несоразмерными рисками.[12]2

Значение ценных бумаг в гражданском обороте исторически заключалось в том, что они оказались способными в определенных случаях заменить реальные деньги или товары, что приводило к ускорению оборота и повышению его устойчивости. В результате ценная бумага в современном обороте представляет собой инструмент, в котором важнейшее значение имеют чисто формальные признаки: реквизиты и правильность легитимации законного держателя.[13]3

Специфичность ценной бумаги как товара фондового рынка заключается в совокупности следующих элементов:

а) свободной обращаемости – передача ценной бумаги не зависит от воли лиц, не являющихся субъектами соответствующей сделки (таким образом, объектами Рынка ценных бумаг не могут являться акции закрытых акционерных обществ);

б) потенциальной материальной заинтересованности в приобретении ценной бумаги неограниченного круга инвесторов, выражающейся в выплачиваемых по ценной бумаге и т.п. (таким образом, объектами рынка ценных бумаг не являются товаро – распорядительные ценные бумаги и чеки, приобретение которых не преследует цель извлечения выгоды, вытекающей из самой ценной бумаги. Товаро – распорядительные ценные бумаги могут быть объектами иных рынков – рынков товаров, права на которые они удостоверяют).[14]1

Обязательным условием признания наличия у ценной бумаги товарной функции является наличие рекламы или иной публичной информации, необходимой для оповещения неограниченного круга лиц об условиях, заложенных в самой ценной бумаге, а также об условиях реализации ценных бумаг.[15]2

Существующие в современной мировой практике ценные бумаги делятся на два больших класса:

• I класс - основные ценные бумаги;

• II класс - производные ценные бумаги.

Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др.

Основные ценные бумаги, в свою очередь, можно разбить на две подгруппы: первичные и вторичные ценные бумаги.

Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др.

Вторичные ценные бумаги - это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варианты на ценные бумаги, депозитарные расписки и др.

Производная ценная бумага - это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива.

К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободнообращающиеся опционы.[16]1

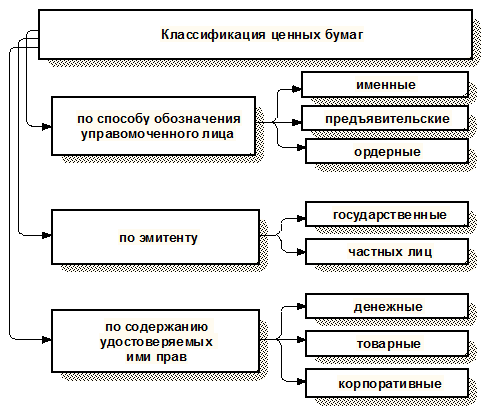

Различают классификации ценных бумаг и классификации видов ценных бумаг (рис. 1).

Рис. 1. Класификация ценных бумаг.

Классификации ценных бумаг - это деление ценных бумаг на виды по определенным признакам, которые им присущи.

Классификации видов ценных бумаг - это группировки ценных бумаг одного и того же вида; это деление видов ценных бумаг на подвиды. В свою очередь, подвиды могут в ряде случаев делиться еще дальше. Каждая нижестоящая классификация входит в состав той или иной вышестоящей классификации.[17]1 Например, акция - один из видов ценных бумаг. Но акция может быть обыкновенной и привилегированной. Обыкновенная акция может быть одноголосной или многоголосной, с номиналом или без номинала и т.п.

Срочные ценные бумаги - это ценные бумаги, имеющие установленный при их выпуске срок существования. Обычно срочные ценные бумаги делятся на три подвида:

• краткосрочные, имеющие срок обращения до 1 года;

• среднесрочные, имеющие срок обращения свыше 1 года в пределах до 5-10 лет;

• долгосрочные, имеющие срок обращения до 20 - 30 лет.

Бессрочные ценные бумаги - это ценные бумаги, срок обращения которых ничем не регламентирован, т.е. они существуют "вечно" или до момента погашения, дата которого никак не обозначена при выпуске ценной бумаги.[18]2

Классическая форма существования ценной бумаги - это бумажная форма, при которой ценная бумага существует в форме документа. Развитие рынка ценных бумаг требует перехода многих видов ценных бумаг, прежде всего эмиссионных, к бездокументарной форме существования.

О. М. Олейник сообщает, что Закон «О рынке ценных бумаг» дает иное определение эмиссионной ценной бумаге.[19]3

В зависимости от того, обладают ли ценные бумаги товарной функцией, можно разделить все ценные бумаги на:

- инвестиционные – обладающие товарной функцией и, следовательно, являющиеся субъектами рынка ценных бумаг;

- неинвестиционные – не обладающие товарной функцией и, следовательно, объектами рынка ценных бумаг не являющиеся.[20]1

Законодательство не содержит регулирования инвестиционных ценных бумаг. Закон «О рынке ценных бумаг» регулирует только эмиссионные ценные бумаги (ч. 1 ст. 2): «Эмиссионная ценная бумага – любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками: закрепляет совокупность имущественных и неимущественных прав, подлежащих удовлетворению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка; размещается выпусками; имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги».[21]2

Владение ценной бумагой может быть именное или на предъявителя. Предъявительская ценная бумага не фиксирует имя ее владельца, и ее; обращение осуществляется путем простой передачи от одного лица к другому. Именная ценная бумага содержит имя ее владельца и, кроме того, регистрируется в специальном реестре.

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (индоссамента), то она называется ордерной ценной бумагой.

Государственные ценные бумаги - это обычно различные виды облигаций. Негосударственные ценные бумаги - это ценные бумаги, которые выпускаются в обращение корпорациями (компаниями, банками, организациями) и даже частными лицами.[22]1

Под видом ценных бумаг будем понимать такую их совокупность, для которой все признаки, присущие ценным бумагам, являются общими, одинаковыми.

2.2. Виды ценных бумаг

Гражданский кодекс не содержит исчерпывающего перечня ценных бумаг. Помимо ценных бумаг, упомянутых в ст. 143 ГК РФ, где названы государственные облигации, облигации, векселя, чеки, депозитные и сберегательные сертификаты, банковские сберегательные книжки на предъявителя, коносаменты, акции и приватизационные ценные бумаги. К данной категории могут относится и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к ценным бумагам. Это означает, что для признания того или иного документа ценной бумагой необходимо не только, чтобы он соответствовал признакам ценных бумаг, перечисленных выше, но и прямое указание закона или иного нормативного акта на то, что данная разновидность документов относится к ценным бумагам. Например, в соответствии со ст. 912 ГК РФ к категории ценных бумаг относятся простые и двойные складские свидетельства.[23]2

Основные виды ценных бумаг являются рыночными, т.е. могут свободно продаваться и покупаться на рынке. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому, кроме как тому, кто ее выпустил, и то через оговоренный срок. Такие бумаги являются нерыночными.

С точки зрения доходности ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда при выпуске ценной бумаги не оговаривается размер дохода ее владельцу.[24]1

Деление ценных бумаг на долговые и владельческие долевые в своей основе отражает два возможных способа использования денежных средств: либо для приобретения какого-либо актива в собственность, либо во временное пользование. Если ценные бумаги выпускаются на ограниченный срок с последующим возвратом вложенных денежных сумм, то они являются долговыми бумагами. Это облигации, банковские сертификаты, векселя и др. Владельческие ценные бумаги дают право собственности на соответствующие активы. Это - акции, варианты, коносаменты и др.

Эмиссионные ценные бумаги выпускаются обычно крупными сериями, в больших количествах, и внутри каждой серии все ценные бумаги абсолютно идентичны. Это, обычно - акции и облигации.

Неэмиссионные ценные бумаги выпускаются поштучно или небольшими сериями.

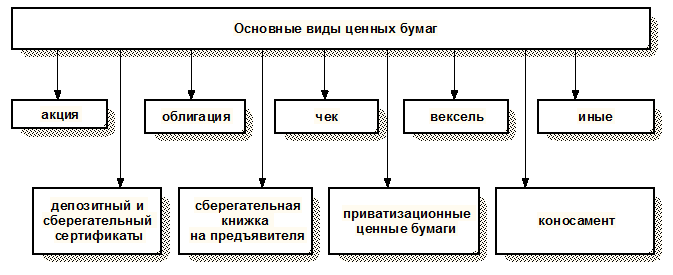

Основными видами ценных бумаг с точки зрения гражданского права являются: акция, облигация, банковский сертификат, вексель, чек, коносамент, депозитный и банковские сертификаты, приватизационный чек (рис. 2).

Рис. 2. Виды ценных бумаг.

2.2.1. Акции

Акции являются одной из наиболее распространенных разновидностей ценных бумаг. Акция представляет собой ценную бумагу, удостоверяющую право акционера на получение части прибыли акционерного общества (дивиденда), как правило, на участие в управлении акционерным обществом и на часть имущества акционерного общества при его ликвидации.[25]1

Акция не имеет срока существования, т.е. права держателя акции сохраняются до тех пор, пока существует акционерное общество.

Для акции характерна ограниченная ответственность, так как акционер не отвечает по обязательствам акционерного общества. Поэтому при банкротстве инвестор не потеряет больше того, что вложил в акцию.

Классификация акций проводится по двум основаниям. В зависимости от способа указания законного держателя акции делятся на именные и предъявительские. Однако действующее российское законодательство (ч.3 п. 2 ст. 25 Федерального закона от 26 декабря 1995 г. № 208 – ФЗ «Об акционерных обществах») допускает выпуск только именных акций.[26]2

Кроме того, выделяются акции обыкновенные и привилегированные.[27]3

Обыкновенная акция дает своему владельцу право голоса на общем собрании и право на получение дивиденда, величина которого зависит от размера получаемой обществом прибыли. Привилегированная акция, как правило, не дает держателю права голоса, но предусматривает получение фиксированного дивиденда. Появление привилегированных акций исторически было связано с тем, что мелкий акционер практически не может реально влиять на принятие решений на общем собрании, поэтому охотно

Возможен выпуск привилегированных акций различных категорий, в отношении которых в уставе общества также определяется очередность выплаты дивидендов и ликвидационной стоимости. В уставе акционерного общества может быть предусмотрен выпуск кумулятивных привилегированных акций, невыплаченные дивиденды по которым накапливаются на специальных счетах и впоследствии выплачиваются их владельцам.

2.2.2. Облигация

Облигация – это ценная бумага, удостоверяющая отношения займа между ее держателем (кредитором) и лицом, выпустившим облигацию (должником). В соответствии со ст. 816 ГК РФ облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный срок ее номинальной стоимости или иного имущественного эквивалента, а также финансированного процента или иного имущественного права.[28]1

Основное отличие облигации от акции заключается в том, что акционеры являются не кредиторами акционерного общества, а его участниками, поэтому акции не имеют срока погашения и существуют, пока существует акционерное общество.

Одним из обязательных реквизитов облигации, как и всякого документа, удостоверяющего займ, является срок погашения. В случае ликвидации компании, выпустившей облигацию, последняя подлежит досрочному погашению. При этом требования держателей облигаций по их оплате и выплате процентов удостоверяются преимущественно перед требованиями акционеров.[29]2

Доход держателя облигации выплачивается ему в виде процента. Его размер и выплата определяются при выпуске облигаций. Проценты выплачиваются раз в квартал, раз в полгода или раз в год. При наступлении срока уплаты выплата процентов обязательна для лица, выпустившего облигации. При ее невыполнении компания может быть объявлена неплатежеспособной.

Облигации делятся на именные и предъявительские. [30]1

В зависимости от эмитентов различаются облигации государственного займа и облигации, выпускаемые юридическими лицами. [31]2

Существуют также облигации с обеспечением или без обеспечения. Чаще всего облигации обеспечиваются залогом имущества самого эмитента или третьего лица, предоставившего обеспечение.[32]3

Облигации выступают главным инструментом мобилизации средств правительствами, различными государственными органами и муниципалитетами. К организации и размещению облигационных займов прибегают и компании, когда у них возникает потребность в дополнительных финансовых средствах.

2.2.3. Вексель

Вексель – это ценная бумага, также удостоверяющая отношения займа, однако обладающая рядом специфических особенностей.[33]4

Выдача и обращение векселей регулируются ст. 815 ГК РФ и Положением о простом и переводном векселе, которое представляет собой перевод на русский язык единообразного вексельного закона (ЕВЗ), принятого на Женевской конференции в 1930 году. Россия является участницей Женевских вексельных конвенций 1930 года.[34]5

В соответствии с Федеральным законом от11 марта 1997 г. № 47 – ФЗ «О простом и переводном векселе»[35]6 на территории России применяется Положение о простом и переводном векселе, утвержденное постановлением ЦИК и СНК СССР от 7 августа 1939 г. «О введении в действие Положения о переводном и простом векселе».[36]1

Различают простой и переводной вексель.[37]2 Простой вексель – составленный в установленной форме документ, содержащий простое и ничем не обусловленное обязательство одной стороны – векселедателя уплатить определенную денежную сумму другой стороне – векселедержателю или его приказу (то есть лицу, которое укажет векселедержатель). В простом векселе участвуют два лица. Одно лицо – векселедатель выдает вексель и само платит по нему, другое лицо – векселедержатель получает вексель и предъявляет его к платежу.[38]3

Наибольшее распространение получил не простой, а переводной вексель. Переводной вексель представляет собой составленный в установленной форме документ, который содержит простое и ничем не обусловленное предложение одной стороны – векселедателя другому лицу – векселедержателю или его приказу. В переводном векселе участвуют три лица. Одно – векселедатель выписывает вексель, другое – плательщик платит по нему, третье – векселедержатель получает вексель и предъявляет его к оплате.

Вексель выпускается только в документарной форме и является строго формальным документом. Отсутствие любого из его реквизитов, перечисленных в п. 1 положения, лишает документ силы переводного векселя.[39]4

В переводном векселе существует главный должник – плательщик. Однако до того как он даст согласие на платеж, которое называется акцептом переводного векселя, он не связан вексельным правоотношением и не обязан платить по векселю. Выяснить, намерен плательщик оплатить вексель или нет, векселедержатель может с помощью предъявления векселя к акцепту. Такое предъявление, как правило, необязательно, но очень важно для держателя переводного векселя, так как дает ему возможность узнать, будет ли оплачен вексель плательщиком до момента наступления срока платежа. Предъявление векселя к акцепту возможно в любое время до наступления срока платежа.[40]1

Вексель является классической ценной бумагой и передается с помощью передаточной надписи – индоссамента. Количество передаточных надписей не ограничивается. Лицо, передавшее переводной вексель, не выбывает из вексельного правоотношения и несет солидарную ответственность за акцепт и платеж по векселю вместе с векселедателем и плательщиком. Поэтому, чем больше количество раз передавался вексель, тем больше его надежность, так как больше количество лиц несут ответственность по нему.[41]2

Дополнительной гарантией интересов векселедержателя служит вексельное поручительство – аваль. Поручительство оформляется написанием на лицевой стороне векселя или на добавочном листе слов «как поручитель», «оплата гарантирован» или иной эквивалентной формулировкой. Аваль может быть дан за плательщика, индоссанта или векселедержателя. Авалист – вексельный поручитель отвечает том же объеме, что и лицо, за которое он поручился. Авалист несет солидарную ответственность за акцепт и платеж по векселю вместе с акцептантом, векселедателем и индоссантами.[42]3

В случае неоплаты векселя векселедержатель вправе потребовать оплаты от любого индоссанта, векселедателя или авалист, при этом он не связан последовательностью, в которой они обязывались, и может предъявить требование к тому из них, который покажется ему наиболее платежеспособным, и взыскать с него все причитающиеся по векселю. Лицо, оплатившее переводной вексель, само становится векселедержателем, так как после платежа вексель передается ему. Оно, в свою очередь, вправе потребовать оплаты векселя от всех обязанных по нему лиц. Далее все повторяется в том же порядке, пока последнее обязанное лицо не оплатит вексель или не будет объявлено неплатежеспособным.[43]1

2.2.4. Чек

Чек – это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю (ст. 877 ГК РФ).[44]2

Если вексель используется в основном для кредитования, то сфера применения чека – расчетные отношения.[45]3

Чек является строго формальным документом. Образец чека утверждается Центральным Банком России. Чек должен содержать обязательные реквизиты: наименование «чек», включенное в текст документа (чековая метка); поручение плательщику выплатить определенную денежную сумму; наименование плательщика и номер его счета; указание валюты платежа; указание даты и места составления чека; подпись чекодателя. Отсутствие любого из перечисленных реквизитов лишает документ силы чека (ст. 878 ГК РФ).[46]4

Чек во многом напоминает переводной вексель, однако имеет от него существенные отличия. В чековом правоотношении, как и в отношении по переводному векселю, участвуют три лица. Чекодатель выписывает чек. Чекодержатель является его владельцем и вправе требовать оплаты чека.

Плательщиком по чеку в отличие от плательщика по векселю может быть только банк, в котором чекодатель имеет средства, которыми он может распоряжаться посредством выставления чеков (ст. 877 ГК РФ).[47]1 Это означает, что выставлению чеков на определенный банк должно предшествовать заключение с банком чекового договора – специального соглашения, предполагающего распоряжение средствами клиента с помощью чеков.

В силу чекового договора банк обязан оплачивать чеки, выписанные клиентом в соответствии с договором и в пределах сумм, находящихся у клиента в банке (чекового покрытия). Чековым договором может быть предусмотрена и оплата чека сверх покрытия за счет кредитов банка. Банк может отказаться от оплаты чека, и чекодержатель не вправе требовать от него оплаты в принудительном порядке. В этом случае он может обратиться за оплатой к чекодателю или индоссантам, и те обязаны оплатить чек. После этого чекодатель, оплативший чек, вправе предъявить к банку иск о нарушении чекового договора.[48]2

Чек подлежит оплате банком, если предъявлен в установленный законом срок и выставлен в соответствии с чековым договором. Факт отказа плательщика от оплаты чека удостоверяется или протестом чека в неоплате, совершаемым нотариальными органами, отметкой банка – плательщика об отказе от оплаты чека или отметкой о неоплате инкассирующего банка. В случае неоплаты чека плательщиком чекодержатель вправе требовать его оплаты от чекодателя, индоссантов и авалистов.

Действующее законодательство предусматривает существование ордерных (переводных), именных и предъявительских чеков.[49]3

Ордерный чек передается при помощи индоссамента. Индоссирование чека осуществляется так же, как и индоссирование векселя. Именной чек вообще не подлежит передаче.[50]4

2.2.5. Коносамент

Существуют и другие разновидности ценных бумаг. Например, коносамент – документ, удостоверяющий принятие груза к перевозке и позволяющий распоряжаться грузом, находящимся в пути, посредством совершения следок с коносаментом; сберегательные сертификаты, удостоверяющие сумму вклада, внесенного в банк, и права вкладчика на получение по истечении установленного срока сумму вклада и процентов по ней (п. 1 ст. 844 ГК РФ).[51]1

Коносамент – это товарораспорядительный документ, оформляющий договор морской перевозки груза и удостоверяющий право его держателя получить у морского перевозчика указанный в коносаменте груз и распоряжаться им. Статьи 142-148 Кодекса торгового мореплавания определяют порядок выдачи коносамента, сведения, которые содержатся в этом документе, виды коносаментов.[52]2

Формы коносамента:

- на предъявителя, т.е. предъявитель коносамента является владельцем груза;

- именной, т.е. владельцем груза является лицо, поименованное в коносаменте, именной коносамент не подлежит передаче другому лицу;

- ордерный, т.е. передача индоссамента от одного лица к другому осуществляется с помощью передаточной надписи на нем - индоссамента; это самая распространенная форма коносамента.

К коносаменту обязательно прилагается страховой полис на груз. Коносамент может сопровождаться различными дополнительными документами, необходимыми для перевозки груза, его хранения и сохранности, для оформления таможенных процедур и т.п.

Коносамент является документом, в котором никакие изменения не возможны.

Основные реквизиты коносамента: наименование судна; наименование фирмы - перевозчика; место приема груза; наименование отправителя груза; наименования получателя груза; наименование груза и его главные характеристики; время и место выдачи коносамента; подпись капитана судна.

Таким образом, в соответствии со ст.143 ГК РФ применяемый в международной торговле коносамент признан разновидностью ценных бумаг.[53]1 По своей форме и содержанию коносамент также должен отвечать требованиям публичной достоверности.

2.2.6. Государственные ценные бумаги

Государственные ценные бумаги - форма существования государственного внутреннего долга, это долговые ценные бумаги, эмитентом которых выступает государство. Хотя по своей природе все виды ГЦБ есть долговые ценные бумаги, на практике каждая самостоятельная ГЦБ получает свое собственное название, позволяющее отличать ее от других видо. Обычно кроме термина "облигация" используются термины "казначейский вексель", "сертификат", "займ" и др.

Ценные бумаги государства имеют, как правило, два очень крупных преимущества перед любыми другими ценными бумагами и активами. Во первых, это самый высокий относительный уровень надежности для вложенных средств и соответственно минимальный риск потери основного капитала и доходов по нему. Во вторых, наиболее льготное налогообложение по сравнению с другими ценными бумагами или направлениями вложений капитала. Часто на ГЦБ отсутствуют налоги на операции с ними и на получаемые доходы. Наряду с государственными ценными бумагами необходимо упомянуть и о муниципальных ценных бумагах - способе привлечения финансовых ресурсов местными органами государственной власти в случае дефицита местного бюджета или на внебюджетные цели путем выпуска долговых ценных бумаг. В мировой практике выпуск муниципальных ценных бумаг является основной формой муниципального займа, поскольку это обходится дешевле, чем брать ссуду в коммерческих банках, за счет предоставляемых по этим ценным бумагам налоговых льгот. Хотя в ст.143 ГК РФ среди государственных ценных бумаг поименована только государственная облигация, государственные и муниципальные ценные бумаги могут быть выпущены и в виде иных ценных бумаг.[54]1 Примером того может служить вексель, а также приватизационный чек, имевший очень широкое хождение всего несколько лет назад.

2.2.7. Депозитные и сберегательные сертификаты

Депозитные и сберегательные сертификаты - ценные бумаги, право выпускать которые предоставлено только коммерческим банкам.[55]2

Депозитный сертификат – это письменное свидетельство банка – эмитента о вкладе денежных средств, удостоверяющее право вкладчика (бенефициара) или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и процентов по нему.

Следует подчеркнуть, что сертификат не может служить расчетным или платежным средством за проданные товары или оказание услуги. Сертификаты выполняются на определенный срок, в случае если срок получения документом до востребования, по которому банк несет обязательство оплатить означенную в нем сумму немедленно по переводному требованию владельца.[56]3

Банк может предусмотреть возможность досрочного предъявления к оплате срочного сертификата. При этом банк выплачивает владельцу такого сертификата его сумму и проценты по пониженной ставке, установленной банком при выдаче сертификата.

Если в качестве вкладчика выступает юридическое лицо, то оформляется депозитный сертификат, если физическое лицо - сберегательный.

Оформление депозитного или сберегательного сертификата является надлежащей формой заключения договора банковского вклада. Поэтому особенность сертификата как ценной бумаги заключается в том, что он может быть выпущен только в документарной форме, при этом сертификат может быть именным или на предъявителя.

Выпуск сертификатов может осуществляться как в разовом порядке, так и сериями. Срок обращение депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита) ограничивается одним годом. Срок обращения сберегательных сертификатов не может превышать трех лет. Обращение депозитных и сберегательных сертификатов осуществляется на основании общих норм гражданского права.

При наступлении срока востребования депозита или вклада банк обязан выплатить владельцу ценной бумаги сумму вклада и проценты по ставке, первоначально установленной в условиях выпуска и обращения независимо от времени покупки владельцем данного сертификата. Это означает, что ставка процента, закрепленного на бланке сертификата, не может быть изменена в течении периода обращения сертификата. Платеж производится против предъявления сертификата и заявления владельца с указанием счета, на который должны быть зачислены средства. Для граждан платеж может производится как путем перевода суммы на счет, так и наличными деньгами. В случае досрочного предъявления сберегательного или депозитного сертификата к оплате банком выплачиваются суммы вклада и проценты, выплачиваемые по вкладам до востребования, если условиями сертификата не установлен иной размер процентов. Таким образом, депозитный и сберегательный сертификаты представляют собой письменное свидетельство банка о депонировании денежных средств и о праве вкладчика на получение по истечении установленного срока суммы депозита по нему.

2.2.8. Приватизационный чек

В соответствии с постановлением Верховного Совета РФ «О ходе реализации Государственной программы приватизации государственных и муниципальных предприятий в РФ на 1992 г.» от 09 октября 1992 №3608-1[57]1 и Указом Президента РФ "О введении в действие системы приватизационных чеков в РФ" от 14 августа 1992 г. № 914 с 1 октября 1992 [58]2 в РФ была введена в действие система приватизационных чеков (приватизационных счетов), реализующих механизм бесплатной передачи гражданам РФ имущества в процессе приватизации, которая просуществовала до 1 июля 1994 г. Система использования приватизационных чеков основывалась на следующих принципах:

- приватизационный чек является государственной ценной бумагой целевого назначения и может быть использован при приватизации объектов государственной и муниципальной собственности, жилищного фонда, земельных участков, а также при приобретении акций инвестиционных фондов;

- каждый гражданин РФ имеет право получить один приватизационный чек;

- выпуск приватизационных чеков производится на основании указов Президента РФ;

- приватизационные чеки действительны в течении ограниченного времени с момента их выпуска;

- приватизационные чеки имеют номинальную стоимость в рублях;

- приватизационные чеки продаются и покупаются гражданами свободно.

Приватизационный чек является государственной ценной бумагой целевого назначения на предъявителя, имеющей номинальную стоимость в рублях и используемой как платежной средство для приобретения объектов приватизации. Продажа акций приватизируемых государственных и муниципальных предприятий на аукционе исключительно за приватизационные чеки получила название чекового аукциона. Продажа акций приватизируемых предприятий на специализированных чековых аукционах согласно п.5.4.1 Государственной программы приватизации государственных и муниципальных предприятий в РФ на 1992 -1993 г.г. являлась основной формой продажи акций до 1 июля 1994 и осуществлялась в соответствии с планами приватизации, утвержденными комитетами по управлению имуществом, и планами-графиками проведения специализированных чековых аукционов. При проведении чековых аукционов акции приватизированных предприятий обменивались в определенной пропорции на приватизационные чеки. Количество акции, приходящееся на один приватизационный чек, определялось в зависимости от количества участников аукциона и предъявленных ими приватизационных чеков.

2.3. Особенности обращения эмиссионных ценных бумаг

Глава шестая Закона «О рынке ценных бумаг» устанавливает правила обращения эмиссионных ценных бумаг. Права владельцев на эмиссионные ценные бумаги документарной формы выпуска удостоверяются сертификатами (если сертификаты находятся у владельцев) либо сертификатами и записями по счетам депо в депозитариях (если сертификаты переданы на хранение в депозитарии).[59]1

Права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра – записями на лицевых счетах у держателя реестра или в случае учета прав на ценные бумаги в депозитарии – записями по счетам депо в депозитариях.[60]2

Право на предъявительскую документарную ценную бумагу переходит к приобретателю:

- в случае нахождения ее сертификата у владельца – в момент передачи этого сертификата приобретателю;

- в случае хранения сертификатов предъявительских документарных ценных бумаг и (или) учета прав на такие ценные бумаги в депозитарии – в момент осуществления приходной записи по счету депо приобретателя.[61]3

Право на именную бездокументарную ценную бумагу переходит к приобретателю:

- в случае учета прав на ценные бумаги улица, осуществляющего депозитарную деятельность, - с момента внесения приходной записи по счету депо приобретателя;

- в случае учета прав на ценные бумаги в системе ведения реестра- с момента внесения приходной записи по лицевому счету приобретателя.[62]4

Право на именную документарную ценную бумагу переходит к приобретателю:

- в случае учета прав приобретателя на ценные бумаги в системе ведения реестра – с момента передачи ему сертификата ценной бумаги после внесения приходной записи по лицевому счету приобретателя;

- в случае учета прав приобретателя на ценные бумаги у лица, осуществляющего депозитарную деятельность, с депонированием сертификата ценной бумаги у депозитария – с момента внесения приходной записи по счету депо приобретателя.[63]1

Права, закрепленные эмиссионной ценной бумагой, переходят к их приобретателю с момента перехода прав на эту ценную бумагу. Переход прав, закрепленных именной эмиссионной ценной бумагой, должен сопровождаться уведомлением держателя реестра, или депозитария, или номинального держателя ценных бумаг.[64]2

Осуществление прав по предъявительским эмиссионным ценным бумагам производится по предъявлении их владельцем либо его доверенным лицом.

Осуществление прав по именным документарным эмиссионным ценным бумагам производится по предъявлении владельцем либо его доверенным лицом сертификатов этих ценных бумаг эмитенту. При этом в случае наличия сертификатов таких ценных бумаг у владельцев необходимо совпадение имени (наименования) владельца, указанного в сертификате, с именем (наименование) владельца в реестре.[65]3

В случае хранения сертификатов документарных эмиссионных ценных бумаг в депозитариях права, закрепленные ценными бумагами, осуществляются на основании предъявленных этими депозитариями сертификатов по поручению, предоставляемому депозитарными договорами владельцев, с приложением списка этих владельцев. Эмитент в этом случае обеспечивает реализацию прав по предъявительским ценным бумагам лица, указанного в этом списке.[66]4

Осуществление прав по именным бездокументарным эмиссионным ценным бумагам производится эмитентом в отношении лиц, указанных в системе ведения реестра.

В случае, если данные о новом владельце такой ценной бумаги не были сообщены держателю ценной бумаги к моменту закрытия реестра для исполнения обязательств эмитента, составляющих ценную бумагу (голосование, получение дохода и другие), исполнение обязательств по отношению к владельцу, зарегистрированному в реестре в момент его закрытия, признается надлежащим. Ответственность за своевременное уведомление лежит на приобретателе ценной бумаги.[67]1

О совершенных сделках по приобретению иностранными владельцами ценных бумаг, выпущенных эмитентами, зарегистрированными в Российской Федерации, сторонами по сделке надлежит уведомлять Федеральную комиссию по рынку ценных бумаг.

Подлинность подписи физических лиц на документах о переходе прав на ценные бумаги и права, закрепленных ценными бумагами (за исключением случаев, предусмотренных законодательством российской Федерации), могут быть заверены нотариально или профессиональными участниками рынка ценных бумаг.

Рынок ценных бумаг – это сложный механизм, приводящийся в действие субъектом, осуществляющим свою специфическую деятельность на нем. Все операции, совершаемые на фондовом рынке, можно разделить на следующие виды: эмиссионные, инвестиционные, клиентские, сообщает О. М. Олейник.[68]2

Под эмиссионной операцией понимается совокупность юридически значимых действий одного или нескольких субъектов рынка ценных бумаг, направленных на организацию выпуска ценных бумаг эмитентом и их распределение, сообщает О. М. Олейник.[69]3

Под эмиссией ценных бумаг в смысле Закона «О рынке ценных бумаг» (ч. 15 ст. 2) понимается установленная законодательством последовательность действий эмитента по размещению ценных бумаг.[70]1 Указанный Закон регулирует эмиссию только эмиссионных ценных бумаг. Для самого выпуска ценных бумаг в сет в зависимости от их вида установлен определенный порядок. Большинство ценных бумаг могут быть эмитированы при соблюдении требования об их регистрации. Некоторые ценные бумаги могут выпускаться в обращение свободно в рамках правоспособности эмитента (векселя), то есть в фактическом порядке.

Согласно ч. 1 ст. 19 Закона «О рынке ценных бумаг» процедура эмиссии эмиссионных ценных бумагах включает в себя следующие этапы:

- принятие эмитентом решения о выпуске эмиссионных бумаг (содержание решения указано в ст. 17);

- регистрацию выпуска эмиссионных ценных бумаг (ст. 20, 21);

- для документарной формы выпуска – изготовление сертификатов ценных бумаг;

- размещение эмиссионных ценных бумаг (ст. 24);

- регистрацию отчета об итогах выпуска эмиссионных ценных бумаг (ст. 250).[71]2

В случае размещения эмиссионных ценных бумаг, то есть их отчуждения эмитентом первым владельцем путем заключения соответствующих сделок (ч. 4 ст. 2 Закона «о рынке ценных бумаг»),[72]3 среди неограниченного круга держателей или заранее известного круга держателей, число которых превышает 500, а также в случае, когда общий объем эмиссии превышает 50 000 минимальных размеров оплаты труда, такой выпуск ценных бумаг должен сопровождаться регистрацией проспекта эмиссии ценных бумаг, при этом процедура эмиссии дополняется следующими этапами:

- подготовкой проспекта эмиссии эмиссионных ценных бумаг (содержание проспекта эмиссии раскрывается в ст. 22);

- регистрацией проспекта эмиссии эмиссионных ценных бумаг;

- раскрытием всей информации, содержащейся в проспекте эмиссии (ст. 23);

- раскрытием всей информации, содержащейся в отчете об итогах выпуска.[73]1

Закон содержит запрет на эмиссию ценных бумаг, производных по отношению к эмиссионным ценным бумагам, итоги выпуска которых не прошли регистрацию.

При регистрации выпуска эмиссионных ценных бумаг этому выпуску присваивается государственный регистрационный номер.

Регистрирующий орган обязан зарегистрировать выпуск эмиссионных ценных бумаг или принять мотивированное решение об отказе в регистрации не позднее чем через 30 дней с даты получения документов. Перечень регистрирующих органов на территории России устанавливается Федеральной комиссией по рынку ценных бумаг.[74]2

В случае открытой (публичной) эмиссии, требующей регистрации проспекта эмиссии, эмитент обязан обеспечить доступ к информации, содержащейся в проспекте эмиссии, и опубликовать уведомление о порядке раскрытия информации в периодическом печатном издании с тиражом не менее 50 000 экземпляров.[75]3

Эмитент, а также профессиональные участники рынка ценных бумаг, осуществляющие размещение эмиссионных ценных бумаг, обязаны обеспечить любым потенциальным держателям ценных бумах возможность доступа к раскрываемой информации приобретения ценных бумаг.[76]4

Эмитент вправе начинать размещение выпускаемых им эмиссионных ценных бумаг только после регистрации их выпуска (ст. 24 Закона). Количество размещаемых эмиссионных ценных бумаг не должно превышать количества, указанного в учредительных документах и проспектах о выпуске ценных бумаг. Эмитент вправе разместить меньшее количество ценных бумаг, чем было запланировано, но при этом ФКЦБ определяет ту долю от неразмещенных ценных бумаг, при которой эмиссия считается несостоявшейся. Если иное не определено законодательством России, эмитент обязан закончить размещение эмиссионных ценных бумаг по истечении одного года с даты начала эмиссии. Запрещается размещение ценных бумаг нового выпуска ранее, чем через две недели после обеспечения всеми потенциальным держателям ценных бумаг возможности доступа к информации о выпуске, которая должна быть раскрыта в соответствии с Законом. Информация о цене размещаемых ценных бумаг может раскрываться в день начала их размещения.[77]1

При публичном размещении или обращении выпуска эмиссионных ценных бумаг запрещается закладывать преимущество при приобретении ценных бумаг одних потенциальных держателей перед другими.

Действия, выражающиеся в нарушении процедуры эмиссии, которые являются основаниями для отказа регистрирующими органами в регистрации выпуска эмиссионных ценных бума, признания выпуска ценных бумаг несостоявшимися или приостановления эмиссии эмиссионных ценных бумаг, признаются недобросовестной эмиссией (ст. 26 Закона).[78]2

Выпуск эмиссионных ценных бумаг может быть приостановлен или признан несостоявшимся при обнаружении регистрирующим органом следующих нарушений: нарушение эмитентом в ходе эмиссии требований законодательства России; обнаружение в документах, на основании которых был зарегистрирован выпуск, недостоверной информации.

При выявлении нарушений установленной процедуры эмиссии регистрирующий орган может также приостановить эмиссию до устранения нарушений в пределах срока размещения ценных бумаг. Возобновление эмиссии осуществляется по специальному решению регистрирующего органа. В случае признания выпуска эмиссионных ценных бумаг недействительными все ценные бумаги данного выпуска подлежат возврату эмитенту, а средства, полученные эмитентом от размещения выпуска ценных бумаг, признанного недействительным, должны быть возвращены владельцам.

ГЛАВА 3. ДЕЯТЕЛЬНОСТЬ ФЕДЕРАЛЬНОЙ СЛУЖБЫ ПО ФИНАНСОВЫМ РЫНКАМ В СФЕРЕ ОБРАЩЕНИЯ ЭМИССИОННЫХ ЦЕННЫХ БУМАГ

Поскольку рынок ценных бумаг является сферой специфических отношений, связанных главным образом с обращением денежных средств, от того, как будут урегулированы эти отношения, зависит не только судьба сбережений отдельных граждан и организаций, эффективность деятельности в той или иной отрасли хозяйства, но и в целом стабильность и эффективность экономики в масштабе страны.[79]1

Учитывая вышесказанное, можно выделить три главные цели государственного регулирования фондового рынка:

- максимальная защита интересов рынка;

- становление цивилизованных правил поведения субъектов на рынке;

- обеспечение государственной экономической безопасности.[80]2

Эти цели взаимосвязаны между собой и недостижимы каждая в отдельности: защитить инвестора можно только при наличии цивилизованных правил организации рынка; интерес инвестора к фондовому рынку – базис существования самого рынка; отсутствие рынка ценных бумаг или недобросовестная практика на нем – угроза подрыва экономической стабильности государства.[81]3

Одной из форм воздействия государства на фондовый рынок является антимонопольный контроль, который установлен для контроля за приобретением акций в уставном капитале коммерческих организаций. Правила такого контроля изложен в разделе 3 Положения о порядке представления антимонопольным органа хозяйства и уведомлений в соответствии с требованиями ст. 17 и 18 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках», утвержденного приказом ГКАП РФ от 13 ноября 1995 г. № 145. [82]1

Аттестация специалистов фондового рынка регулируется постановлением ФКЦБ от 11. февраля 1997 г. № 7 «Об утверждении Положения о системе квалификационных требований к руководителям и специалистам организаций, осуществляющих профессиональную деятельность на рынке ценных бумаг, а также к индивидуальным предпринимателям – профессиональным участникам рынка ценных бумаг» (с изменениями от 22 апреля, 2 октября 1997 г.).[83]2

Указом Президента РФ от 1 июля 1996 г. утверждена Концепция развития рынка ценных бумаг в Российской Федерации.

В Законе «О рынке ценных бумаг» установлены основы государственного регулирования рынка ценных бумаг. Оно осуществляется путем: установления обязательных требований к деятельности эмитентов, профессиональных участников рынка ценных бумаг и ее стандартов; регистрации выпусков эмиссионных ценных бумаг и проспектов эмиссии и контроля за соблюдением эмитентами условий и обязательств, предусмотренных в них; лицензирования деятельности профессиональных участников рынка ценных бумаг и др. (ст. 38 Закона).[84]3

Представительные органы государственной власти и органы местного самоуправления устанавливают предельные объемы эмиссии ценных бумаг, эмитируемых органами власти соответствующего уровня.

Все виды профессиональной деятельности на рынке ценных бумаг осуществляются на основании специального разрешения – лицензии, выдаваемой Федеральной комиссией по рынку ценных бумаг или уполномоченными ею органами на основании генеральной лицензии.

Федеральная комиссия по рынку ценных бумаг является федеральным органом исполнительной власти по проведению государственной политики в области рынка ценных бумаг, контролю за деятельностью профессиональных участников рынка ценных бумаг через определение порядка их деятельности и по определению стандартов эмиссии ценных бумаг.[85]1

Руководитель Федеральной комиссии является по должности федеральным министром. Федеральная комиссия для осуществления своих полномочий создает свои территориальные органы.

Статья 42 Закона «О рынке ценных бумаг» перечисляет функции Федеральной комиссии. Статья 44 Закона определяет права Федеральной комиссии.[86]2

Таким образом, было установлено, что одной из форм воздействия государства на фондовый рынок является антимонопольный контроль, который установлен для контроля за приобретением акций в уставном капитале коммерческих организаций.

ЗАКЛЮЧЕНИЕ

С правовой основой предпринимательства неразрывно связана жизнь всех граждан России. Анализ предпринимательской деятельности позволяет перейти к одной из важнейших и сложных задач – исследованию сущности и содержания предпринимательского (хозяйственного) права.

Предпринимательское (хозяйственное) право – это система правовых норм и институтов, регулирующих на основе сочетания публичных и частных интересов общественные отношения, возникающие в процессе осуществления предпринимательской деятельности, в том числе отношения по государственному регулированию экономики в целях обеспечения интересов государства и общества.

Приведенная работа свидетельствует о том, что в настоящее время существует меньше, чем прежде, оснований для создания монистической теории ценных бумаг, то есть доктрина коммерциалистики продолжит свое дальнейшее движение по двум направлениям: одно, применимое в отношении документарных ценных бумаг в традиционном смысле, а другое - в отношении инвестиционных (эмиссионных) ценных бумаг. Возможно, что со временем указанный дуализм дополнится новым течением, предопределенным развитием производных ценных бумаг и производных инструментов, обращающихся на организованных фондовых рынках.

Вместе с тем появление и развитие новых институтов вовсе не приводит к вытеснению из гражданского оборота традиционных ценных бумаг - такие ценные бумаги сохраняются, как, впрочем, и способы передачи прав на них. В отношении ордерных ценных бумаг единственно возможной системой передачи прав на бумагу остается процедура учинения особой передаточной надписи, индоссамента. Что касается предъявительских ценных бумаг, то в силу своего существа они предполагают лишь документарную форму, поэтому к ним применимо классическое понимание ценной бумаги. Передача таких бумаг производится путем простой традиции.

Рынок ценных бумаг явление новое для российской правовой действительности. Однако он регулируется большим количеством нормативных актов, принимаемых различными государственными органами.

Наличие у ценной бумаги свойств специфического товара необходимо для признания ее объектом рынка ценных бумаг. Объектом любого рынка является товар, под которым понимается продукт деятельности, предназначенный для продажи или обмена. Любой товар обладает свойством удовлетворять какие – либо человеческие потребности. Но товар является товаром только тогда, когда он предназначен для эквивалентного обмена на рынке на другой товар. Таким образом, ценная бумага будет выступать объектом Рынка ценных бумаг только тогда, когда она сможет одновременно соответствовать двум экономическим признакам: удовлетворять определенные потребности субъектов рынка и предназначаться для эквивалентного обмена на имущественные активы.

Потребности, которые призваны удовлетворять ценные бумаги, различны в зависимости от цели субъектов Рынка ценных бумаг. Так, эмитент ставит целью выпуска ценных бумаг привлечение дополнительных оборотных средств для ведения собственной деятельности; инвестор ожидает от инвестирования в ценные бумаги положительного для себя имущественного результата; профессиональный участник ставит своей целью получение посреднической прибыли от операций с ценными бумагами; государству выгодно развитие Рынка ценных бумаг с макроэкономических позиций – стабильный фондовый рынок является одним из признаков стабильной экономики.

Роль, которую выполняют ценные бумаги в современном гражданском обороте, стала возможной в результате того, что институт ценных бумаг создает иной порядок осуществления прав и иной способ распределения рисков, чем свойственный гражданским правоотношениям. Обычно исполнение ненадлежащему кредитору не освобождает должника от обязанности. Исполнение правильным образом легитимированному законному держателю ценной бумаги освобождает должника от ответственности, даже если такой держатель не был надлежащим кредитором. При переходе прав и обязанностей в гражданских правоотношениях все пороки в праве правопредшественника влияют на право его правопреемника. В отношениях, связанных с ценными бумагами, свойство публичной достоверности исключает такую возможность.

Такое перераспределение рисков и позволило ценным бумагам занять особое положение среди объектов гражданских прав.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Агарков М. М. Учение о ценных бумагах. – М., 1994.

- Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994 г. N 51-ФЗ, вторая от 26 января 1996 г. N 14-ФЗ, часть третья от 26 ноября 2001 г. N 146-ФЗ, часть четвертая от 18 декабря 2006 г. N 230-ФЗ.

- Грудцына Л. Ю., Спектор А. А. Гражданское право России: Учебник для вузов. – «Юстицинформ», 2007 г.

- Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001.

- Конституция Российской Федерации // Российская газета. 1993. 25 дек.

- Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003.

- Пиляева В. В. Гражданское право. – М.: ТК Велби, 2004.

- Белов В.А. Излишние вещи в векселе. М.: Законодательство. - 2002. - №4. - с. 20-25.

- Владимиров В. А, Гражданское право. Ю-С.: 2004.

- Косарева И. Особенности векселя как ценной бумаги // Российская юстиция. - 2002. - №10. - с.23-24.

- Мельничук Г.В. Сделки на срочных рынках // Законодательство, 1999.

- Сборник постановлений Пленумов Верховного Суда и Высшего Арбитражного Суда Российской Федерации. Издание второе, переработанное и дополненное – М.: ПБОЮЛ Грачев С. М., 2001.

- Сборник законов Российской Федерации. – М.: Изд – во Эксмо, 2002.

- Степанова Т. А. Основы права. – М.: Юрист, 2003.

- Сухарев А.Я., Крутских В. Е. Большой Юридический словарь. – М.: ИНФРА – М, 2000.

- Толстой Ю. К., Сергеева А. П. Гражданское право. – М.: Юрист, 2001.

- Указ Президента Российской Федерации «О защите интересов инвесторов».

- Указ Президента РФ «О государственной комиссии по защите прав инвесторов на финансовом и фондовом рынках России»

16.07.97 N 730 // Собрание законодательства РФ 21.07.97, N 29, СТ.3519. - Федеральный закон «О рынке ценных бумах» от 22.04.1996 N 39-ФЗ // Российская газета, N 79, 25.04.1996.

- Федеральный закон « О защите прав и законных интересов инвесторов на рынке ценных бумаг» от 5.03.1999г. N 46-ФЗ.

- Федеральный закон «О защите конкуренции на рынке финансовых услуг» от 23. 06. 1999 г. № 117 – ФЗ.

- Федеральный закон «Об акционерных обществах» от 26.12.1995 N 208-ФЗ.

- Федеральный закон «О несостоятельности (банкротстве) предприятий» от 26.10.2002 N 127-ФЗ // Российская газета, N 209-210, 02.11.2002.

ПРИЛОЖЕНИЕ

-

1 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 140. ↑

-

2 п. 2 ст. 144 ГК РФ ↑

-

3 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 140. ↑

-

1 Калпина А. Г. Указ. соч. С. 142. ↑

-

2 Гражданское право. Том I. (под ред. доктора юридических наук, профессора Е.А. Суханова) - М.: Волтерс Клувер, 2004 ↑

-

1 Агарков М. М. Указ. соч. С. 134 ↑

-

2 Агарков М. М. Указ. соч. С. 134. ↑

-

1 п. 2 ст.145 ГК РФ ↑

-

2 п. 1 ст. 146 ГК РФ ↑

-

3 ст. 389 ГК РФ ↑

-

1 п. 2 ст.146, ст. 390 ГК РФ ↑

-

2 Агарков М. М. Указ. соч. С. 134. ↑

-

3 Агарков М. М. Учение о ценных бумагах. – М., 1994. С. 134 ↑

-

1 Агарков М. М. Указ. соч. С. 134. ↑

-

2 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 142. ↑

-

1 Олейник О. М. Указ. соч. С. 284. ↑

-

1 Олейник О. М. Указ. соч. С. 286. ↑

-

2 Калпина А. Г. Указ. соч. С. 120. ↑

-

3 Олейник О. М. Указ. соч.С. 279. ↑

-

1 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 142 ↑

-

2 ч. 1 ст. 2 Закона «О рынке ценных бумаг» ↑

-

1 Олейник О. М. Указ. соч. С. 285. ↑

-

2 ст. 912 ГК РФ ↑

-

1 Калпина А. Г. Указ. соч. С. 135. ↑

-

1 Агарков М. М. Учение о ценных бумагах. – М., 1994. С. 281. ↑

-

2 ч.3 п. 2 ст. 25 Федерального закона от 26 декабря 1995 г. № 208 – ФЗ «Об акционерных обществах» ↑

-

3 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 144. ↑

-

1 Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 283. ↑

-

2 Агарков М. М. С. 281. ↑

-

1 Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 283. ↑

-

2 Агарков М. М. Учение о ценных бумагах. – М., 1994. С. 281. ↑

-

3 Олейник О. М. Указ. соч. С. 282.

Агарков М. М. С. 281. ↑

-

4 СЗ РФ. 1997. № 11. С. 1238. ↑

-

5 СЗ СССР. 1937. № 52. Ст. 221. ↑

-

6 СЗ РФ. 1997. № 11. С. 1238. ↑

-

1 СЗ СССР. 1937. № 52. Ст. 221. ↑

-

2 Олейник О. М. Указ. соч.; Агарков М. М. Там же. ↑

-

3 Олейник О. М. Указ. соч. С. 282.; Агарков М. М. С. 281. ↑

-

4 Олейник О. М. Указ. соч. С. 282.; Агарков М. М. С. 281. ↑

-

1 Косарева И. Особенности векселя как ценной бумаги // Российская юстиция. - 2002. - №10. - с.23-24. ↑

-

2 Белов В.А. Излишние вещи в векселе. М.: Законодательство. - 2002. - №4. - с. 20-25 ↑

-

3 Владимиров В. А, Гражданское право. Ю-С.: 2004 ↑

-

1 Агарков М. М. С. 283. ↑

-

2 Олейник О. М. Указ. соч. С. 284.; Агарков М. М. С. 283. ↑

-

3 Олейник О. М. Указ. соч. С. 284; Агарков М. М. С. 283. ↑

-

4 Калпина А. Г. Указ. соч. С. 143. ↑

-

1 ст. 877 ГК РФ ↑

-

2 Олейник О. М. Указ. соч. С. 284.; Агарков М. М. С. 283. ↑

-

3 Гражданское право. Том I. (под ред. доктора юридических наук, профессора Е.А. Суханова) - М.: Волтерс Клувер, 2004 ↑

-

4 Олейник О. М. Указ. соч. С. 284. ↑

-

1 п. 1 ст. 844 ГК РФ ↑

-

2 Агарков М. М. С. 283. ↑

-

1 ст. 143 ГК РФ ↑

-

1 ст. 143 ГК РФ ↑

-

2 Мельничук Г.В. Сделки на срочных рынках // Законодательство, 1999. - N ↑

-

3 Олейник О. М. Указ. соч. С. 284; Агарков М. М. С. 283. ↑

-

1 Постановление Верховного Совета РФ «О ходе реализации Государственной программы приватизации государственных и муниципальных предприятий в РФ на 1992 г.» от 09.10.1992 г. №3608-1 ↑

-

2 Указ Президента РФ "О введении в действие системы приватизационных чеков в РФ" от 14.08.1992 г. № 914 с 1.10.1992 г ↑

-

1 Олейник О. М. Указ. соч. С. 284. ↑

-

2 Агарков М. М. С. 283. ↑

-

3 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 250.; Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 191. ↑

-

4 Олейник О. М. Указ. соч. С. 284.; Агарков М. М. С. 283. ↑

-

1 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 250. ↑

-

2 Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 191. ↑

-

3 Олейник О. М. Указ. соч. ↑

-

4 Олейник О. М. Указ. соч. С. 284.; Агарков М. М. С. 283. ↑

-

1 Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 191. ↑

-

2 Олейник О. М. Указ. соч. С. 285. ↑

-

3 Олейник О. М. Указ. соч. С. 285. ↑

-

1 ч.15 ст. 2 Закона «О рынке ценных бумаг» ↑

-

2 Олейник О. М. Указ. соч. С. 285. ↑

-

3 ч. 4 ст. 2 Закона «о рынке ценных бумаг» ↑

-

1 Пиляева В. В. Гражданское право. – М.: ТК Велби, 2004 ↑

-

2 Степанова Т. А. Основы права. – М.: Юрист, 2003. ↑

-

3 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. ↑

-

4 Олейник О. М. Указ. соч. С. 286.; Агарков М. М. С. 284. ↑

-

1 Олейник О. М. Указ. соч. С. 286.; Агарков М. М. С. 284. ↑

-

2 Олейник О. М. Указ. соч. С. 286.; Агарков М. М. С. 284. ↑

-

1 Олейник О. М. Указ. соч. С. 286.; Агарков М. М. С. 284. ↑

-

2 Грудцына Л. Ю., Спектор А. А. Гражданское право России: Учебник для вузов. – «Юстицинформ», 2007 г. ↑

-

3 Агарков М. М. Учение о ценных бумагах. – М., 1994.

-

1 ст. 17 и 18 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках», утвержденного приказом ГКАП РФ от 13.11.1995 г. № 145 ↑

-

2 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 250.; Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 191. ↑

-

3 Калпина А. Г. Гражданское право. Часть первая: Учебник. – М.: Юрист, 2001. С. 250.

Олейник О. М. Предпринимательское (хозяйственное) право: Учебник. В 2 т. Т. 1 – М.: Юрист, 2003. С. 191. ↑

-

1 Степанова Т. А. Основы права. – М.: Юрист, 2003. ↑

-

2 Статья 42 Закона «О рынке ценных бумаг» ↑

- Виды юридических лиц ( Виды некоммерческих организаций)

- Роль мотивации в поведении организации (Теоретические понятия мотивации в организации)

- Логистическая технология JIT(Содержание концепции JIT)

- Теория происхождения государства (Понятие и признаки государства)

- Критерии отбора персонала(Сущность и основные принципы системы набора и отбора персонала)

- Коммерческие риски и способы их уменьшения(Сущность, цели, задачи и функции управления рисками организации)

- Отличие бухгалтерского учета от налогового учета(Теоретические аспекты отличие бухгалтерского учета от налогового учета)

- Процедура разработки и реализации логистической стратегии в компании

- Основные функции в системе менеджмента (ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ РЕАЛИЗАЦИИ ФУНКЦИЙ МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ).

- Анализ внешней и внутренней среды организации (ООО «СтройДетальКонструкция»)

- Политика мотивации персонала в системе стратегического управления кадровым направлением деятельности организации(Понятие мотивации персонала)

- Пpeдcтaвлeниe peзультaтoв OPД opгaну дoзнaния, cлeдoвaтeлю, в cуд»