Понятие и виды ценных бумаг ( Понятие и признаки ценных бумаг)

Содержание:

Введение

Развитие в России рыночных отношений, функционирование хозяйствующих субъектов различных организационно-правовых форм, в свою очередь, повлияли на формирование новых форм финансовых связей между этими субъектами, а также на бурное развитие кредитных отношений в стране и расширение состава их участников. Основным атрибутом (составляющей) любого цивилизованного рынка является фондовый рынок, или рынок ценных бумаг.

Вместе с тем рынок ценных бумаг, включающий в себя их эмиссию, размещение, отчуждение, модифицирование, погашение, другие операции одновременна является и той сферой, где остается немало неразрешенных проблем и вопросов и, следовательно, возможны злоупотребления.

Не случайно в утвержденной Указом Президента РФ от 01.07.1996 Концепции развития рынка ценных бумаг в РФ установлено, что одной из основных задач государственной политики на рынке ценных бумаг является борьба с суррогатами ценных бумаг и с мошенничеством, пресечение незаконной деятельности на рынке ценных бумаг. При этом в Концепции закрепляется, что защита интересов государства и субъектов рынка ценных бумаг будет осуществляться по нескольким основным направлениям, в том числе таким, как:

развитие и совершенствование нормативной правовой базы рынка ценных бумаг как часть осуществляемой в России правовой реформы;

совершенствование системы предотвращения и расследования преступлений на рынке ценных бумаг с учетом существующих возможностей правоохранительных органов и судебной системы в целом;

введение административной и уголовной ответственности за наиболее опасные правонарушения на рынке ценных бумаг;

совершенствование системы административных и уголовных наказаний за правонарушения на рынке ценных бумаг и др.

Таким образом, в России на нормативно-правовом уровне закреплена прямая взаимосвязь позитивной роли детализации правового регулирования рынка ценных бумаг нормами финансового, банковского, гражданского права с проблемами предотвращения преступлений в сфере экономики.

Актуальность темы определяется активным вовлечением в гражданский оборот ценных бумаг, развитием рынка ценных бумаг в России, повышением интереса частных инвесторов к ценным бумагам российских компаний, преимущественное создание открытых акционерных обществ, акции которых обращаются на фондовом рынке.

Основная цель данной работы состоит в том, чтобы определить особенности ценных бумаг и их основные виды, а также охарактеризовать рынок ценных бумаг.

Задачи курсовой работы:

выявить правовую природу ценных бумаг;

определить признаки ценных бумаг;

провести классификацию ценных бумаг;

раскрыть особенности основных видов ценных бумаг;

охарактеризовать особенности рынка ценных бумаг.

Объектом исследования является рынок ценных бумаг России, а также сделки по передаче прав и исполнению обязательств по ценным бумагам.

Предмет исследования: механизм и порядок признания бумаги ценной, механизм действия рынка ценных бумаг.

Глава 1. Понятие и признаки ценных бумаг

Финансовый рынок – это система, в которой отношения выстраиваются в виде обмена экономическими благами. Посредником в этих отношениях выступают финансовые инструменты ‒ ценные бумаги.

Ценные бумаги – это не деньги и не материальный товар. Их ценность состоит в тех правах, которые они дают своему владельцу. Последний, обменивает свой товар или свои деньги на ценные бумаги только в том случае, если он уверен, что эта бумага ничуть не хуже, а даже лучше, чем сами деньги или товар.

Ценная бумага – это особый товар, который обращается на особом, своем собственном рынке – рынке ценных бумаг, но не имеет ни вещественной, ни денежной потребительской стоимости, то есть не является ни физическим товаром, ни услугой. В расширенном понимании ценная бумага – это любой документ (бумага) который продается и покупается по соответствующей цене.

Ценная бумага представляет собой документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником получения регулярного или разового дохода. Таким образом, ценные бумаги выступают разновидностью денежного капитала, движение которого опосредует последующее распределение материальных ценностей.

В Гражданском кодексе Российской Федерации содержится классическое определение ценной бумаги. «Ценная бумага - это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении» [1].

Ценная бумага должна содержать предусмотренные законодательством обязательные реквизиты и соответствовать требованиям к её форме, в противном случае она является недействительной. Реквизиты ценной бумаги можно условно разделить на экономические и технические. Технические реквизиты - номера, адреса, печати, подписи, наименование обслуживающих организаций и т. п. Экономические реквизиты: форма существования (бумажная или безбумажная), срок существования, принадлежность, обязанное лицо, номинал, предоставляемые права.

Признаками ценной бумаги являются:

Документальность - ценная бумага есть документ, то есть официально составленная уполномоченным лицом в соответствии с реквизитами запись, имеющая правовое значение.

Воплощает частные права. Ценная бумага – это денежный документ, который может выражать два вида права: в форме титула собственника и как отношение займа лица, владеющего документом, к лицу его выпустившему.

Необходимость презентации - предъявление ценной бумаги обязательно для осуществления закрепленных в ней прав.

Оборотоспособность - ценная бумага может быть объектом гражданско-правовых сделок.

Публичная достоверность - по отношению к обладателю ценной бумаги обязанное по ней лицо может выдвигать лишь такие возражения, которые вытекают из содержания самого документа [7].

Ценная бумага - это документальное свидетельство инвестирования средств. Благодаря ей денежные сбережения становятся материальными объектами.

Для того чтобы понять, какие ценные бумаги бывают, и облегчить изучение информации в данной сфере, ее необходимо структурировать. Существует определенная классификация, которая подчиняется принципу сложных систем.

Классификация ценных бумаг – это их деление на виды по определенным признакам, которые им присущи. В свою очередь виды могут в ряде случаев делиться на подвиды, а они ещё дальше. Каждая нижестоящая классификация входит в состав той или иной вышестоящей классификации. Например, акция один из видов ценных бумаг. Но акция может быть обыкновенной и привилегированной. Обыкновенная акция может быть одноголосой и многоголосой, с номиналом или без номинала и т.п.

Ценные бумаги можно классифицировать по следующим признакам:

По сроку существования: срочные (краткосрочные, среднесрочные, долгосрочные и отзывные) и бессрочные.

По форме существования: бумажная (документарная) или безбумажная (бездокументарная).

По форме владения: предъявительские (ценные бумаги на предъявителя) и именные, которые содержат имя своего владельца и зарегистрированы в реестре владельцев данной ценной бумаги.

По форме обращения (порядку передачи): передаваемые по соглашению сторон (путем вручения, путем цессии) или ордерные (передаваемые путем приказа владельца — индоссамента).

По форме выпуска: эмиссионные или неэмиссионные.

По регистрируемости: регистрируемые (государственная регистрация или регистрация ЦБ РФ) и нерегистрируемые.

По национальной принадлежности: российские или иностранные.

По виду эмитента: государственные ценные бумаги (это обычно различные виды облигаций, выпускаемые государством), негосударственные или корпоративные (это ценные бумаги, которые выпускаются в обращение компаниями, банками, организациями и даже частными лицами).

По обращаемости: рыночные (свободнообращающиеся), нерыночные, которые выпускаются эмитентом и могут быть возвращены только ему (не могут перепродаваться).

По цели использования: инвестиционные (цель - получение дохода) или неинвестиционные (обслуживают оборот на товарных рынках).

По уровню риска: безрисковые или рисковые (низкорисковые, среднерисковые или высокорисковые).

По наличию начисляемого дохода: бездоходные или доходные (процентные, дивидендные, дисконтные).

По номиналу: постоянный или переменный.

По форме привлечения капитала: долевые (отражают долю в уставном капитале общества) и долговые, которые представляют собой форму займа капитала (денежных средств) [5].

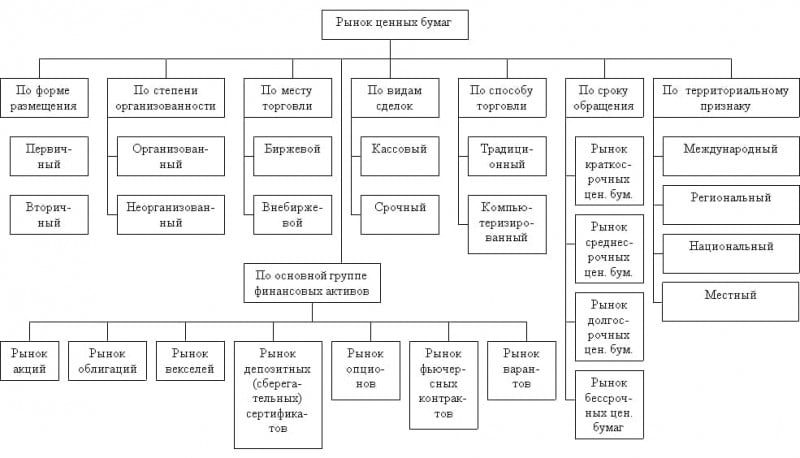

Каждое отдельное свойство этих финансовых документов является подразделом одной группы и вместе с тем может принадлежать к другой группе признаков (рисунок 1).

Рисунок 1 – Классификация рынка ценных бумаг

Классификация, описанная ниже в таблице, охватывает всю систему сходных и отличительных характеристик, описанных в таблице 1.

Таблица 1

Классификация характеристик ценных бумаг

|

Характеристика |

Понятие и виды ценных бумаг |

|

Термин погашения |

Срочные ‒ погашаются в положенное время. |

|

Бессрочные ‒ выпускаются на неопределенный срок (облигация государственного займа). |

|

|

Форма |

Бумажная – то есть документарная. |

|

Бездокументарная ‒ владелец устанавливается на основании реестровой записи. |

|

|

Тип владения |

Предъявительская ‒ лицо владельца не указывается (долговая расписка, которую можно перекупить без подтверждения прав на нее). |

|

Именная – права переходят при условии подтверждения личности владельца (вексель, в котором указывается имя держателя и получателя). |

|

|

Вид эмитента |

Государственные. Это отдельная категория. Их эмитентом всегда выступает только страна, в которой они имеют определенную ценность. Виды государственных ценных бумаг: облигации, вексель. |

|

Коммерческие, выпускают корпорации, компании организации и т. д. |

|

|

Тип передачи |

Передача по согласию сторон. |

|

Ордерные ‒ которые передаются индоссаментом (к примеру, переводной вексель). |

|

|

Форма выпуска |

Эмиссионные ‒ размещаются выпусками с идентичным объемом и термином прав осуществления внутри одного выпуска |

|

Неэмисионные – то есть штучные. |

|

|

Место обращения |

Рыночные ‒ имеют возможности продажи и перепродажи на фондовом рынке. |

|

Нерыночные ‒ приобретаются один раз без права повторной перепродажи. |

|

|

Стоимость (номинал) |

Постоянная – с указанием денежного номинала. |

|

Переменная – когда фиксированный денежный номинал не указывается. |

|

|

Форма привлечения капитала |

Долевые ‒ указывают на совладение собственности. |

|

Долговые ‒ закрепляют наличие кредита. |

|

|

Доход |

Доходные – когда целью размещения на рынке является получение прибыли. |

|

Бездоходные – не приносящие прибыли как таковой. |

|

|

Цель использования |

Инвестиционные – которые используются для вложения денег в качестве капитала. |

|

Неинвестиционные (коносаменты, вексели). |

|

|

Риск |

Безрисковые ‒ краткосрочные гос. обязательства. |

|

Рисковые – все, кроме государственных. |

|

|

Принадлежность национальности |

Национальные. |

|

Иностранные. |

Понятие ценной бумаги (англ. security) рассмотрим с двух позиций: юридической и экономической.

Юридическое понимание ценной бумаги в Российской Федерации содержится в Гражданском кодексе РФ:

Ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление, или передача которых возможны только при его предъявлении (Гражданский кодекс РФ, статья 142) [1].

Ценная бумага является с одной стороны титулом собственности (т.е. юридическое основание прав ее владельца на что-то, на какое-либо имущество), с другой стороны — самим имуществом (согласно ст.130 ГК РФ, ценные бумаги относятся к движимому имуществу).

Глава 2. Основные виды ценных бумаг

Ценные бумаги делятся на 2 класса: основные ценные бумаги и производные ценные бумаги (деривативы).

Основные ценные бумаги - это бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др. К таким бумагам относятся: акция, облигация, вексель, банковские сертификаты, коносамент, чек, варрант, закладная, паи паевых инвестиционных фондов и другие.

Основные ценные бумаги можно разбить на первичные и вторичные.

Первичные основаны на активах, в число которых не входят сами ценные бумаги (обеспеченные активами). Это, например, акция, облигация, вексель, закладная.

Вторичные - это бумаги на сами ценные бумаги: варранты, депозитарные расписки и др.

Рассмотрим основные виды.

2.1. Акция

Акция - ценная бумага, свидетельствующая о внесении пая в капитал акционерного общества. Дает ее владельцу право на присвоение части прибыли в форме дивиденда.

В современном капиталистическом мире основной формой организации бизнеса являются корпорации или акционерные общества, которые имеют значительные преимущества по сравнению с другими формами. Два наиболее важных из них это - ограниченная ответственность их участников, которые несут убытки лишь в размере своего взноса, сильно упрощенная процедура передачи прав собственности (продажа акций), а также (и это, наверное, основное преимущество) огромные возможности по мобилизации капитала через эмиссию акций и облигаций, что, в свою очередь, составляет основу быстрого и продуктивного роста компании.

Различают различные виды стоимости акций:

Нарицательная стоимость (номинал) - произвольная стоимость, устанавливаемая при эмиссии и отражаемая в акционерном сертификате. Номинал практически не связан с реальной стоимостью.

Балансовая стоимость, исчисляемая как частное от деления чистых активов корпорации на количество выпушенных и распространенных акций.

Рыночная стоимость (продажная цена акции, курс) - текущая стоимость акции на бирже или во внебиржевом обороте (к примеру, последняя котировка). Это наиболее важный вид стоимости, поскольку именно она (а точнее - прогноз ее изменения) играет основную роль в обращении акций данной корпорации.

Документ, свидетельствующий о владении акциями, называется акционерным сертификатом. В нем указываются данные об эмитенте, данные о зарегистрированном держателе или держателях, номинал (если таковой имеется), тип и число акций, находящихся в собственности держателя сертификата, и соответствующие права на голосование [3].

Различают обыкновенные и привилегированные акции. Как и обыкновенные акции, привилегированные акции представляют собой ценную бумагу, указывающую на долю участия ее держателя в корпорации. От обыкновенных акций их отличает следующее:

дивиденды на привилегированные акции, как правило, устанавливаются по фиксированной ставке;

они выпускаются с указанием номинала и размера дивиденда в процентах или в долларах на акцию;

дивиденды по привилегированным акциям выплачивается до выплат по обыкновенным акциям и не зависит от прибыли корпорации;

держатели привилегированных акций имеют преимущественное право на определенную долю активов корпорации при ее ликвидации;

как правило, держатели привилегированных акций не имеют преимущественных прав на покупку акций нового выпуска и права голоса.

2.2. Облигация

Облигацией признается ценная бумага, удостоверяющая право ее владельца (держателя) на получение от лица, выпустившего облигацию, в предусмотренный ею срок ее номинальной стоимости (либо иного имущественного эквивалента), а также фиксированного в ней процента от номинальной стоимости (либо иного имущественного права).

Облигации могут быть именными и предъявительскими, процентными и беспроцентными (целевыми, по которым вместо дохода владельцам предоставляется право на приобретение товаров и услуг, под которые выпущены целевые займы), свободно обращающимися и с ограниченным кругом обращения.

По выпустившим их субъектам различаются облигации государственных и муниципальных (внутренних и местных) займов и облигации предъявителей предприятий и других юридических лиц (кооперативов, хозяйственных обществ) [10].

Появляются инструментом займа. Эмитенты облигаций являются заемщиками, должниками. Инвесторы в облигации являются кредиторами эмитента (в отличии от держателя акции).

Соответственно невыполнение эмитентом взятых перед держателями облигаций долговых обязательств (по основной сумме долга и процентам) влечет за собой законные процедуры взыскания задолженности, вплоть до банкротства.

Различают следующие виды облигаций:

облигации внутренних государственных займов;

облигации федеральных органов исполнительной власти и специализированных правительственных учреждений;

облигации местных органов власти;

облигации предприятий;

Эмитентами могут быть:

Государство и государственные органы управления;

Местные органы власти;

Предприятия, находящиеся в любой форме собственности и имеющие любой организационно-правовой статус (за исключением инвестиционных фондов).

Владельцами облигаций могут быть юридические и физические лица (за исключением инвестиционных фондов, которые могут вкладывать деньги только в государственные облигации) [2].

Период, на который выпускаются облигации, т.е. предельные сроки (начальные и конечные) не установлены, за исключением облигаций акционерных обществ, которые должны выпускаться на срок не менее одного года. Государственные облигации должны выпускаться на срок до тридцати лет. Согласно принятой традиции среднесрочные облигации выпускаются на срок от 1 до 5 лет, долгосрочные - свыше 5 лет. Не установлено законодательных ограничений для выпуска бессрочных облигаций.

По форме возмещения заимствованной суммы: облигации с возмещением в денежной форме и натуральные облигации

По способу размещения различают:

- свободно размещаемые облигационные займы;

- принудительные займы.

По возможности обращения:

- свободно обращающиеся;

- с ограниченным кругом обращения (с ограниченной возможностью перепродажи облигаций).

Процент по облигациям носит заранее оговоренный характер. Традиционно облигация считается ценной бумагой с фиксированным процентом. Однако, во многих облигационных конструкциях размер процента может изменятся в соответствии с заранее установленными правилами [6].

Методы выплаты процента:

- купонные и бескупонные облигации. Купон, часть ценной бумаги (обычно на предъявителя) дающий право на получение регулярно выплачиваемого процента по ценной бумаге. С этой целью купон остригается и направляется, через банк агенту, производящему платежи по данной ценной бумаге. Проценты по бескупонной облигации, являющейся именной (или держатель содержится в специальном реестре) выплачиваются в соответствии с данными реестра.

По методу выплаты процента выделяются также выигрышные облигационные займы.

Серийные облигации выпускаются в составе облигационных займов, разбитых на определенные серии, каждая из которых имеет свой конечный срок погашения.

Срочные облигации выпускаются в составе облигационных займов, имеющих единый, конечный срок погашения. По истечении определенного срока может начать действовать фонд погашения, осуществляется выкуп части облигаций у инвесторов на открытом рынке. При наступлении срока весь облигационный займ гасится, сериальное погашение отсутствует.

Обязательные реквизиты облигаций: фирменное наименование эмитента; местонахождение эмитента; наименование ценной бумаги - "облигация"; порядковый номер; дата выпуска; ид облигации; общая сумма выпуска; процентная ставка; условия и порядок погашения; номинал, для именных облигаций - наименование (имя) держателя.

2.3. Вексель

Вексель – это безусловное обязательство уплатить какому-то лицу определенную сумму денег в определенном месте, в определенный срок. Совокупность надлежащим образом оформленных реквизитов векселя составляет форму векселя, а отсутствие либо неверное оформление хотя бы одного из них может привести к дефекту формы векселя. Дефект формы векселя – это термин, определяющий несоответствие представленного как вексель документа формальным требованием вексельного права. Дефект формы векселя ведет к потере документом вексельной силы, безусловности изложенного в документе текста (абстрактность вексельного долга), солидарной ответственности всех обязанных по векселю лиц.

Предметом вексельного обязательства могут быть только деньги. Векселя делятся на два вида: простые и переводные. В свою очередь простые и переводные векселя делятся на процентные и дисконтные. Процентные векселя – это векселя, на вексельную суму которых начисляются проценты. Вексельная сумма – это денежная сумма, указанная векселем, подлежащая платежу. Дисконтные векселя – это векселя, которые выписываются или продаются с дисконтом.

Переводной вексель (тратта) – это документ, регулирующий вексельные отношения трех сторон: кредитора (трассанта), должника (трассата) и получателя платежа (ремитента). Суть этих отношений заключается в том, что трассант выписывается (трассирует) вексель на трассата с предложением уплатить определенную сумму денег ремитенту в определенном месте в определенный срокПереводной вексель содержит следующие реквизиты: вексельные метки; вексельная сумма; наименование и адрес плательщика; срок платежа; наименование платежа; место платежа; указание места и даты составления; подпись векселедателя.

Акцепт тратты – согласие оплатить вексель в пользу векселедержателя, предъявившего вексель к оплате. Лицо, совершившее акцепт, называется акцептантом. Акцепт отмечается в левой части на левой стороне векселя и выражается словами: «Акцептован», «Заплачу» или другими словами, равнозначными по смыслу, с обязательным проставлением подписи, печати плательщика и даты акцепта. Векселедержатель имеет право предъявлять вексель для акцепта плательщику по месту жительства последнего в любое время, начиная с даты выдачи векселя и кончая датой платежа [10].

Вексель является особенной ценной бумагой. Эта особенность состоит в том, что вексель может быть использован как средство платежа. К обязательным реквизитам простого векселя относятся:

наименование «вексель», включенное в текст документа и написанное на языке документа;

простое и ничем не обусловленное обязательство оплатить определенную сумму денег;

указание срока платежа;

указание места платежа;

наименование получателя платежа, которому или по приказу которого он должен быть совершен.

Индоссамент – это передаточная надпись на оборотной стороне векселя. Индоссамент фиксирует переход права требования от одного лица к другому. Обычно индоссамент имеет форму: «Платите приказу…» или «Уплатите пользу…». Обязательно указывается полное наименование лица, в пользу которого передается вексель. Такое лицо называется индоссатом, а лицо – передающее вексель, - индоссантом. Индоссамент должен быть простым и ничем не обусловленным.

Аваль – вексельное поручительство, суть которого заключается в том, что какое-то лицо берет на себя ответственность за платеж по векселю одного или нескольких ответственных по векселю лиц. Аваль не может быть дан за лицо, не ответственное по векселю (например, трассат, не акцептовавший вексель). Аваль делается на лицевой стороне векселя либо на алонже (добавочном листе к векселю) и обычно выражается словами «авалирую» или другими равнозначными словами. Лицо, выдающее аваль, называют авалистом. Авалист может ограничить поручительство только частью суммы или определенным сроком [5].

Таким образом, вексель удостоверяет ничем не обусловленное обязательство векселедателя либо иного указанного лица в качестве плательщика выплатить векселедержателю по наступлении предусмотренного срока обусловленную сумму.

Вексель является ценной бумагой и, как любая ценная бумага, он удостоверяет имущественное право, которое может быть осуществлено только при предъявлении подлинника этого документа.

2.4. Чек

Чек - документ установленной формы, содержащий письменное поручение чекодателя плательщику произвести платеж чекодателю указанной в ней денежной суммы. Плательщик - банк или иное кредитное учреждение, получившее лицензию на совершение банковских операций и производящее платежи по предъявительному чеку. Чек имеет следующие черты:

абстрактный характер обязательства, выраженного чеком (текст чека не должен содержать ссылки на сделку, являющуюся основанием выдачи чека);

безусловный характер обязательства по чеку (чек содержит простое и ничем не обусловленное предложение уплатить определенную сумму);

чек - всегда денежное обязательство (содержит предложение уплатить определенную денежную сумму);

чек - всегда письменный документ;

чек - это документ, имеющий строго установленные обязательные реквизиты (отсутствие хотя бы одного из них, за некоторым исключением, приводит к утрате данным документом силы чека);

стороны, обязанные по чеку, несут солидарную ответственность;

плательщиком по чеку всегда выступает банк или иной финансовый институт, имеющий банковскую лицензию.

Чеки классифицируются по критериям: именной, ордерный, предъявительский, расчетный, кроссированный. Эмитентом могут быть юридические и физическое лица. Держателем чека - юридические и физические лица (как резиденты так и нерезиденты).

Денежная единица, в которой он может быть выражен - рубль, в твердой и мягкой валюте, в двойной или мультивалютной номинации. Минимальная величина номинала не установлена.

Чеки погашаются только в денежной форме (что следует из характера самой ценной бумаги). Натуральные (товарные) выплаты не допускаются.

Чеки являются обращающейся ценной бумагой. Чекодатель может ограничить возможности его обращения, если при выдаче чека укажет в нем "не приказу", что будет означать невозможность для нового держателя чека передать по своему приказу (по индоссаменту) этот чек следующему лицу, такая передача может состоятся только на основе цессии.

Чеки могут выпускаться сериями (т.е. иметь стандартное содержание, стандартные условия, последовательную серийность и т.д.). Широко используются в российской и мировой практике чековые книжки.

Именной чек выписывается на определенное лицо с оговоркой "не приказу", такой чек не может далее обращаться, переходить из рук в руки по передаточной надписи. В российской практике все чеки, используемые для получения наличных денег, являются именными.

Ордерный чек - выписывается на определенное лицо с оговоркой "приказу" или без нее, т.е. он может обращаться, передаваться держателем по индоссаменту другим лицам.

Предъявительский чек выписывается на предъявителя или без указания чекодержателя и обращается путем простого вручения. Если ордерный чек содержит банковский индоссамент, то чек обращается также путем вручения, без совершения передаточной надписи [8].

Кроме именных, ордерных и предъявительских чеков в законодательстве и практике также выделены:

Расчетные чеки - чеки, по которому запрещена оплата наличными деньгами. Для того, чтобы создать такой чек, на его лицевой стороне делается надпись "расчетный".

Кроссированные чеки - это чеки, перечеркнутые двумя параллельными линиями на лицевой стороне чека. Различают обще кроссированные (между линиями нет никакого обозначения, или между ними помещено слово "банк") и специальное кроссирование (между линиями помещено наименование конкретного банка). По чекам с общим кроссированием платеж чеком может совершаться только банку или банковскому клиенту.

По чекам со специальным кроссированием платеж чеком может совершаться только конкретному банку.

Безвалютные чеки - чеки, не имеющие покрытие (зарезервированной денежной суммы на счете в банке плательщика, открытой кредитной линии).

Денежные чеки - чеки, которые можно использовать только для получения наличности в банке. Являются письменным распоряжением чекодателя своему банку о выдаче чекодателю наличных денег со своего счета.

Чек, как и вексель, имеет строго установленный перечень обязательных чековых реквизитов. Отсутствие хотя бы одного из них лишает документ силы чека, выводит его за рамки чекового законодательства. Обязательные чековые реквизиты включают:

1. Наименование «чек», включенное в текст документа;

2. Поручение плательщику (банку или кредитному учреждению) выплатить конкретную денежную сумму;

3. Наименование плательщика (банка или кредитного учреждения) и указание счета, с которого должен быть произведен платеж;

4. Подпись чекодателя;

5. Указание валюты платежа;

6. Дата и место составления чека [9].

Глава 3. Рынок ценных бумаг

Рынок ценных бумаг – составная часть финансового рынка, назначение – трансформировать сбережения в инвестиции; это фондовый рынок, обеспечивающий долгосрочные потребности в финансовых ресурсах посредством обращения на нем акций, облигаций, депозитных сертификатов, казначейских обязательств и других аналогичных документов.

Ценная бумага – это финансовый документ, удостоверяющий право владения или отношения займа, определяющий взаимоотношения между лицом, выпустившим этот документ, и его владельцем и предусматривающий выплату дохода в виде процентов или дивидендов, а также возможность передачи денежных и иных прав, вытекающих из этого документа, другим лицам. Эмитируют (выпускают) ценные бумаги фирмы, банки, государство, называемые эмитентами. Порядок эмиссии ценных бумаг регулируется законодательством.

Основными признаками ценных бумаг являются:

ликвидность;

доходность;

надежность – свойство ценных бумаг избегать возможности потерь.

Наибольшей надежностью обладают облигации, наименьшей – обыкновенные акции. Обращаемость Ценные бумаги выполняют функции: регулирующую, контрольную, информационную, функцию механизма, связывающего различные сферы и отрасли народного хозяйства, включая реальную экономику и финансы.

Рынок ценных бумаг подразделяется на первичный и вторичный.

На первичном рынке происходит эмиссия новых ценных бумаг и размещение ценных бумаг эмитентом по номинальной цене, т. е. цене, обозначенной на ценной бумаге.

На вторичном рынке происходит перепродажа ранее выпущенных ценных бумаг. Здесь определяется их курсовая (рыночная) цена. Этот рынок состоит из фондовой биржи и внебиржевого рынка.

Фондовый рынок состоит из следующих компонентов:

субъекты рынка;

рынок (биржевой и внебиржевой фондовые рынки);

органы госрегулирования и надзора (Федеральная служба по финансовым рынкам (ФСФР), центральный банк, минфин и т. д.);

саморегулируемые организации (объединения профессиональных участников рынка ценных бумаг, которые выполняют определенные регулирующие функции, например, НАСД (США) и т. п.).

Инфраструктура рынка:

правовая;

информационная (финансовая пресса, системы фондовых показателей и т. д.);

депозитарная и расчетно-клиринговая сеть (для государственных и частных бумаг часто существуют раздельные депозитарно-клиринговые системы); регистрационная сеть [12].

Экономическая роль рынка ценных бумаг:

с их помощью происходит процесс централизации временно свободных средств и сбережений собственников для финансирования производства и строительства, их технического перевооружения, для развития торговли, транспорта, сферы услуг.

Ценные бумаги, выступая в качестве средств инвестирования, используются не только для ликвидации дефицита капитальных вложений и экономического стимулирования деятельности предприятий, но и для создания финансовых условий функционирования объектов рыночной инфраструктуры: банков, бирж, страховых компаний и т. д.

С помощью ценных бумаг, выпускаемых в обращение государством, осуществляется покрытие дефицита текущего бюджета, обеспечивается его кассовое исполнение, сглаживаются неравномерности поступления налоговых платежей. Одна из функций рынка ЦБ - перелив капитала, позволяет быстро осуществлять межотраслевое и межрегиональное перемещение капитала с целью их концентрации в технически или экономически прогрессивных отраслях производства

Информационная функция дает возможность инвесторам через ситуацию на рынке ценных бумаг увидеть и почувствовать состояние экономической конъюктуры в стране, в соответствии с ней сориентировать и принять оперативные меры для рационального использования своих капиталов.

Деятельность рынка ценных бумаг может снижать инфляционное состояние экономики, переводя часть потребительных доходов на инвестиционные цели, и тем самым снижая их избыточное давление на потребительский рынок, она в общем воспроизводственном плане способствует нормализации пропорций потребления и накопления [4].

Основные показатели фондового рынка называют фондовыми индексами и которые напрямую влияют на национальную валюту.

Данные показатели предназначены для оценки общего состояния фондового рынка той или иной страны.

Заключение

Основные выводы проведенного исследования сводятся к следующему и касаются как теоретического, так и практического аспектов важнейшего раздела юридической теории и практики: ценных бумаг.

Определение ценной бумаги, указанное в законе, является обобщенным понятием особого рода документов, реально существующих в имущественном обороте.

Главным и, по сути, единственным признаком, по которому можно говорить о том, что данный финансовый документ есть ценная бумага, является указание на это в законе или отнесение документа к ценным бумагам в установленном этим законом порядке (ст. 143 ГК РФ).

В связи с этим ценную бумагу следует рассматривать как особый объект гражданских прав, представляющий собой документ, который удостоверяет, с соблюдением установленной формы и реквизитов, имущественные и иные права, осуществление которых возможно только при его предъявлении.

Содержанием ценной бумаги являются имущественные права.

В зависимости от характера имущественных прав различаются три вида ценных бумаг: денежные, товарораспорядительные и корпоративные. В зависимости от формы выпуска, различают ценные бумаги документарные и бездокументарные. По способу передачи прав ценные бумаги делятся на предъявительские, именные и ордерные. По способу выпуска различают эмиссионные и неэмиссионные ценные бумаги.

Передача прав по ценной бумаге законом поставлена в зависимость от способа определения управомоченного лица на права, удостоверенные в ценной бумаге. Так, для передачи другому лицу прав, удостоверенных ценной бумагой на предъявителя, достаточно вручения ценной бумаги этому лицу. Права, удостоверенные именной ценной бумагой, передаются в порядке, установленном для уступки требований (цессии), а права по ордерной ценной бумаге передаются путем совершения на этой бумаге передаточной надписи – индоссамента.

Гражданским кодексом РФ к ценным бумагам относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Определение, относится ли тот или иной документ к ценным бумагам, может быть на практике затруднительным. Поэтому ст. 143 ГК РФ, перечислив основные виды ценных бумаг, особо оговаривает, что ценными бумагами считаются и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу таковых.

Список использованных источников

1. Гражданский кодекс Российской Федерации (часть первая от 30 ноября 1994 г. №51-ФЗ, часть вторая от 26 января 1996 г. №14-ФЗ, часть третья от 26 ноября 2001 г. №146-ФЗ и часть четвертая от 18 декабря 2006 г. №230-ФЗ) (в ред. от 30.12.2008 г.) // Справочная правовая система КонсультантПлюс.

2. Кодекс торгового мореплавания Российской Федерации от 30.04.1999 №81-ФЗ (ред. от 30.12.2008) // Справочная правовая система КонсультантПлюс.

3. Федеральный закон от 26.12.1995 №208-ФЗ (ред. от 30.12.2008) «Об акционерных обществах» // Справочная правовая система КонсультантПлюс.

4. Федеральный закон от 22.04.1996 №39-ФЗ (ред. от 09.02.2009) «О рынке ценных бумаг» // Справочная правовая система КонсультантПлюс.

5. Федеральный закон от 11.03.1997 №48-ФЗ «О переводном и простом векселе» // Справочная правовая система КонсультантПлюс.

6. Федеральный закон от 16.07.1998 №102-ФЗ (ред. от 30.12.2008) «Об ипотеке (залоге недвижимости» // Справочная правовая система КонсультантПлюс.

7. Федеральный закон от 11.11.2003 №152-ФЗ (ред. от 27.07.2006) «Об ипотечных ценных бумагах» // Справочная правовая система КонсультантПлюс.

8. Алексеев, М. Ю. Рынок ценных бумаг / М.Ю. Алексеев. - М.: Финансы и статистика, 2014. - 352 c.

9. Анесянц, С. А. Основы функционирования рынка ценных бумаг / С.А. Анесянц. - М.: Финансы и статистика, 2017. - 144 c.

10. Килячков, А. А. Рынок ценных бумаг / А.А. Килячков, Л.А. Чалдаева. - М.: Экономистъ, 2013. - 688 c.

11. Корчагин, Ю. А. Рынок ценных бумаг / Ю.А. Корчагин. - М.: Феникс, 2013. - 496 c.

12. Кузнецов, Б. Т. Рынок ценных бумаг / Б.Т. Кузнецов. - М.: Юнити-Дана, 2013. - 288 c.

- Методы оценки организационных структур управления(Теоретические аспекты оценки организационных структур управления)

- Блокирование доступа к настройкам операционной системы

- ПРОИСХОЖДЕНИЕ ГОСУДАРСТВА

- Пенсия по старости на льготных условиях

- ИГРА КАК СРЕДСТВО ВОСПИТАНИЯ ЛИЧНОСТИ РЕБЕНКА

- Влияние сюжетно - ролевой игры на развитие личности детей дошкольного возраста

- Юридическое лицо: понятие и признаки.

- Теоретические основы учета и анализа денежных средств предприятия

- Отчет о финансовых результах, его целевая направленность в современной экономике.

- Учет лизинговых операций на примере ООО ПКФ «АЛЬЯНС»

- Понятие, классификация и функции трудовых пенсий по старости в Российской Федерации

- «Легальность и легитимность»