НДФЛ Налог на доходы физических лиц

Содержание:

ВВЕДЕНИЕ

Налог на доходы физических лиц (НДФЛ) – неотъемлемая часть функционирования экономики любой страны. Экономическая сущность налога на доходы физических лиц заключается в определении роли и места данного вида налога в налоговой системе страны. Его доля в государственном бюджете прямо зависит от уровня развития экономики, в этом заключается его роль.

Важнейшим определяющим моментом налога на доходы физических лиц является то, что объектом обложения по данному налогу служит именно доход, реально полученный налогоплательщиком.

Преимущество этого налога заключается в том, что его плательщиками является практически все трудоспособное население страны, вследствие чего его поступления могут без перераспределения зачисляться в любой бюджет: от поселкового до федерального. К тому же этот налог – достаточно стабильный и устойчивый доходный источник бюджетов, благодаря чему он в основном зачисляется в бюджеты муниципальных образований, из которых финансируются основные расходы, связанные с жизнеобеспечением населения.

НДФЛ самый перспективный в смысле его продуктивности. При прочих равных условиях он легче других налогов контролируется налоговыми органами, от его уплаты сложнее уклониться недобросовестным налогоплательщикам.

Одновременно с этим именно в подоходном налоге с физических лиц наглядно реализуются такие важнейшие принципы построения налоговой системы, как всеобщность и равномерность налоговых обязанностей.

Указанные особенности подоходного налога накладывают на законодательные и исполнительные органы любой страны огромную экономическую и социальную ответственность за построение шкалы этого налога, установление размера необлагаемого минимума, налоговых льгот и вычетов.

Целью данной работы является изучение действующей в настоящее время системы исчисления и уплаты НДФЛ, налоговых вычетов и льгот, порядка составления отчетности по НДФЛ.

Для осуществления поставленной цели были решены следующие задачи: дано определение экономической сущности категории налога на доходы физических лиц; рассмотрен существующий порядок исчисления НДФЛ, особенности формирования налоговой базы, применение действующих налоговых вычетов; рассмотрен порядок составления отчетности по НДФЛ.

Объектом курсовой работы являются источники доходов физических лиц.

Предметом курсовой работы является налогообложение доходов и имущества физических лиц.

Данная работа состоит из введения, трёх глав, заключения и библиографии.

Во введении обоснована актуальность исследования, формируются цели и ключевые задачи исследования, определяются предмет, объект исследования.

Первая глава посвящена истории взимания НДФЛ в России.

Во второй главе рассмотрены основные понятия, ставки налога и механизм расчета НДФЛ, налоговые вычеты и льготы.

Вторая глава посвящена доходам, которые не облагаются налогом.

В третьей главе описан порядок предоставления декларации по НДФЛ, сроки и порядок уплаты, а также ответственность за непредставление или несвоевременное предоставление декларации.

В заключении подведены итоги курсовой работы.

В библиографии перечислены используемые источники информации по теме работы.

История взимания НДФЛ в России

Налог на доход физических лиц (далее НДФЛ) – это один из прямых налогов, играющих огромную роль в обеспечении бюджетов всех уровней источниками дохода, который также участвует в регулировании экономических процессов. Подоходный налог сейчас обеспечивает основную массу налоговых поступлений почти во всех государствах. Ведущее место подоходный налог занял в связи со следующими причинами:

Во-первых, это личный налог, т. е. налог, объект которого – доход, действительно полученный плательщиком, а не предполагаемый усредненный доход, который мог бы быть получен в данных экономических условиях;

Во-вторых, подоходный налог позволяет в максимальной степени реализовать основные принципы налогообложения – всеобщность и равномерность.

Традиционно подоходный налог – это налог государственный, взимаемый на всей территории страны по единым ставкам. Возможность местных органов власти и управления определять условия взимания государственного подоходного налога либо весьма ограниченна, либо вообще исключена. Подоходный налог имеет большое влияние на политическую и экономическую стабильность, на перераспределение доходов. Поэтому нежелательно иметь большое количество субъектов, принимающих решения о подоходном налоге.

Этот налог по сравнению с другими налогами является довольно молодым. Впервые он был введен в Англии в 1798 году в виде утроенного налога на роскошь, был построен на чисто внешних признаках и действовал до 1816 года. В 1842 году налог был введен вновь в виде, более или менее отвечающем основным идеям подоходного обложения. В других странах подоходный налог стали применять с конца XIX – начала XX века.

В России, например, в 1812 году был введен прогрессивный процентный сбор с доходов от недвижимого имущества (своеобразная форма подоходного налога). Закон о подоходном налоге был принят в России лишь 6 апреля 1916 года. Острая потребность государства в дополнительных средствах, вызванная ростом задолженности, военными и другими расходами перестала покрываться реальными налогами, размер которых зачастую не соответствовал истиной платежеспособности граждан. В то же время набравшие силу социальные движения требовали устранения несправедливости косвенного обложения, не делавшего различия между бедными и богатыми и более тяжело ложившегося на менее состоятельных граждан. Но Февральская, а затем и Октябрьская революции отменили ранее принятые законы, и Закон о подоходном налоге от 6 апреля 1916 г. фактически не вступил в силу[1].

Но идея об этом налоге не была забыта, и в начале 1920-х гг. он стал одним из источников поступлений в доходную часть бюджета страны. Это был один из немногих налогов, который существовал в СССР при практически полном отсутствии налоговой системы. В годы Советской власти подоходный налог не имел значительного фискального значения, так как основная масса поступлений в бюджеты всех уровней обеспечивалась за счет жестко регламентированных сумм отчислений от доходов предприятий и организаций. В наше время основам современного подоходного налогообложения физических лиц было положено начало с принятием Закона РФ от 7 декабря 1991 г. № 1998-1 «О подоходном налоге с физических лиц». С введением его в действие с 1 января 1992 г. была создана принципиально иная система подоходного обложения физических лиц.

Этот налог применяется во многих развитых и развивающихся странах, в том числе стран Северной Америки и стран Евросоюза. Ставка процента варьирует от 0 % до 47,5 % в зависимости от вида дохода. НДФЛ, так же, как и в РФ, является одним из основных источником налоговых доходов консолидированного бюджета страны (его доля в разных странах составляет 65 – 89 %).

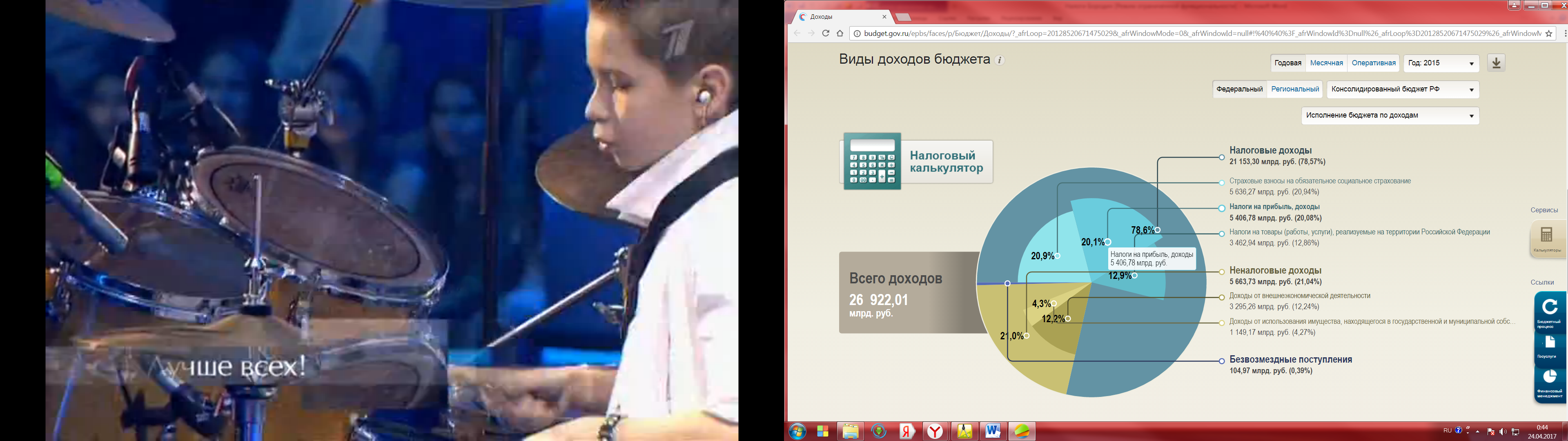

Говоря о значении НДФЛ в современной России, следует отметить, что он занимает одну из лидирующих позиций по сумме налоговых поступлений. По данным единого портала бюджетной системы РФ, в 2015 году, подоходный налог составил 20,08 % от общих налоговых поступлений. Данные приведены на рисунке 1.

Рис. 1. Виды доходов бюджета

(Источник: [2])

Но, как и во многих налогах, во взыскании подоходного налога существуют свои недостатки. Одни из наиболее существенных заключаются в том, что налоговые ставки зафиксированы и не учитывают демографическую ситуацию в стране.

Теоретические аспекты НДФЛ

Сущность и основные функции

Налог на доходы физических лиц (НДФЛ) является федеральным прямым налогом и представляет собой изъятие части доходов физических лиц в бюджетную систему РФ для последующего перераспределения.

Преимуществами НДФЛ являются:

- соотношение суммы налога не с усреднённым, а с конкретным доходом налогоплательщика (т.е. этот налог относится к группе личных налогов);

- основной способ взимания этого налога – у источника выплаты – является достаточно простым и эффективным механизмом контроля за своевременностью перечисления средств в бюджет;

- налог в наибольшей степени отвечает основным принципам налогообложения – всеобщности, равномерности и эффективности. НДФЛ имеет ярко выраженный фискальный характер (формирование бюджетов всех уровней), кроме того, взимание этого налога имеет большие перспективы.

Основные функции налога

Фискальная функция – основная, характерная для всех государств. С ее помощью образуются государственные денежные фонды, то есть материальные условия для функционирования государства. Посредством фискальной (бюджетной) функции происходит изъятие части доходов граждан для содержания государственного аппарата, обороны страны, части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры – библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития – фундаментальная наука, театры, музеи и многие учебные заведения и т.п. Именно эта функция обеспечивает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.

Благодаря контрольной функции оценивается эффективность каждого налогового канала и налога в целом, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Контрольная функция налогово-финансовых отношений проявляется лишь в условиях действия распределительной функции.

Распределительную функцию можно раздробить на регулирующую и стимулирующую и т.д.

Регулирующая функция означает, что налоги как активный участник перераспределительных процессов оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Данная функция неотделима от фискальной и находится с ней в тесной взаимосвязи.

Стимулирующая подфункция реализуется через систему льгот, исключений, льготообразующих признаков объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшения налогооблагаемой базы, понижении налоговой ставки.

Плательщики НДФЛ

Плательщиками НДФЛ являются физические лица, но законодательство выделяет две группы:

налоговые резиденты РФ (лица, которые находятся в РФ более 183 календарных дней в течение 12 следующих подряд месяцев);

не являющиеся налоговыми резидентами РФ, но получающие доход на территории России.

Для плательщиков НДФЛ установлен крайний срок подачи декларации – 30 апреля. Но есть и те, у которых нет такой обязанности , они имеют право предоставить декларацию в налоговый орган по месту жительства в течение всего года.

Обязанность предоставления декларации возлагается на следующих лиц:

Объект налогообложения

Доходы, облагаемые НДФЛ и освобожденные от такого обложения описаны в налоговом кодексе РФ.

Доходы, получаемые из источников ниже, являются объектом налогообложения для физических лиц:

- полученные от продажи имущества, которые находилось в собственности менее 3 лет;

- от сдачи в аренду имущества;

- полученные за пределами РФ;

- от выигрышей;

- иные доходы.

В случае, если доходы получены из источников, как в списке ниже, учитывать их при оплате налога не надо:

- если продано имущество, которое находилось в собственности более 3 лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Обложение НДФЛ в случаях, превышения определенного лимита:

- подарки, стоимостью более четырех тысяч рублей в год;

- материальная помощь, превышающая четыре тысячи рублей в год;

- материальная помощь в случае рождения ребенка, превышающая пятьдесят тысяч рублей;

- выходные пособия, которые выше трехкратной средней заработной платы;

- суточные, превышающие семьсот рублей в день для командировок по РФ и 2500 рублей для командировок за границу.

НДФЛ граждан ЕАЭС

В ЕАЭС входят Беларусь, Киргизия, Армения, Казахстан, поэтому регулирование различных отношений также связано и с договором о ЕАЭС. Именно поэтому доходы граждан стран ЕАЭС, трудящиеся на основании гражданско-правовых и трудовых договоров, облагаются ставкой 30 процентов с первого дня трудоустройства.

Также если гражданин ЕАЭС утратит статус налогового резидента своего государства, он потеряет и право на льготное налогообложение.

Порядок расчета

Сумму, которую необходимо оплатить физическому лицу, рассчитывается по следующей формуле:

Размер налога = Ставка налога * Налоговая база

При этом налогоплательщик вправе воспользоваться налоговыми вычетами, которые также позволяют вернуть часть налога, которые до этого он оплатил в бюджет.

Налоговая база

В налоговую базу НДФЛ включаются доходы, полученные налогоплательщиком и в денежной форме, и в натуральной форме, и в виде материальной выгоды. Для разных видов доходов физлиц в налоговом кодексе предусмотрены разные налоговые ставки. Поэтому по каждому «набору» доходов, в отношении которых действует своя ставка налога, налоговая база должна рассчитываться отдельно.

Доходы, которые не облагаются НДФЛ, в налоговую базу не включаются.

Налоговая ставка

Ставки, предусмотренные налоговым кодексом:

- в размере 9%: получения процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.; получения доходов учредителями доверительного управления ипотечным покрытием. Такие доходы должны быть получены на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г..

- в размере 13%: основная налоговая ставка, которая применяется при налогах на заработную плату, вознаграждениям по гражданско-правовым договорам, доходам от продажи имущества, а также некоторые иным доходам.

- в размере 15%: доходы полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ.

- в размере 30% : прочие доходы нерезидентов РФ.

- в размере 35%: доходы от выигрышей и призов, от процентов по вкладам в банках в части превышения установленных размеров, суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения установленных размеров; в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения установленных размеров.

Налоговые вычеты

Сейчас, согласно статье 218 второй части налогового кодекса в Российской Федерации предоставляются следующие вычеты[3]:

Вычет в размере 500 рублей за каждый месяц для лиц, имеющих государственные награды либо особый статус: для Героев Советского Союза и Героев РФ, лиц, награжденных орденом Славы трёх степеней и многих других.

Вычет в размере 1400 рублей за каждый месяц на каждого ребёнка, предоставляется до суммы дохода 350 000 руб.

Вычет в размере 3000 рублей за каждый месяц на третьего и каждого последующего ребёнка.

Вычет в размере 3000 рублей за каждый месяц на каждого ребёнка-инвалида до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговые льготы по НДФЛ

Освобождение некоторых доходов работников от начисления НДФЛ признается льготой по этому налогу. Доходы, для которых установлены налоговые льготы НДФЛ, приведены в ст. 215, 217 НК РФ. К ним относятся:

- Пособие по беременности и родам.

- Алименты.

- Единовременная материальная помощь на рожденного (усыновленного) ребенка, выплачиваемая в течение первого года после соответствующего события (рождения или усыновления).

- Компенсация стоимости путевок.

- Оплата из чистой прибыли работодателя медицинских услуг для работников, их супругов, родителей и детей (в том числе усыновленных, подопечных до достижения совершеннолетия), а также сотрудников, вышедших на пенсию по старости или инвалидности.

- Суммы от продажи доли в уставном капитале российской компании, если они непрерывно в течение 5 лет находились в собственности у одного физического лица и были приобретены позднее 01.01.2011 (ч. 7 ст. 5 закона от 28.12.2010 № 395-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ»). При реализации акций, приобретенных ранее 01.01.2011, действуют нормы ст. 214.1 НК РФ.

- Платежи на возмещение затрат по уплате процентов по кредитам и займам на строительство или приобретение жилья. При этом данные выплаты должны быть учтены в составе расходов по налогу на прибыль предприятия.

- Выплаты международных организаций своим работникам в соответствии с уставом организации.

- Прочие платежи работникам, указанные в ст. 215, 217 НК РФ.

Льгота по НДФЛ на детей

Единовременная материальная помощь на рожденного ребенка, выплачиваемая в течение первого года после соответствующего события, предполагает аналогичные условия для усыновителей и опекунов (п. 7.1 ст. 217 НК РФ). Для последних годичный срок отсчитывается со дня усыновления (установления опекунства).

Материальная помощь может быть получена по месту работы как одним, так и обоими родителями (письма Минфина России от 26.12.2012 № 03-04-06/6-367, ФНС России от 02.04.2013 № ЕД-17-3/36@).

Данная льгота предполагает, что материальная помощь размером в 50000 руб. не должна облагаться налогом. Если оба родителя получают материальную помощь от своих работодателей, то льгота составит 50000 руб. для общего дохода родителей.

В качестве подтверждения получения суммы и ее размера допустимо использование справки формы 2-НДФЛ (письма Минфина России от 01.07.2013 № 03-04-06/24978, от 07.12.2012 № 03-04-06/8-346).

Льгота НДФЛ при выплате выходного пособия в связи с увольнением (включая увольнение по соглашению сторон и в связи с выходом на пенсию)

Налоговая льгота по НДФЛ установлена в отношении следующих выплат работнику при увольнении (абз. 1, 6, 8 п. 3 ст. 217 НК РФ):

- выходного пособия;

- среднего заработка на период трудоустройства;

- компенсации в размере не больше 3-кратного (для жителей Крайнего Севера – 6-кратного) среднего заработка, выплачиваемой при увольнении руководителю, главному бухгалтеру или заместителю руководителя.

Последнее ограничение введено в 2014 году законом «О внесении изменений в Трудовой кодекс…» от 02.04.2014 № 56-ФЗ, добавившим в ТК РФ новую статью – 349.3. Оно относится к следующим работникам:

- Сотрудникам компаний, в которых более чем 50% акций (долей в уставном капитале) образованы государственной или муниципальной собственностью:

- руководителям;

- заместителям руководителей;

- главным бухгалтерам;

- членам коллегиальных органов госкорпораций, госкомпаний или предприятий, заключившим трудовые договоры.

- Сотрудникам внебюджетных фондов, унитарных предприятий:

- руководителям;

- заместителям руководителей;

- главным бухгалтерам.

Трудовые договоры, противоречащие норме ст. 349.3 ТК РФ, будут исполняться только в пределах установленного этой статьей ограничения (ст. 2 закона от 02.04.2014 № 56-ФЗ). При этом ограничение не затрагивает иных законодательно предусмотренных выплат в виде:

- зарплаты, в т. ч. среднего заработка, выплачиваемого за определенные периоды;

- оплаты неиспользованного отпуска;

- оплаты расходов, подлежащих обязательной компенсации;

- оплаты периода трудоустройства.

Основания для применения льготного налогообложения при выплате выходного пособия:

- прекращение трудового договора по причине нарушения правил его заключения не по вине работника, если такое нарушение влечет невозможность продолжения трудовой деятельности (ст. 84 ТК РФ);

- прекращение трудового договора в связи с ликвидацией предприятия, сокращением численности или штата сотрудников (ст. 178 ТК РФ);

- прекращение трудового договора по причине призыва сотрудника на военную службу (ч. 3 ст. 178 ТК РФ);

- прекращение трудового договора по причине отказа работника от переезда в другую местность вместе с работодателем (ч. 3 ст. 178 ТК РФ).

- иное основание для выплаты выходного пособия по прекращению трудового договора, зафиксированное в трудовом или коллективном договоре (ч. 4 ст. 178 ТК РФ).

Тем же законом РФ от 02.04.2014 № 56-ФЗ был установлен законодательный запрет на применение льготы по НДФЛ в случаях увольнения по причине:

- дисциплинарного взыскания;

- совершения виновных действий (бездействий), регламентированных ТК РФ или иными нормативно-правовыми актами.

Налоговая декларация по НДФЛ

Налоговая декларация по налогу на доходы физических лиц — это документ, по которому физические лица отчитываются о сумме полученных ими доходов и относящимся к ним расходов, к порядку заполнения которого предъявляются определённые требования.

Декларацию можно заполнить как от руки, так и в электронном виде, использовав, например, программу, которая самостоятельно сформирует декларацию на бланках необходимой формы, готовую для подачи в налоговый орган.

Сроки предоставления декларации

Декларация по налогу на доходы физических лиц подаётся в налоговый орган (инспекцию ФНС России) по месту жительства (месту пребывания) физического лица не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход. Если 30 апреля приходится на выходной или нерабочий праздничный день, то декларация должна быть представлена не позднее ближайшего рабочего дня.

В соответствии со статьей 11 Налогового кодекса местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации оно может определяться по просьбе этого физического лица по месту его пребывания.

Представление в налоговый орган декларации только с целью получения налоговых вычетов, предельный срок подачи декларации – 30 апреля – не распространяется. Т.е. подать декларацию в налоговый орган с целью получения налогового вычета налогоплательщик может в любое время в течение года.

Проверка налоговой декларации и прилагающихся к ней документов, подтверждающих правильность расчётов и обоснованность запрашиваемого вычета, проводится в течение 3 месяцев с даты их подачи в налоговый орган (п. 2 ст. 88 НК).

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета вместе с налоговой декларацией в налоговый орган можно подать заявление на возврат НДФЛ в связи предоставлением налогового вычета.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п. 6 ст. 78 НК).

Предоставление декларации в бумажном виде

- налогоплательщиком лично

- по почте с описью вложения

При отправке налоговой декларации по почте днем её представления считается указанная на почтовом штампе дата отправки почтового отправления с описью вложения.

- уполномоченным представителем налогоплательщика (по доверенности)

Законными представителями физического лица являются лица, выступающие в качестве его законного представителя в соответствии с нормами гражданского и семейного законодательства (родители, усыновители, опекуны, попечители).

Уполномоченным представителем физического лица может быть другое юридическое или физическое лицо, полномочия которого должны быть подтверждены нотариально удостоверенной доверенностью или доверенностью, приравненной к таковой в соответствии с гражданским законодательством Российской Федерации.

Предоставление декларации в электронном виде

В соответствии со статьей 80 Налогового кодекса Российской Федерации налоговая декларация может быть представлена в налоговый орган по установленным форматам в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота (Оператор ЭДО).

В настоящее время существует более 150 Операторов ЭДО, обеспечивающих обмен открытой и конфиденциальной информацией по ТКС в рамках электронного документооборота между налоговыми органами и налогоплательщиками.

В целях выбора оптимальной схемы электронного взаимодействия для налогоплательщиков на сайте ФНС России и на информационных стендах в инспекциях размещаются перечни и контактные реквизиты Операторов ЭДО, осуществляющих деятельность на территории соответствующего субъекта Российской Федерации.

Кроме того, в рамках реализуемого Федеральной налоговой службой пилотного проекта по эксплуатации программного обеспечения налогоплательщикам предоставлена возможность представления налоговых деклараций в налоговые органы с использованием электронной подписи налогоплательщика через сайт ФНС России.

Основания для отказа в приеме налоговой декларации

Существует исчерпывающий перечень оснований, при наличии которых налоговый орган не принимает представленную декларацию:

- отсутствие у лица, сдающего декларацию, документов, удостоверяющих его личность, либо отказ лица в их предъявлении;

- отсутствие в декларации подписи налогоплательщика;

- представление декларации в налоговый орган, в компетенцию которого не входит её принятие (например, подача декларации в налоговую инспекцию не по месту постановки на учёт налогоплательщика);

- представление декларации не по установленной форме;

- отсутствие в соответствующих полях декларации фамилии, имени, отчества физического лица.

Уплата налога

Сумма НДФЛ, исчисленная физическим лицом на основании налоговой декларации, уплачивается им по месту жительства в срок не позднее 15 июля года, следующего за годом получения дохода.

По общему правилу уплата налога производится физическими лицами самостоятельно.

Вместе с тем, индивидуальные предприниматели, находящиеся на общей системе налогообложения, уплачивают авансовые платежи по налогу на основании налоговых уведомлений, направленных им налоговым органом ( п. 8 ст. 227 НК РФ).

Уплата налога отдельными категориями физических лиц

Отдельные категории физических лиц уплачивают налог по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

При этом авансовые платежи уплачиваются такими налогоплательщиками на основании налоговых уведомлений:

за январь - июнь – не позднее 15 июля текущего года в размере 1/2 годовой суммы авансовых платежей;

за июль - сентябрь – не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей;

за октябрь - декабрь – не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей.

Ответственность за налоговые нарушения

Непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 руб. (п. 1 ст. 119 НК РФ).

Нововведения при сдаче декларации по НДФЛ в 2017 году

Ежегодная кампания по предоставлению физическими лицами деклараций о доходах за 2016 год уже началась. Окончательная дата сдачи отчетности приходится в этом году на 2 мая 2017 года. Для многих подобная отчетность перед налоговой службой уже стала традиционной, однако есть в текущем году и ряд нововведений, которые стоит учесть.

Первое новшество заключается в том, что в отличие от прошлых лет сдавать декларацию в случае, если налоговым агентом налог не удерживался, не требуется. С этого года физическое лицо обязано заплатить налог, получив от налоговиков соответствующее уведомление и квитанции. Данные документы оформляются налоговыми органами на основании информации, представленной налоговыми агентами, о невозможности удержать НДФЛ. Максимальный срок для перечисления такого налога – 1 декабря года, следующего за отчетным.

Следующим новшеством является изменение порядка исчисления налога с доходов физических лиц, полученных от реализации недвижимого имущества, купленного с начала 2016 года.

В случае, когда полученный от продажи доход на 70% ниже реальной, кадастровой стоимости объекта, налог, подлежащий уплате, определяется на базе его кадастровой стоимости, уменьшенной на коэффициент 0,7.

Помимо продажи имущества, находящегося в собственности меньше минимально установленного периода, новая декларация по форме 3-НДФЛ в 2017 году подается в случае получения ценных подарков, сдачи недвижимого имущества в аренду, а также получения доходов от источников, находящихся за рубежом.

К числу лиц, обязанных декларировать свои доходы за 2016 год, также относятся ИП, нотариусы, адвокаты, а также другие граждане, ведущие частную практику.[4]

ЗАКЛЮЧЕНИЕ

Проведенный в курсовой работе анализ действующей в настоящее время системы исчисления и удержания налога на доходы физических лиц показывает, что он, как и вся налоговая система Российской Федерации, находится в постоянном развитии.

НДФЛ является одним из наиболее прибыльных налогов в бюджете страны, и чем эффективнее будет проходить сбор, и чем более точные данные будут использоваться для составления налогового плана на период сбора, тем лучше он будет развиваться.

БИБЛИОГРАФИЯ

- Налоговый кодекс Российской Федерации (Части первая и вторая). - М.: Юркнига, 2017. – 448 c.

- Поправки в Налоговом Кодексе РФ, принятые ФЗ от 28.12.2013 года за № 420-ФЗ. М.: ИНФРА-М, 2013. – 81 с.

- Налоги и налоговая система Российской Федерации : учебник и практикум для академического бакалавриата / под науч. ред. Л. И. Гончаренко. — М. : Издательство Юрайт, 2015. — 541 с. — Серия : Бакалавр. Академический курс.

- Пансков В.Г. Налоги и налогообложение: теория и практика: учебник для бакалавров / В.Г. Пансков – М.: Издательство Юрайт, 2012. – 747 с.

- Все про индивидуальное предпринимательство и этапы развития бизнеса. Статья «Налог на доходы физических лиц» / Электронный ресурс. / – Режим доступа: http://ipinform.ru/nalogi-iplatezhi/nalogi-ip/ nalog-na-doxody-fizicheskix-lic-ndfl.html

- Единый портал бюджетной системы РФ. Статья «Исполнение бюджета по доходам». Электронный ресурс./Режим доступа: http://budget.gov.ru/epbs/faces/p/Бюджет/Доходы/

- Нюансы заполнения 3-НДФЛ в 2017 году за 2016. Электронный ресурс./Режим доступа: http://bbcont.ru/business_documents/nyuan sy-zapolneniya-3-ndfl-v-2017-godu-za-2016.html

-

ИПфорум.ру. Все про индивидуальное предпринимательство и этапы развития бизнеса. Статья «Налог на доходы физических лиц»/ Электронный ресурс. / — Режим доступа: http://ipinform.ru/nalogi-iplatezhi/nalogi-ip/ nalog-na-doxody-fizicheskix-lic-ndfl.html ↑

-

Единый портал бюджетной системы РФ. Статья «Исполнение бюджета по доходам». Электронный ресурс./Режим доступа: http://budget.gov.ru/epbs/faces/p/Бюджет/Доходы/ ↑

-

Налоговый кодекс Российской Федерации. ↑

-

Нюансы заполнения 3-НДФЛ в 2017 году за 2016. Электронный ресурс./Режим доступа: http://bbcont.ru/business_documents/nyuan sy-zapolneniya-3-ndfl-v-2017-godu-za-2016.html ↑

- Местное самоуправление в Российской Федерации: перспективы развития и тенденции

- Социальный и психологический климат организации

- Профессионально-личностные деформации субъекта труда

- Тенденции развития и методы формирования современной корпоративной культуры

- Правовые основы оперативно-розыскной деятельности. Основания для проведения оперативно-розыскных мероприятий

- Организационные этапы создания юридических лиц

- НЕТРАДИЦИОННЫЕ МЕТОДЫ МОТИВАЦИИ

- Кадровая стратегия современной организации. Политика мотивации персонала в системе стратегического управления кадровым направлением деятельности организации

- «Оперативно розыскная деятельность и права граждан»

- Формирование и использование финансовых ресурсов коммерческих организаций в РФ

- Невербальные проявления эмоциональных соϲтояний человека

- Организационная психология. Особенности профессиональной мотивации служащих организации