НАЛОГОВАЯ ДЕКЛАРАЦИЯ В НАЛОГОВОМ УЧЕТЕ;

Содержание:

ВВЕДЕНИЕ

Каждый налогоплательщик будь то физическое или юридическое лицо, обязан предоставить налоговым органам и их должностным лицам документы и информацию необходимую для исчисления и уплаты налога и для контроля налоговых органов за выполнением налогоплательщиком требования налогового законодательства.

Принципиально важной обязанностью налогоплательщика, связанной с исчислением и уплатой налогов, является предоставление в налоговый орган по месту своего налогового учета налоговой декларации.

Налоговая декларация предоставляется налогоплательщиком по установленной форме. Она представляет собой письменное заявление или заявление в электронном виде налогоплательщика о полученных доходах и произведенных расходов, об источниках доходов, о налоговых льготах, об исчисленной сумме налога.

В работе будут рассмотрены общее понятие налоговой декларации, способы предоставления налоговой декларации, формы и порядок их заполнения, внесение изменений в налоговую декларацию, а также правовые последствия непредставления декларации, что и является целью и задачами курсовой работы.

1. Понятие налоговой декларации

В соответствии с п. 1 ст. 80 НК РФ налоговая декларация представляет собой письменное заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Обязанность представления налогоплательщиком налоговых деклараций в налоговые органы вытекает из пп. 4 п. 1 ст. 23 НК РФ, по которому налогоплательщик обязан представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах.

Абзацем 2 п. 1 ст. 80 НК РФ установлено, что налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Налоговая декларация может представлять собой и заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи или через личный кабинет налогоплательщика, об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога.

Не подлежат представлению в налоговые органы налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов, в части деятельности, осуществление которой влечет применение специальных налоговых режимов, либо имущества, используемого для осуществления такой деятельности.

Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Форма единой (упрощенной) налоговой декларации и порядок ее заполнения утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации.

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

2. Способы представления деклараций

Налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика по установленной форме на бумажном носителе или по установленным форматам в электронной форме вместе с документами, которые в соответствии с НК должны прилагаться к налоговой декларации (расчету). Налогоплательщики вправе представить документы, которые в соответствии с НК должны прилагаться к налоговой декларации (расчету), в электронной форме.

Налоговые декларации (расчеты) представляются в налоговый орган по месту учета налогоплательщика по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, являющегося российской организацией и соответствующего требованиям, утверждаемым федеральным органом исполнительной власти, уполномоченным осуществлять функции по контролю и надзору в сфере налогов и сборов, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации, следующими категориями налогоплательщиков:

налогоплательщиками, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

вновь созданными (в том числе при реорганизации) организациями, численность работников которых превышает 100 человек;

налогоплательщиками, не указанными в абзацах третьем и четвертом настоящего пункта, для которых такая обязанность предусмотрена частью второй настоящего Кодекса применительно к конкретному налогу.

Сведения о среднесписочной численности работников за предшествующий календарный год представляются организацией (индивидуальным предпринимателем, привлекавшим в указанный период наемных работников) в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации – не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Указанные сведения представляются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя).

Налогоплательщики, в соответствии со статьей 83 НК отнесенные к категории крупнейших, представляют все налоговые декларации (расчеты), которые они обязаны представлять в соответствии с НК, в налоговый орган по месту учета в качестве крупнейших налогоплательщиков по установленным форматам в электронной форме, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации.

2.1 Отчетность на бумажном носителе: лично, через представителя, почтой.

Напомним, что в соответствии со ст. 29 НК РФ уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах и сборах.

Внимание! Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьи, следователи и прокуроры.

Уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации.

Уполномоченный представитель налогоплательщика - физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Итак, принятие налоговых деклараций от налогоплательщиков (их представителей) производится работниками отдела работы с налогоплательщиками.

Датой представления налоговых деклараций отчетности считается дата фактического представления их в налоговый орган на бумажных носителях или дата отправки заказного письма с описью вложения.

Актуальная проблема. В случае если налогоплательщик представляет отчетность посредством почтовых отправлений, одной из наиболее частых ошибок является направление налоговых деклараций письмом без описи вложения, а также обычным заказным письмом. В таком случае налогоплательщик рискует попасть в ситуацию, когда на него будет наложен штраф в случае, если налоговый орган не получит письмо. Квитанция отделения почтовой связи в данном случае не освободит от ответственности, так как из нее не следует, что содержимым отправления является именно необходимая форма отчетности.

Сотрудник налогового органа, принимающий у налогоплательщика декларацию, должен по требованию последнего проставить на копии налоговой декларации отметку о принятии декларации с указанием даты.

Автор советует ни в коем случае не пренебрегать этим правилом – при текущем уровне документооборота в налоговых инспекциях декларации зачастую теряются, что может впоследствии обернуться для налогоплательщика штрафными санкциями.

Сотрудники налогового органа на стадии приема налоговых деклараций подвергают визуальному контролю все получаемые документы на наличие ряда обязательных реквизитов, а именно:

· полного наименования (ф.и.о. физического лица, даты его рождения) налогоплательщика;

· идентификационного номера налогоплательщика;

· кода причины постановки на учет (для юридических лиц);

· периода, за который представляются налоговые декларации;

· подписей лиц, уполномоченных подтверждать достоверность и полноту сведений налоговых деклараций и бухгалтерской отчетности налогоплательщика (руководителя и главного бухгалтера организации-налогоплательщика) или его представителя.

В случае отсутствия в представленных налоговых декларациях какого-либо из вышеуказанных реквизитов сотрудник отдела работы с налогоплательщиками должен в устной форме предупредить налогоплательщика или его представителя об этом и предложить внести необходимые изменения.

Сотрудник налогового органа не вправе отказать в принятии налоговых деклараций, за исключением случая представления вышеуказанных документов не по установленной форме.

При отказе налогоплательщика (его представителя) внести необходимые изменения в налоговые декларации отчетность на стадии приема, а также в случае представления налоговых деклараций отчетности по почте, налоговый орган в трехдневный срок с даты регистрации должен письменно уведомить налогоплательщика о необходимости представления им документа по форме, утвержденной для данного документа, в следующих случаях:

- отсутствие в представленных налогоплательщиком налоговых декларациях какого-либо из вышеуказанных реквизитов;

- нечеткое заполнение отдельных реквизитов документа, делающее невозможным их однозначное прочтение, заполнение их карандашом, наличие не оговоренных подписью налогоплательщика (руководителя и главного бухгалтера организации-налогоплательщика) или его представителя исправлений;

- составления налоговых деклараций на иных языках, кроме русского;

- несовпадения сведений о постоянно действующем исполнительном органе юридического лица и сведений о руководителе юридического лица, подписавшем налоговую декларацию и бухгалтерскую отчетность, содержащихся в Едином государственном реестре юридических лиц.

После получения налоговой декларации она вводится в информационные ресурсы налоговых органов и поступает в отдел камеральных проверок (см. гл. 2 "Камеральная проверка налоговой декларации").

По истечении шести дней после установленного законодательством о налогах и сборах срока представления в налоговый орган налоговых деклараций отчетности работники отдела камеральных проверок осуществляют сверку списка состоящих на учете налогоплательщиков, обязанных представлять налоговые декларации и бухгалтерскую отчетность в соответствующий срок, с данными об их фактическом представлении с использованием автоматизированной системы.

По результатам указанной сверки отдел камеральных проверок в соответствии с правом, предоставленным налоговым органам п. 4 ст. 31 НК РФ, на основании письменного уведомления вызывает в налоговый орган налогоплательщиков для дачи пояснений по обстоятельствам, связанным с неисполнением ими законодательства о налогах и сборах (непредставление налоговых деклараций и бухгалтерской отчетности в установленный срок). В данном уведомлении налогоплательщику сообщается о неисполнении им обязанности по представлению в налоговый орган налоговых деклараций и бухгалтерской отчетности, а также указывается на необходимость их представления.

По истечении двух недель с момента окончания срока представления соответствующей декларации налоговый орган формирует список налогоплательщиков, не представивших отчетность, а также проекты решений о приостановлении операций по счетам налогоплательщика.

Налогоплательщик может попасть в ситуацию, когда налоговый орган отказывает в принятии налоговой отчетности организации из-за отсутствия отметки (штампа) территориального органа статистики о представлении ему бухгалтерской отчетности. Такие требования налоговиков не соответствуют законодательству (см. Письмо Минфина России от 18 декабря 2004 г. N 16-00-10/3).

Налоговая декларация (расчет) представляется в установленные законодательством о налогах и сборах сроки.

2.2 Отчетность в электронном виде

Представление отчетности в электронной форме осуществляется по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи через операторов электронного документооборота.

ТКС – это система представления налоговой и бухгалтерской отчетности в электронном виде.

Преимущества данного способа представления:

нет необходимости приходить в налоговые органы, так как отчетность в любое время суток может быть отправлена из офиса налогоплательщика (экономия временных затрат);

не требуется дублирования сдаваемых документов на бумажных носителях;

сокращение количества технических ошибок (отчетность формируется в утвержденном формате с использованием средств выходного контроля, посредством которого проверяется правильность заполнения полей форм отчетности);

оперативность обновления форматов представления отчетности (при изменении форм налоговой и (или) бухгалтерской отчетности или введении новых форм отчетности до срока представления отчетности налогоплательщик получает возможность обновить версии форматов в электронном виде);

гарантия подтверждения доставки документов (возможность в течение суток получить подтверждение выполнения обязательств налогоплательщиком, а также в оперативном режиме посмотреть свою личную карточку, таким образом, нет необходимости ждать актов сверки);

защита отчетности, представляемой в электронной форме по ТКС, от просмотра и корректировки третьими лицами;

возможность получения в электронном виде справки о состоянии расчетов с бюджетом, выписки операций по расчетам с бюджетом, перечень налоговой и бухгалтерской отчетности, представленной в налоговую инспекцию, акт сверки расчетов по налогам, сборам, пеням и штрафам, актуальные разъяснения ФНС России по налоговому законодательству а также направить запрос информационного характера в налоговые органы.

Представление отчетности в электронной форме с применением усиленной квалифицированной электронной подписи в рамках проводимого ФНС России пилотного проекта может осуществляться через сайт Федеральной налоговой службы Российской Федерации.

В отдельных случаях налогоплательщики обязаны представлять налоговую декларацию в электронной форме (ст. 80 НК РФ)

если среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

если создана (в том числе реорганизована) организация с численностью работников превышающая 100 человек;

если такая обязанность предусмотрена применительно к конкретному налогу. С 01.01.2014 года данная норма действует в отношении налога на добавленную стоимость.

Датой представления налоговых деклараций считается дата их отправки по телекоммуникационным каналам связи, зафиксированная в подтверждении специализированного оператора связи.

Налоговый орган подтверждает факт представления налогоплательщиком налоговых деклараций и бухгалтерской отчетности в электронном виде, высылая по телекоммуникационным каналам связи квитанцию об их приеме, после проверки требований к оформлению документов.

Налогоплательщик может обратиться в налоговый орган с просьбой распечатать налоговые декларации, представленные по телекоммуникационным каналам связи, и заверить их в установленном порядке.

Принятие налоговых деклараций, представляемых в электронном виде на электронных носителях данных (далее – на электронных носителях), производится работниками отдела работы с налогоплательщиками.

Последствия непредставления декларации в электронном виде аналогичны тем, которые ждут налогоплательщика при подаче отчетности на бумажном носителе.

Актуальная проблема. Право выбора способа подачи бухгалтерской и налоговой отчетности остается за налогоплательщиком. В последнее время официальные органы проводят большую агитационную работу по переходу налогоплательщиков на подачу отчетности в электронном виде по телекоммуникационным каналам связи, описывая многочисленные преимущества такого способа представления отчетности

Каковы преимущества и недостатки этого способа?

Безусловно, представление отчетности в электронном виде по телекоммуникационным каналам связи позволяет более оперативно осуществлять обмен информацией между налогоплательщиком и налоговым органом. Отчетность становится более достоверной, так как программа, которая используется для формирования файлов с отчетностью, позволяет проверять их на наличие арифметических и логических ошибок.

Недостатком является то, что в электронном виде в налоговый орган могут быть представлены только сами формы отчетности. А документы, которые могут быть дополнительно запрошены налоговым органом в рамках камеральной проверки, в налоговый орган нужно будет по-прежнему представлять в бумажном виде (см. гл. 2, § в "Истребование дополнительных документов").

3.Формы и порядок заполнения форм налоговых деклараций

Раньше полномочиями по утверждению форм налоговых деклараций обладал Минфин России. Со 2 сентября 2010 г. эти полномочия переданы ФНС России (п. 7 ст. 80 НК РФ). Кроме форм, ФНС России по согласованию с Минфином, должна утвердить порядок заполнения налоговых деклараций, а также форматы и порядок представления отчетности в электронном виде. Формы и порядок заполнения форм налоговых деклараций (расчетов), а также форматы и порядок представления налоговых деклараций (расчетов) в электронном виде утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не вправе включать в форму налоговой декларации (расчета), а налоговые органы не вправе требовать от налогоплательщиков (плательщиков сборов, налоговых агентов) включения в налоговую декларацию (расчет) сведений, не связанных с исчислением и (или) уплатой налогов и сборов, за исключением:

1) вида документа: первичный (корректирующий);

2) наименования налогового органа;

3) места нахождения организации (ее обособленного подразделения) или места жительства физического лица;

4) фамилии, имени, отчества физического лица или полного наименования организации (ее обособленного подразделения);

5) номера контактного телефона налогоплательщика.

Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Декларация представляется не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Форма единой (упрощенной) налоговой декларации и порядок ее заполнения утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации.

4. Внесение изменений в налоговую декларацию

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Сроки подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Уточненная налоговая декларация представляется налогоплательщиком в налоговый орган по месту учета.

Уточненная налоговая декларация (расчет) представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

При обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном настоящей статьей.

Уточненный расчет, представляемый налоговым агентом в налоговый орган, должен содержать данные только в отношении тех налогоплательщиков, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога.

Положения, предусмотренные пунктами 3 и 4 настоящей статьи, касающиеся освобождения от ответственности, применяются также в отношении налоговых агентов при представлении ими уточненных расчетов.

Правила, предусмотренные настоящей статьей, применяются также в отношении уточненных расчетов сборов и распространяются на плательщиков сборов.

5. Правовые последствия непредставления декларации

Если налогоплательщик несвоевременно сдал (или вообще не сдал) налоговую декларацию, то ему следует ожидать, во-первых, штраф за непредставление декларации, во-вторых, приостановления расходных операций по банковским счетам.

Рассмотрим, какие штрафы предусмотрены для недобросовестных предпринимателей, если отчеты сданы с опозданием или данные в них не соответствуют действительности.

|

№ |

Виды отчетности |

Сроки представления |

Кто и куда должен представить |

Виды ответственности |

|

1. Штрафы за несвоевременную сдачу отчетности в ИФНС |

||||

|

1 |

Налоговая декларация по НДС |

Ежеквартально – 25 января, 25 апреля, 25 июля, 25 октября |

Согласно налоговому кодексу нашей страны, НДС платят организации и ИП (исключение составляют фирмы, перешедшие на УСН). Представлять декларацию нужно по месту регистрации ИП или ООО в электронном виде. |

Налоговая: Непредставление налоговой декларации в срок – штраф в размере 5% неуплаченной суммы налога за каждый месяц просрочки (но не более 30% суммы и не мене тысячи рублей – согласно ст.119 НК РФ). Представление декларации в бумажном виде вместо электронного – штраф в 200 руб. (согласно ст.119 НК РФ). Неуплата налога в бюджет влечет за собой начисление пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки платежа. При несвоевременной подаче декларации (в течение десяти дней по истечении установленного срока сдачи декларации) налоговые органы также вправе заблокировать банковские счета организации (п.3 ст.76 НК РФ) Административная: Штраф на административное лицо в размере от 300 до 500 рублей (ст.15.5 КоАП РФ) либо вынесение предупреждения. Их налагает суд по заявлению налоговой службы. Уголовная: За уклонение от уплаты налогов в крупном размере (в том случае, когда сумма налогов за три финансовых года составляет более 2 млн руб.) путем непредставления налоговой декларации, а также за включение в декларацию заведомо ложных сведений предусмотрена уголовная ответственность – штраф до 300 тысяч рублей либо принудительные работы на срок до двух лет либо арест на полгода либо лишение свободы на срок до двух лет (ст.199 УК РФ). |

|

2 |

Декларация по налогу на прибыль организации |

Ежеквартально, не позднее 28 дней со дня окончания соответствующего отчетного периода (квартал, полугодие, 9 месяцев) – 28 апреля, 28 июля, 28 октября; Декларация по итогам предыдущего года сдается до 28 марта. |

Налог платят все юридические лица нашей страны (кроме организаций на УСН, ЕНВД, ЕСХН). Правила налогообложения налогом на прибыль регулирует глава 25. НК РФ. Декларация по налогу на прибыль предоставляется в соответствии со ст.289 НК РФ по месту регистрации организации. Некоммерческие организации представляют только годовую налоговую декларацию. |

За непредставление годовой декларации по налогу на прибыль в налоговую службу предусмотрены виды ответственности, указанные в п.1 Таблицы. За непредставление ежеквартальной декларации штраф составит 200 рублей (в соответствии со ст.126 НК РФ). |

|

3 |

Декларация по налогу на доходы физических лиц (справка по форме 3-НДФЛ) |

Физлица, которые декларировать свои доходы обязаны, сдают декларацию 3-НДФЛ до 30 апреля следующего года (п. 1 ст. 229 НК РФ). Последний день сдачи 3-НДФЛ в 2017 году был перенесен на 2 мая, поскольку 30 апреля выпало на выходной день, а также в связи с весенними праздниками. |

Плательщиками налога являются физические лица, являющиеся налоговыми резидентами РФ и не являющиеся налоговыми резидентами, в случае получения дохода на территории страны. Представить декларацию по форме 3-НДФЛ должны в том числе физические лица, которые получили доходы от предпринимательской деятельности. Сдавать декларацию необходимо также «нулевую» декларацию. |

За несдачу «нулевой» отчётности (налоговой декларации) грозит штраф в размере тысячи рублей. См. виды ответственности, указанные в п.1 Таблицы. |

|

4 |

Справка по форме 2-НДФЛ |

До 1 апреля года, следующего за налоговым периодом |

правка о доходах физических лиц за налоговый период. Сдавать справку обязаны индивидуальные предприниматели и организации, использующие труд наемных работников. Заполняет справку налоговый агент о каждом своём работнике – о доходах, выплаченных сотруднику за год, вычетах и уплаченных налогах. Представлять справку по месту регистрации необходимо в электронном виде, но разрешено и в бумажном виде (для налоговых агентов, число сотрудников которых не более 25 человек). |

Налоговая: Налоговый агент может быть привлечен к налоговой ответственности, согласно п.1. ст.126 НК РФ: штраф за несдачу отчетности составит 200 рублей за каждый непредставленный документ. Административная: При нарушении сроков представления или непредставление справки по форме 2-НДФЛ, а также представление в ней искаженных сведений и недостоверных данных нарушителя ждет штраф за несдачу налоговой отчётности, согласно ст.15.6 Кодекса РФ об административных правонарушениях. Для граждан – от 100 до 300 рублей. Должностных лиц – от 300 до 500 рублей. Юристов, адвокатов, должностных лиц, работающих в органах власти – от 500 до 1000 рублей. За непредставление в налоговый орган справки по форме 2-НДФЛ не может быть применена налоговая ответственность по статье 119 НК РФ (так как справка по форме 2-НДФЛ не является декларацией), также не могут быть заблокированы банковские счета организации. |

|

5 |

Справка по форме 6-НДФЛ . |

Сдается по итогам каждого квартала не позднее последнего числа месяца, следующего за отчетным – до 30 апреля, 31 июля, 31 октября, 31 января |

Справка аналогичная 2-НДФЛ, сдается работодателями, использующими труд наемных сотрудников. Если в компании зарегистрировано более 25 человек включительно, но справки по форме 6-НДФЛ сдаются только в электронном виде. |

Налоговая: Согласно ст.126 и 126.1 Налогового кодекса РФ, за каждый месяц просрочки сдачи справки по форме 6-НДФЛ на налогоплательщика будет наложен штраф в тысячу рублей. В течение десяти дней по истечении срока представления справки по форме 6-НДФЛ документ не будет сдан, налоговая служба вправе приостановить все операции по счетам работодателя. «Блокировку» обязаны снять на следующий же день после предоставления справки 6-НДФЛ. За представление недостоверных сведений в справке 6-НДФЛ налогоплательщика могут оштрафовать на сумму в пятьсот рублей за каждый документ, в котором будут обнаружены ошибки. |

6. Декларация по налогу на прибыль за 1 квартал 2017 года: новая форма.

Декларация по налогу на прибыль за 1 квартал 2017 года – это еще одна декларация, которую сдают по новой форме. В 2017 году бланк существенно поменялся. Мы рассмотрим основные изменения, которые произошли с декларацией и на примере покажем, как ее заполнять.

Прежде чем перейти к новой декларации по налогу на прибыль за 1 квартала 2017 года, напомним об основных изменениях по налогу на прибыль, в том числе и в форме отчетности.

Итак, налог на прибыль для всех организаций, за исключением применяющих спецрежим, с этого года претерпел существенные изменения. Одно из ключевых изменений в налоге на прибыль с 2017 года – новая форма декларации и порядок ее заполнения.

Новый бланк Минфин утвердил приказом от 19.10.2016 № ММВ-7-3/572@. Применять его надо было впервые с отчетности за 2016 год.

Cледует отметить, что и без того немаленькая декларация по налогу на прибыль в 2017 году стала еще больше и сложнее. Но, как и раньше, заполнять ее целиком не нужно. Листы, содержащие сведения об операциях, которых у организации не было, или предназначенные для заполнения отдельными налогоплательщиками, к которым организация не относится, заполнять и включать в состав подаваемой отчетности не надо.

На титульном листе новой декларации по прибыли теперь отсутствует отметка для проставления печати, поэтому плательщики, сдающие расчет в бумажном виде могут ее не ставить.

Кстати, представлять декларацию на бумаге можно, если среднесписочная численность персонала за предыдущий год ≤ 100 человек (не больше 100 для только что созданных организаций).

Минимальный набор листов в декларации: титульный лист; подраздел 1.1 раздела 1; лист 02; приложения 1 и 2 к листу 02. Если организация платит ежемесячные авансовые платежи, то нужно заполнять подраздел 1.2. Следующий подраздел 1.3 к разделу 1 заполняют организации, получающие в качестве дохода дивиденды и проценты. Если организация планирует уменьшать налоговую базу текущего периода на сумму убытков, полученных в предыдущих периодах, ей следует заполнять приложение 4 к листу 02. Компании, имеющие обособленные подразделения, должны заполнять приложение 5 к листу 02.

Декларацию сдают по месту регистрации самой организации и регистрации каждого обособленного подразделения. Сама организация должна заполнить приложение 5 по всем обособленным подразделениям.

Если организация является участником консолидированной группы налогоплательщиков (ст. 321.2 НК РФ), то в ее декларации должны быть приложения 6, 6а и 6б к листу 02. Лист 03 включают в свой расчет налоговые агенты, выплачивающие дивиденды и проценты по государственным и муниципальным ценным бумагам.

Данной информации посвящены три раздела листа 3. Раздел В детализирует сведения о выплаченных доходах и заполняется по каждому их получателю. Лист 04 относится к доходам, облагаемым по ставке, отличной от основной. Данный лист заполняется отдельно по каждому из семи видов доходов, перечисленных в начале листа.

Следующий, пятый лист заполняется в том случае, если организация оперирует ценными бумагами, производными финансовыми инструментами или финансовыми инструментами срочных сделок, не обращающимися на рынке.

Лист 06 предназначен для негосударственных пенсионных фондов, лист 7 – для организаций, получающих целевое финансирование, в частности, для благотворительных фондов. Организации, осуществляющие сделки с взаимозависимыми лицами получили возможность корректировать доходы и расходы по данным сделкам.

Лист 08 декларации по налогу на прибыль 2017 предназначен для организаций, выполняющих самостоятельную корректировку доходов и расходов, полученных по контролируемым сделкам с взаимозависимыми лицами (глава 14.1 НК РФ). Введение данного листа является существенным изменением формы налоговой декларации. Взаимозависимыми для целей налогообложения признаются лица, которые могут влиять на финансовый результат сделок между собой в силу каких бы то ни было особенностей внутренних отношений.

Например, взаимозависимыми являются компании, принадлежащие одному акционеру, или компании, одна из которых владеет более 25% уставного капитала другой компании прямо или косвенно.

В декларации за 1 квартал 2017 года уменьшают базу по налогу на прибыль на старые убытки максимум на 50 %. Об изменении в заполнении отчетности указано ФНС в письме от 09.01.2017 № СД-4-3/61@.

Новую декларацию ФНС разработала до того, как в кодексе изменились правила о переносе старых убытков. С этого года убытки уменьшают базу не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

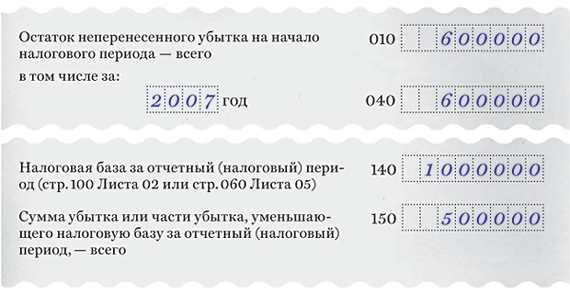

Поэтому возникли вопросы, как заполнять отчетность с учетом изменений. Остаток прошлых убытков компания отражает в строках 010-130 приложения 4 к листу 02. ФНС уточнила, что тут можно заполнить полную сумму убытков с 2007 года. Если в текущем году компания уменьшает базу на убытки, то должно выполняться соотношение: строка 150 ≤ строка 140 × 50%. То есть прибыль можно уменьшить максимум в два раза.

Пример. Остаток убытка на 1 января – 600 тыс. рублей. Прибыль за первый квартал – 1 млн рублей. Уменьшить базу можно на 500 000 руб. (1 000 000 руб. × 50%). Записать эту сумму в строке 150 приложения 4 к листу 02.

7. Декларация по НДС за 1 квартал 2017 года на примере ООО «Газпром»

Утверждена новая форма декларации по НДС, начиная с 2017 г. Минюст России 11 января 2017 года зарегистрировал приказ ФНС России от 20.12.16 № ММВ-7-3/696@, который вносит изменения в форму налоговой декларации по НДС и порядок ее заполнения. Соответствующим образом скорректирован и формат для представления декларации в электронном виде. Приказ вступил в силу 12 марта 2017 г.

Таким образом, отчитываться по новой форме необходимо начиная с отчетности за I квартал 2017 года. Форма декларации по НДС и Порядок ее заполнения утверждены приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558. По этой форме нужно отчитываться начиная с I квартала 2015 года (п. 2 приказа ФНС России от 29 октября 2014 г. № ММВ-7-3/558). Опираясь на положения НК РФ, порядок заполнения налоговой декларации по НДС и используя данные налогового учета компании ООО «Газпром», показано заполнение декларации по НДС за 1 квартал 2017 года.

Операции по реализации продукции, которую производит организация, облагаются НДС по ставке 18 процентов. Операции, которые должны быть учтены при составлении декларации по НДС за I квартал 2017 года, приведены ниже.

Октябрь 2016 – перечислен в бюджет НДС, удержанный с платы за аренду муниципального имущества за октябрь, ноябрь, декабрь 2016 года. Имущество арендовано по договору с комитетом по управлению муниципальным имуществом г. Мытищи Московской области. Стоимость аренды – 600 000 руб. (в т. ч. НДС – 91 525 руб.). Счет-фактура от 13 октября 2016 № 502, составленный на сумму НДС, удержанного с арендной платы за IV квартал 2016 года, зарегистрирован в книге покупок Январь 2017 – перечислен в бюджет НДС, удержанный с платы за аренду муниципального имущества за январь, февраль, март 2017 года.

Имущество арендовано по договору с комитетом по управлению муниципальным имуществом г. Мытищи Московской области. Стоимость аренды – 600 000 руб. (в т. ч. НДС – 91 525 руб.).

На сумму НДС, удержанного с арендной платы за I квартал 2017 года, составлен счет-фактура от 20 января 2016 № 3 и зарегистрирован в книге продаж Январь 2017 – получен от ООО «Вега» аванс в счет предстоящей поставки готовой продукции по договору № 1.

Счет-фактура на аванс от 14 января 2017 № 1 выставлен «Веге» и зарегистрирован в книге продаж Январь 2017 – отгружена готовая продукция ООО «Мастер» по договору № 2.

Счет-фактура от 20 января 2017 № 2 выставлен «Мастеру» и зарегистрирован в книге продаж Февраль 2017 – перечислен поставщику материалов (ООО «Торговая фирма "Гермес"») аванс по договору № 3. От «Гермеса» получен счет-фактура от 4 февраля 2017 № 45 с выделенной суммой НДС и зарегистрирован в книге покупок Февраль 2017 – приобретены у ООО «Торговая фирма "Гермес"» и приняты к учету материалы для производства продукции по договору № 4. Материалы были оплачены авансом в IV квартале 2016 года, НДС с аванса был принят к вычету в IV квартале 2016 года.

Счет-фактура от 4 февраля 2017 № 150 получен от «Гермеса» и зарегистрирован в книге покупок. Счет-фактура на аванс от 22 октября 2016 № 1230 зарегистрирован в книге продаж Март 2017 – отгружена готовая продукция по договору № 5 с ООО «Гамма».

Счет-фактура № 4 выставлен «Гамме» 16 марта 2017 года и зарегистрирован в книге продаж.

Разделы 10 и 11 надо заполнять в случае выставления/получения счетов-фактур в рамках деятельности в интересах другого лица:

• на основе договоров комиссии, агентских договоров;

• на основе договоров транспортной экспедиции (если по таким договорам в составе доходов, облагаемых налогом на прибыль и иным «доходным» налогом, учитываются лишь доходы в виде вознаграждения);

• при выполнении функций застройщика.

Причем делать это нужно при условии, что организации или ИП, заполняющие декларацию, сами: (или) являются плательщиками НДС; (или) освобождены от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой НДС, или вообще не являются плательщиками этого налога, но при этом выступают в качестве налоговых агентов.

В данном списке нет лиц, кто не является плательщиками НДС (если только они не налоговые агенты). Поэтому лица, не являющиеся плательщиками НДС, и лица, освобожденные от исполнения обязанностей плательщика по ст. 145 НК РФ, не признаваемые налоговыми агентами, в случае выставления или получения счетов-фактур в рамках посреднической деятельности от своего имени (или на основе договоров транспортной экспедиции и при выполнении функций застройщика) должны представить в налоговый орган журнал учета полученных и выставленных счетов-фактур в электронной форме по телекоммуникационным каналам связи не позднее 20-го числа месяца, следующего за истекшим кварталом.

Делать это нужно начиная с отчетности за I квартал 2015 г. Журнал учета представляется в налоговый орган в рамках документооборота по представлению отдельных документов в налоговые органы (Приложение № 12 к Приказу ФНС России от 09.11.2010 N ММВ-7-6/535@) с описью документов (Приказ ФНС России от 29.06.2012 N ММВ-7-6/465@)» .

ЗАКЛЮЧЕНИЕ

Налоговая декларация предоставляется налогоплательщиком в налоговый орган по месту учета по установленной форме ФНС России. Она представляет собой письменное заявление или заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением электронной цифровой подписи, налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Налоговая декларация предоставляется по каждому налогу, подлежащему уплате налогоплательщиком. Декларация может быть представлена лично, отправлена по почте или в электронном виде по телекоммуникационным каналам. Обнаружив ошибку плательщик должен внести в нее исправления.

В соответствии с НК РФ и КоАП РФ налогоплательщик несет ответственность за непредставление в срок налоговой декларации.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

- "Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ. Редакция от 18.07.2017 (с изм. и доп., вступ. в силу с 01.10.2017)

- "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 01.10.2017)

- Федеральный закон от 06.12.2011 N 402-ФЗ "О бухгалтерском учете"

- (Редакция от 18.07.2017 N 160-ФЗ).

- "Кодекс Российской Федерации об административных правонарушениях" от 30.12.2001 N 195-ФЗ (Редакция от 29.07.2017 N 223-ФЗ, N 263-ФЗ)

- Алиев Б. Х. Налоги и налоговая система Российской Федерации: Учебное пособие для студентов вузов, обучающихся по направлению "Экономика" / Под ред. Алиев Б.Х. - М.:ЮНИТИ-ДАНА, 2015. - 439 с.

- Альбеков А. У. Налоговая система: Учебник / А.У. Альбеков, И.С. Вазарханов, Н.Г. Кузнецов [и др.]; под ред. д-ра экон. наук, проф. Н.Г. Кузнецова. — М.: РИОР: ИНФРА-М, 2017. — 583 с.

- Захарьин В. Р. Налоги и налогообложение: Учебное пособие / Захарьин В.Р., - 3-е изд., перераб. и доп. - М.:ИД ФОРУМ, НИЦ ИНФРА-М, 2017. - 336 с.

|

|

- Пансков В. Г. Налоговая система РФ: проблемы становления и развития: монография / В.Г. Пансков. — М.: Вузовский учебник: ИНФРА-М, 2017. — 246 с.

- Погорелова М. Я. Налоги и налогообложение: Теория и практика: Уч. пос. / Погорелова М.Я. - М.: ИЦ РИОР, НИЦ ИНФРА-М, 2015. - 205 с.

- Зарук Н. Ф. Налоги и налогообложение: учебное пособие - М.:НИЦ ИНФРА-М, 2016. - 249 с.

- Яшина Н. И. Налоги и налогообложение. Практикум: учеб. пособие / Н.И. Яшина, М.Ю. Гинзбург, Л.А. Чеснокова. — 2-е изд. — М. : РИОР : ИНФРА-М, 2017. — 87 с.

- «ПЕРВИЧНЫЕ УЧЕТНЫЕ ДОКУМЕНТЫ ДЛЯ ЦЕЛЕЙ НАЛОГОВОГО УЧЕТА»

- Взаимосвязь образом стратегии управления научные персоналом и стратегии развитии развития организации

- Аналитические регистры налогового учёта

- Основания приобретения и прекращения право собственности(Понятие собственности и понятие права собственности)

- Основные этапы развития проектного менеджмента. «Гуру» проектного менеджмента

- Выбор стиля руководства в организации (Классификация руководителей)

- «Процедуры несостоятельности (банкротства)»(Несостоятельность (банкротство) юридических лиц: понятие и источники законодательства )

- Понятие и виды договоров

- Нотариат в РФ(Появление нотариата в России)

- Понятие оперативно-розыскной деятельности (ПРОВЕДЕНИЕ ОПЕРАТИВНО-РОЗЫСКНЫХ МЕРОПРИЯТИЙ)

- Особенности развития европейской валютной системы (Становление и особенности европейской валютной системы)

- Налоговая система РФ и проблемы её совершенствования (Анализ динамики налоговых поступлений в РФ)